[Citi] CAR OF THE FUTURE v3.0 Mobility 2030

제목 : [Citi] CAR OF THE FUTURE v3.0 Mobility 2030

작성일 : 2016/11

저작사 : 씨티그룹

미래의 자동차 v3.0

Mobility 2030

수년간 미래 자동차 투자 프로세스는 규제 요소에 인하여 자동차에 새로운 콘텐츠를 추가하는 것을 주제로 하고 있었다. 자동차 제조사들이 배기 가스 기준을 충족 할 수 있도록 터보 차저, 정지 기동 시스템, 전기 자동차, ADAS 부품 및 자동차 제조사가 안전 규정을 준수하는데 도움이 되는 관련 전자 제품을 연상시킨다. 이 프로세스는 부품 업체가 수익성 있는 콘텐츠를 얻는 동안 수익성이 높은 반면, 자동차 제조 업체는 그다지 많지 않다는 것을 의미한다.

이러한 투자 접근 방식은 상당히 간단하다. 자동차 제조사가 거시적인 수준에서 무슨 일이 발생하더라도, 차량의 가치를 향상 시킬 수 있는 필수 부품 요소들을 생산하는 공급사들을 찾을 수 있다. 실제로, Citi의 자동차 기술 투자 프레임 워크는 주로 그러한 주제를 다루고 있다. 규제 중심의 이야기는 강력하고 일관성이 있다.

자동차는 새로운 수익원을 창출할 뿐이 아니라 각 비효율은 보험, 연료, 경제, 사회 관련 및 소비자들이 차량을 운전하지 않는 상황에서 주행하는 시간을 늘려준다. 이러한 각 이해 관계자들의 일치는 아마도 전례가 없을 것이다. 자율 주행 전기차는 보다 안전하며, 친환경적이며, 온디맨드 이동성을 공유하면 주요 도시의 혼잡을 해소 할 수 있을 것이다.

자율주행의 고점? Citi의 관점에서 자동차의 이익 잠재력은 이전보다 훨씬 더 높을 수 있다. 1년 혹은 2년 전 새로운 Mobility 테마들은 단지 개념도에 불과했다. 이제 Citi는 5년 이내에 완전히 자율주행을 약속하는 수많은 업계 선수들을 보유하게 되었다!

이는 투자 접근법 또한 확장되고, 발전되어야 한다는 것을 의미한다. 자동차/기술 투자는 더이상 자동차에 들어가는 구성 요소를 식별하는 것이 아니라(이는 여전히 중요한 주제이지만,) 운전자 없는 주행에서 누가 어떻게 승리할 것이며, 어떻게 변화하는 산업에서 자동차 회사/공급 업체에 영향을 줄 것인지, 커넥티드와 데이터가 어떻게 산업을 변화 시키는지에 대해 주목해야 한다:

(1) 미래의 자동차를 형성할 내용 - 추가사항

(2) 미래의 이동성 제공 업체 및 다양한 업체에 대한 업계의 영향 및 분석(향후 10~15년 이내)

미래의 자동차에 오신 것을 환영 합니다 v 3.0.

우리가 알고있는 이동의 변화, 무인 자동차에 대한 "경쟁"

4대 자동차 산업은 2030년 사이에 업계 판도를 흔들 것이다.

1. On-demand mobility는 향후 4~6 년 동안 무인 자동차와 연결된 차량으로 시장에 진입하게 될 것이다.

2. 운전자 없는 자동차는 새로운 공유 소유 비즈니스 모델을 가능하게 할 것이다.

3. 전기 자동차 비용은 2025 년까지 내연 기관 차량과 동등한 수준에이를 것이다.

4. 연결 차량과 빅 데이터는 자동차 수명 내내 새로운 수익과 효율성을 가능하게 한다.

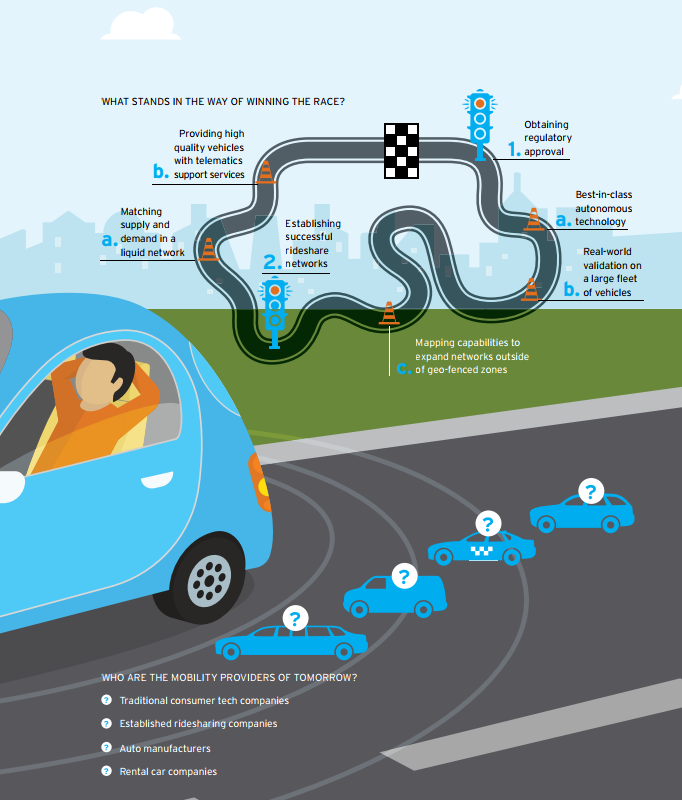

1. 규제 승인 받기

a. 동급 최강의 자율 기술

b. 대형 차량에 대한 실제 검증

c. 지리적으로 제한된 영역 외부의 네트워크를 확장하는 매핑 기능

2. 성공적인 Rideshare 네트워크 구축

a. 액체 네트워크에서 수요와 공급의 조화

b. 텔레매틱스 지원 서비스를 통해 고품질 차량 제공

미래의 MOBILITY 제공 업체는 누구?

전통적인 소비자 기술 회사

타기 회사 설립

자동차 제조 업체

자동차 대여 회사

Contents

The Evolving Investing Calculus of the Car of the Future [p8]

Summarizing Mobility 2030 [p8]

Summarizing Technology Growth Profiles [p10]

Managing the All-Important Variable Cost Equation [p11]

…And It’s Also About Tracking Option Take-Rates & Mix [p13]

Transforming Mobility as We Know It [p15]

First, What’s this “Race” All About? [p15]

Racing towards driverless business models [p15]

So What’s Everyone Racing Towards? [p18]

1. Obtaining Driverless Regulatory Approval [p18]

2. Establishing Successful Rideshare Networks & Other Business Models [p23]

Three Phases to the Driverless Path [p24]

Phase #1: Build Capability, Test & Start Validating (<2021) [p24]

Phase #2: Validate, Certify & Launch Geo-Fenced Autonomous On-Demand Rideshare Networks (2019-2025+) [p25]

Phase #3: Expansion Beyond Geo-Fence, Entry of Personal Driverless Cars & Integrated Mobility Networks (>2023) [p29]

2030 Vehicle Mobility End Game: Integrated Network [p31]

Who are the Mobility Providers of Tomorrow? [p34]

So Traditional Automakers Have Three Options [p36]

Who are the Leaders & Laggards? [p38]

Pillar #1: Gauging Autonomous Capabilities [p38]

First, Let’s View Industry Autonomous Product Plans [p38]

Now, Let’s Delve Into Autonomous Technology & Data [p51]

Introducing Citi’s U.S. Autonomous Data Race Tracker [p55]

Pillar #2: Gauging Supply/Demand Capability [p60]

Pillar #3: Gauging Fleet Service & Hardware [p62]

2030: Whose Comes Out Ahead in the Race? [p62]

What Happens to U.S. Auto Sales? [p64]

SAAR 2030: Introducing Citi’s LT Auto Disruption Model [p68]

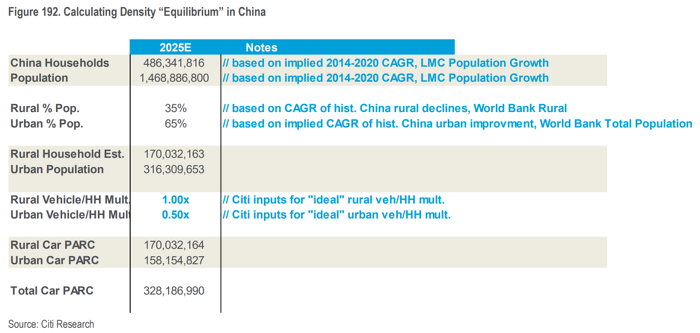

Car Sharing and Ride Hailing in China [p70]

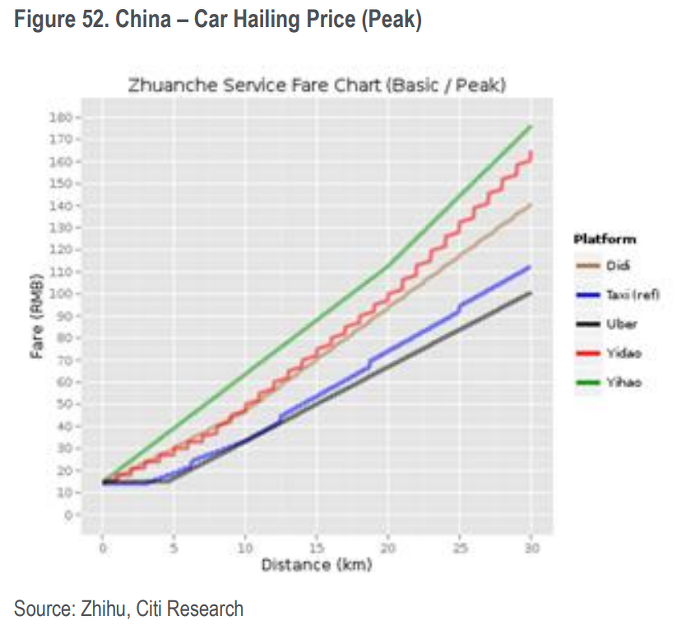

Stagnated Taxi vs. Growing Mobile Internet [p70]

Saving Lives in the Car of the Future [p74]

The “ABCs” of ADAS [p74]

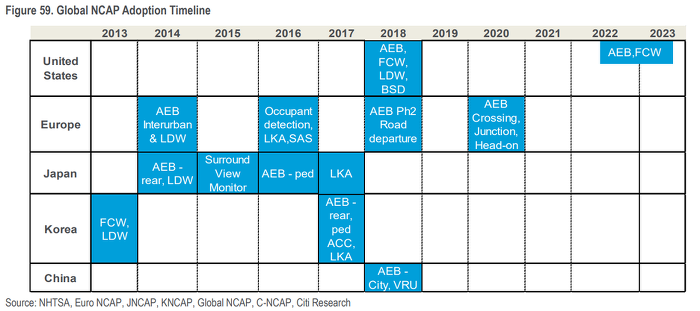

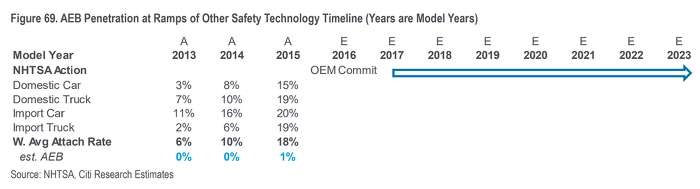

Drivers of ADAS Demand [p77]

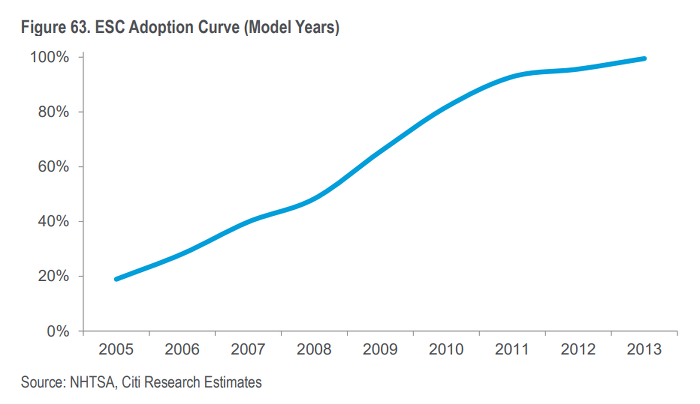

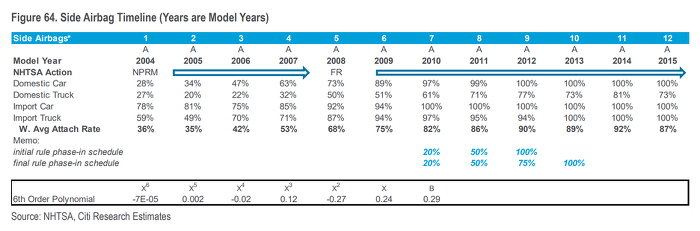

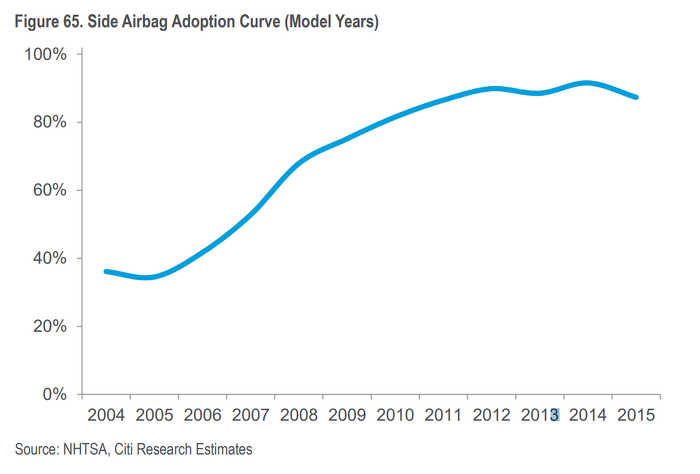

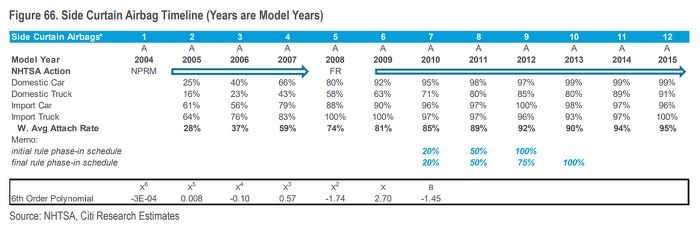

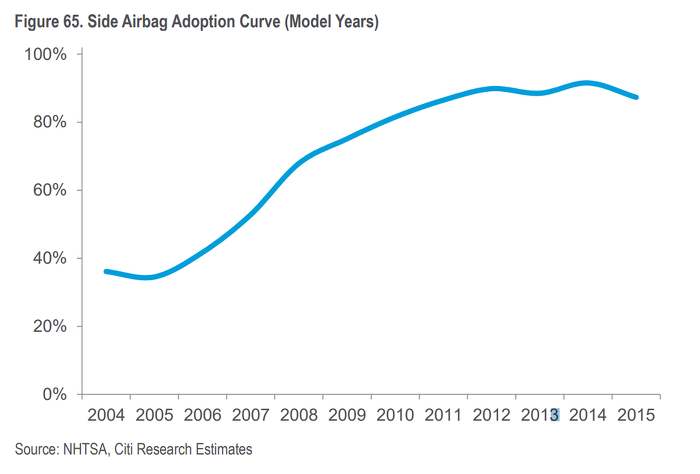

Looking at Past Safety Technology Adoption Curves [p78]

The ADAS-to-Autonomous Virtuous Loop [p83]

Possible Future Insurance Savings [p84]

Connectivity Enabling Subscription Models [p85]

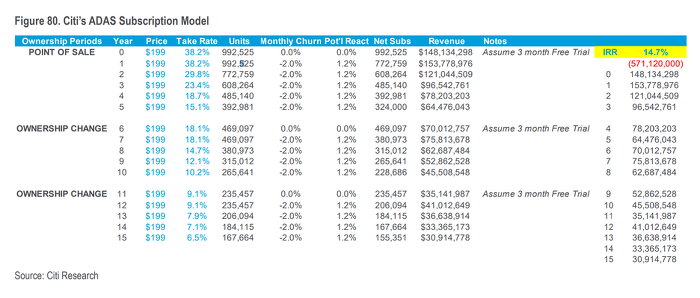

Citi’s ADAS Subscription Model 86 Enter, Megatrends LIVE! [p89]

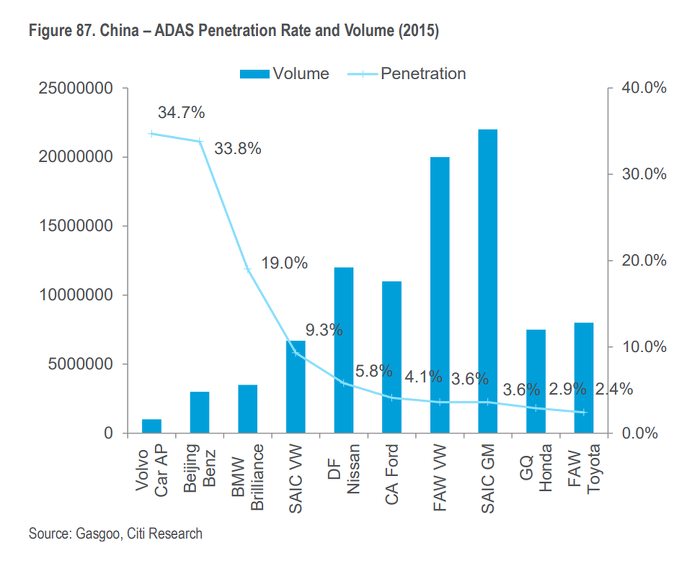

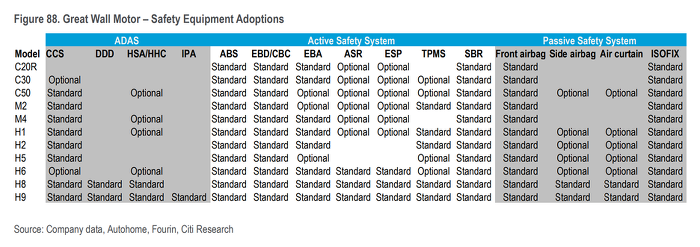

ADAS & Autonomous Driving in China [p90]

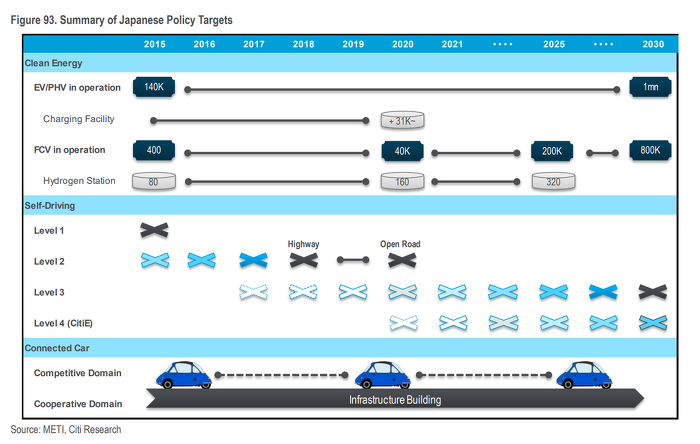

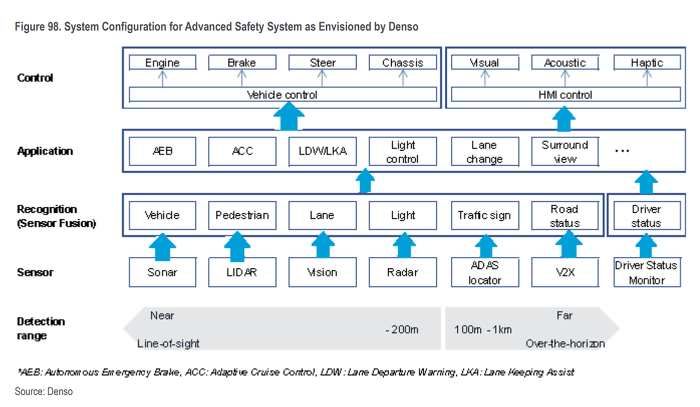

Automated Driving Systems in Japan 94 Actions of Automakers [p97]

Connecting the Car of the Future [p103]

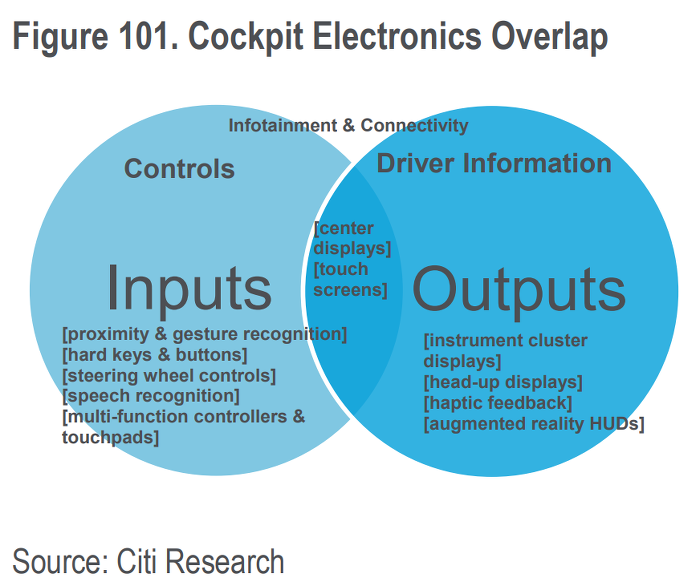

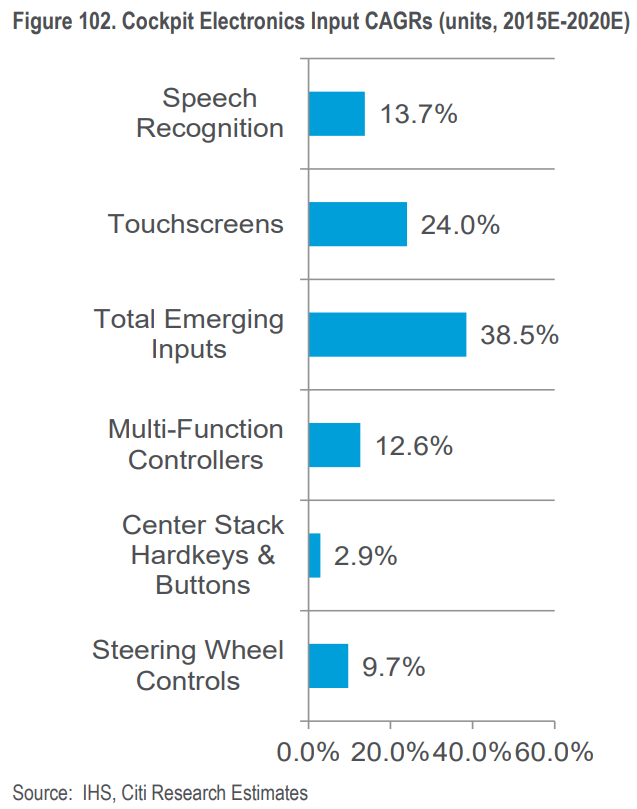

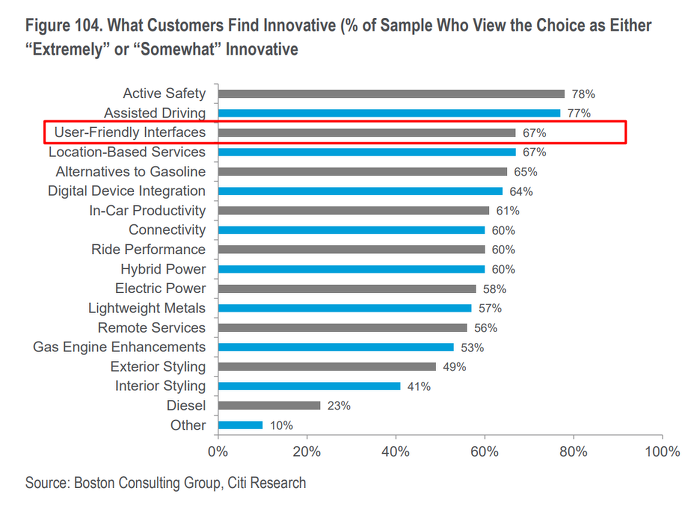

The Evolution of Cockpit Electronics [p103]

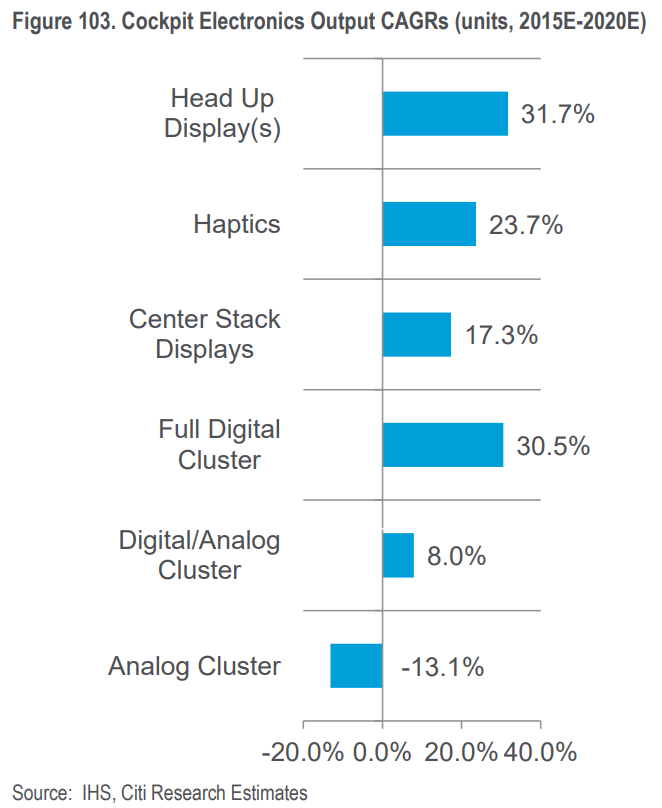

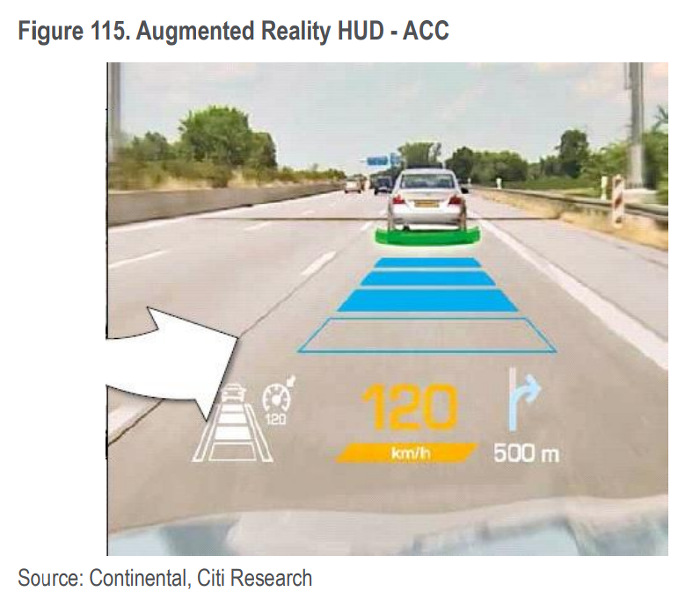

Enhancing HMI: HUDs and Augmented Reality [p108]

Connecting the Car of the Future, in Japan [p112]

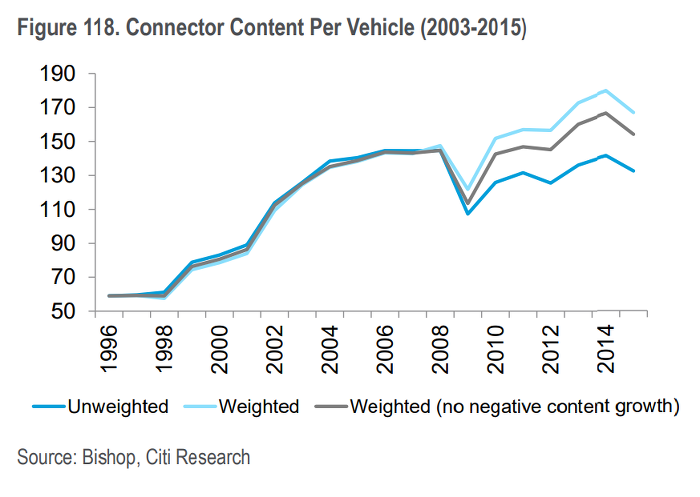

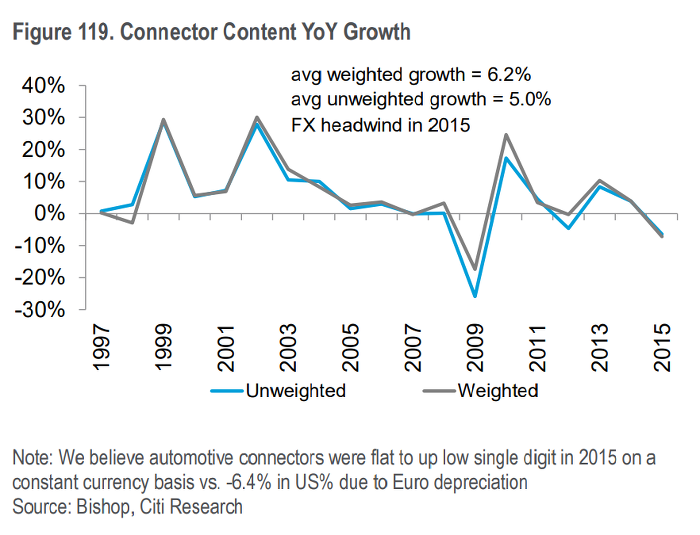

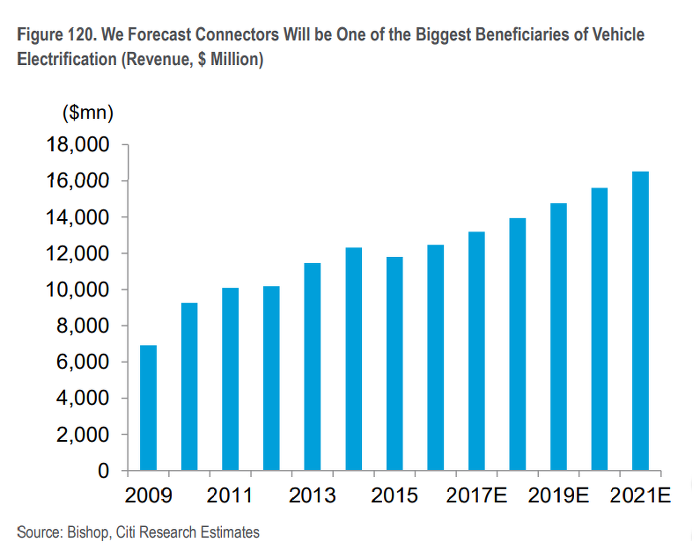

Connectors/Sensors a Major Beneficiary of Vehicle Electrification [p113]

Enhanced Mobile Communications [p118]

Connected Automakers: Finding $1 billion in the U.S. Aftermarket [p118]

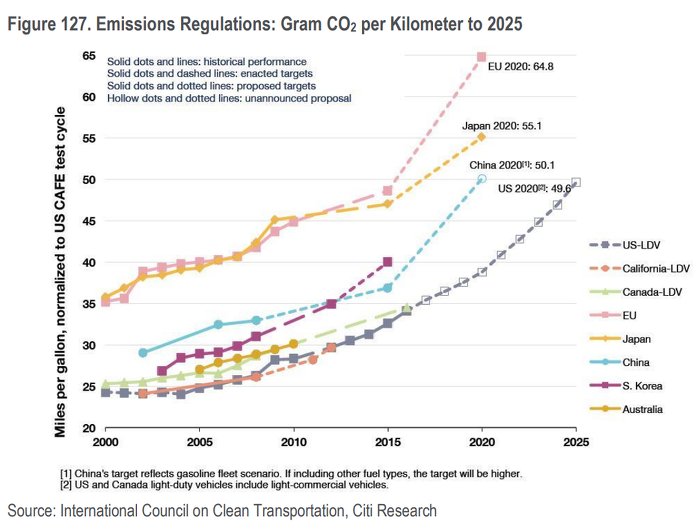

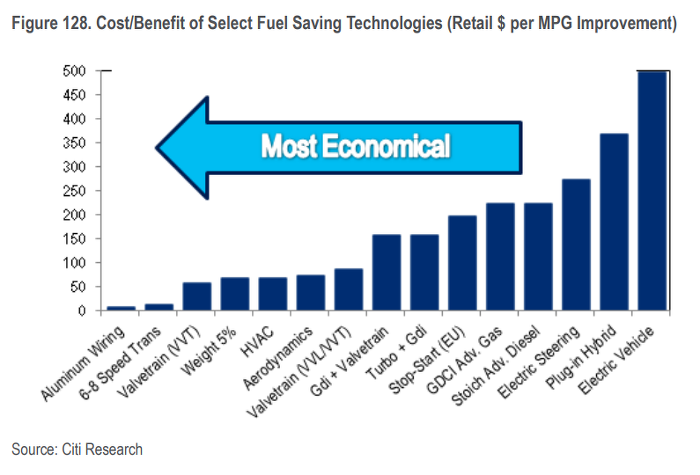

Propelling the Car of the Future [p121]

The Drivers [p121]

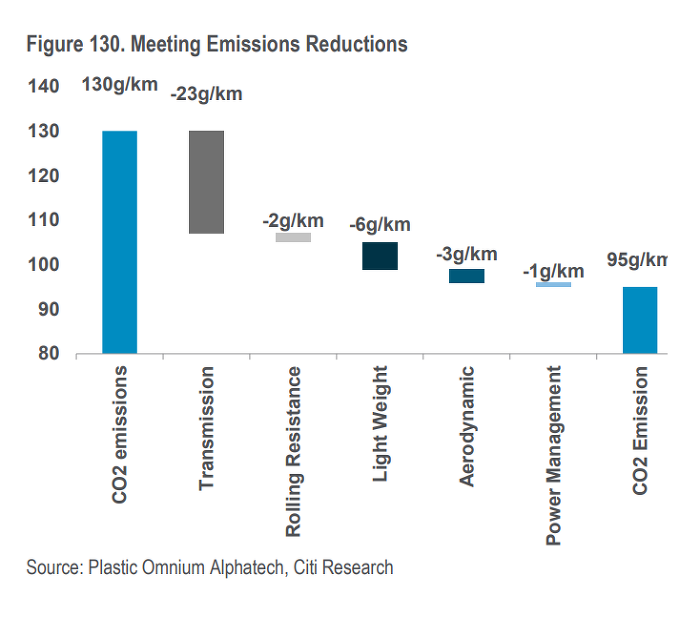

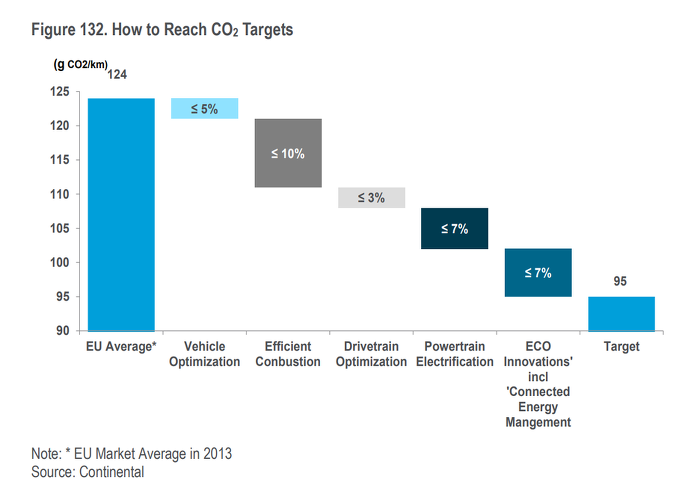

How to Meet the Requirements [p123]

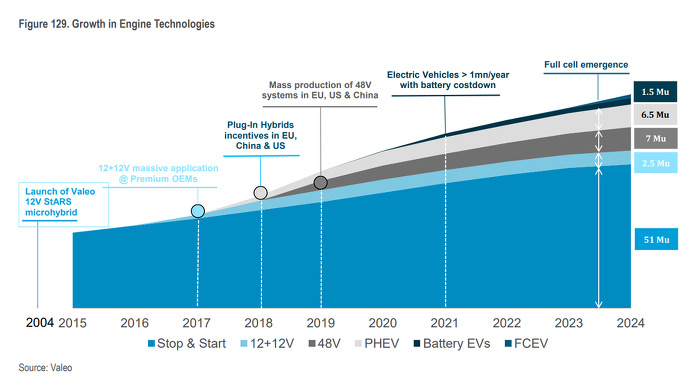

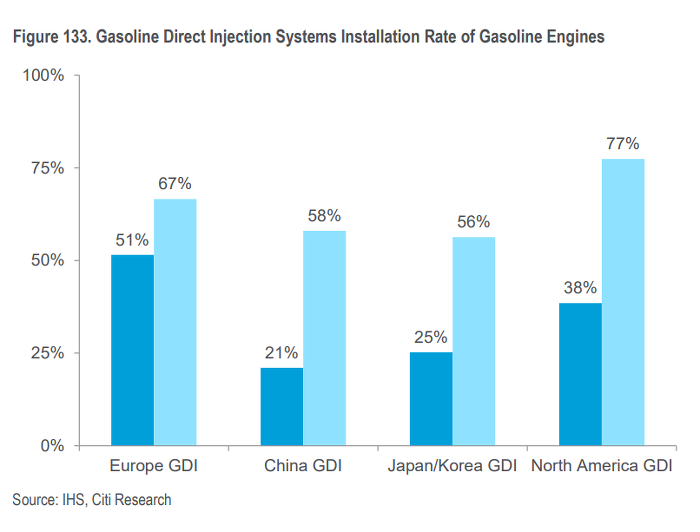

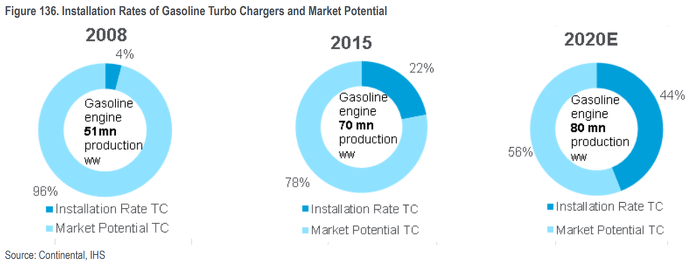

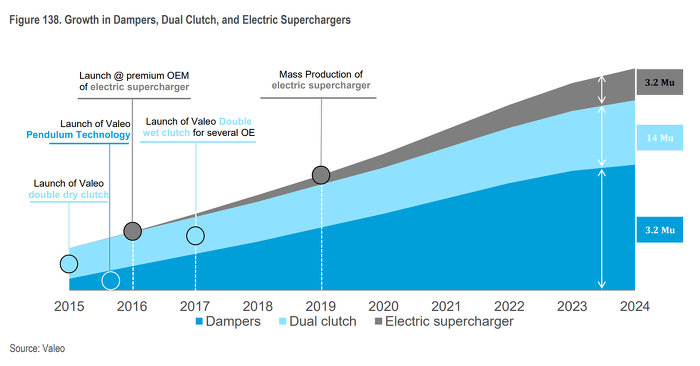

A Look at the Different Technologies Propelling Change [p124]

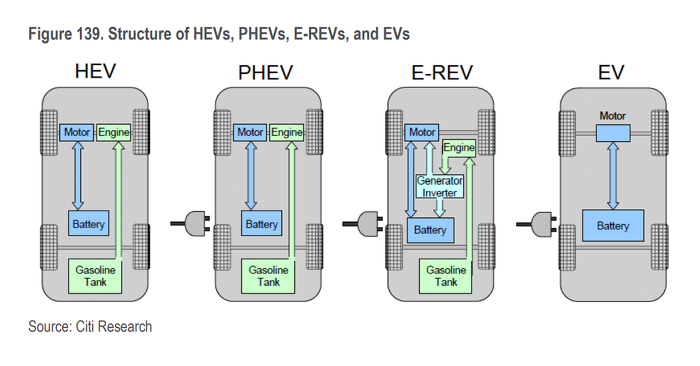

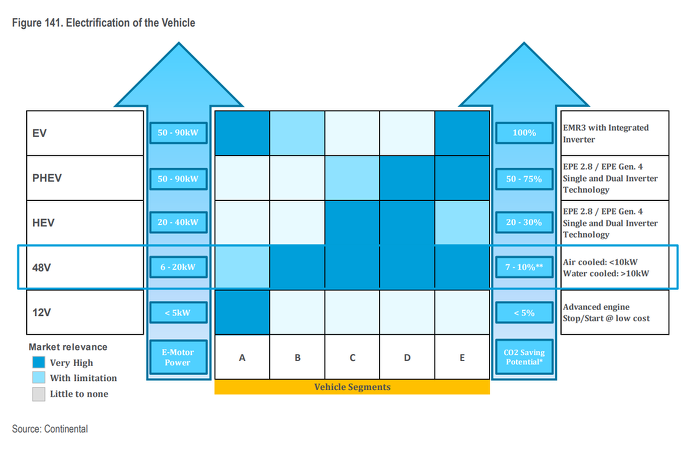

Electrification of the Powertrain [p130]

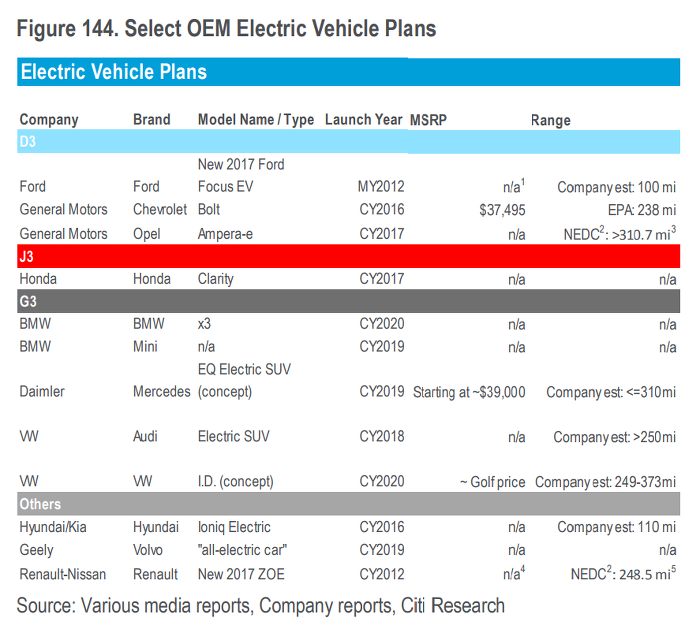

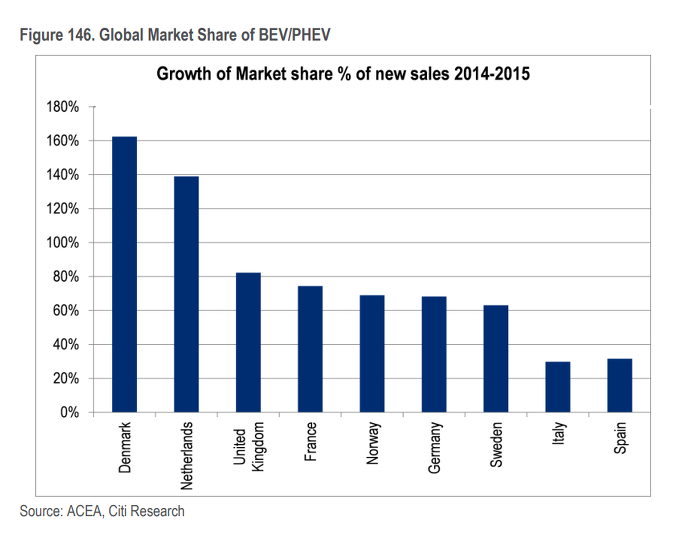

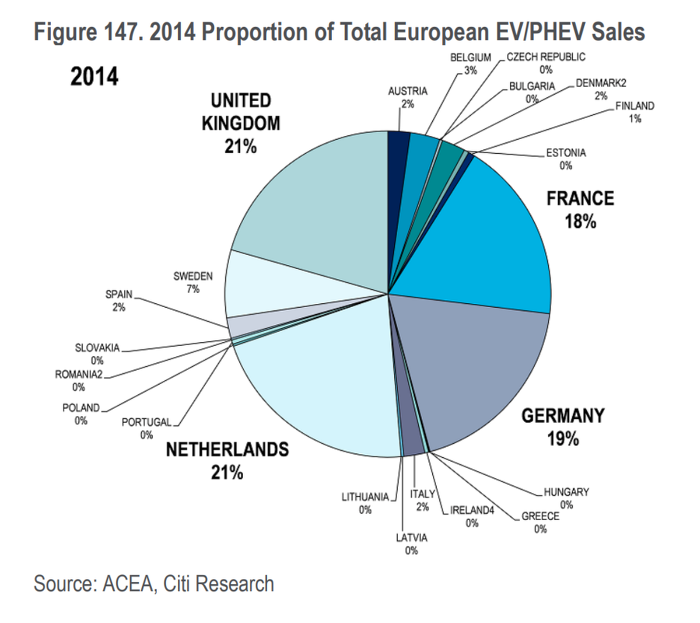

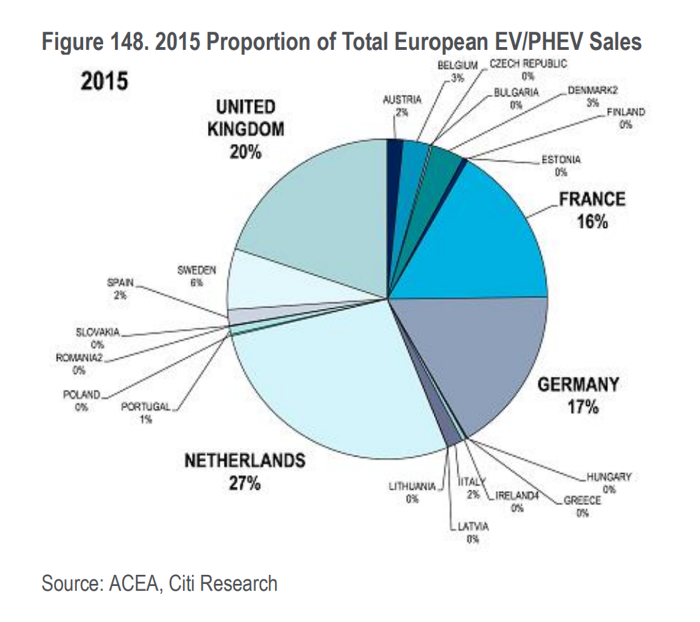

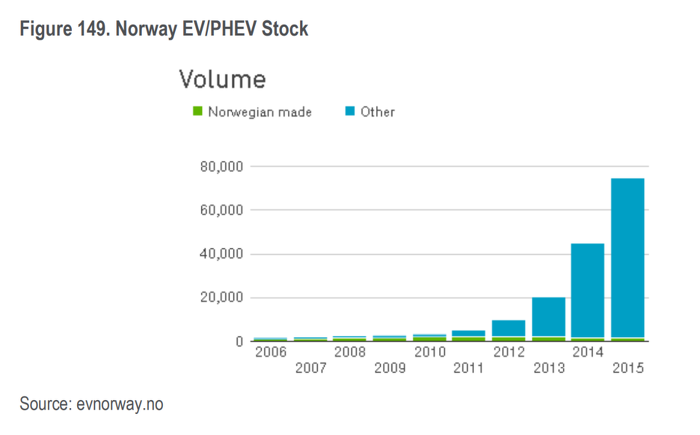

Current State of EV Adoption [p132]

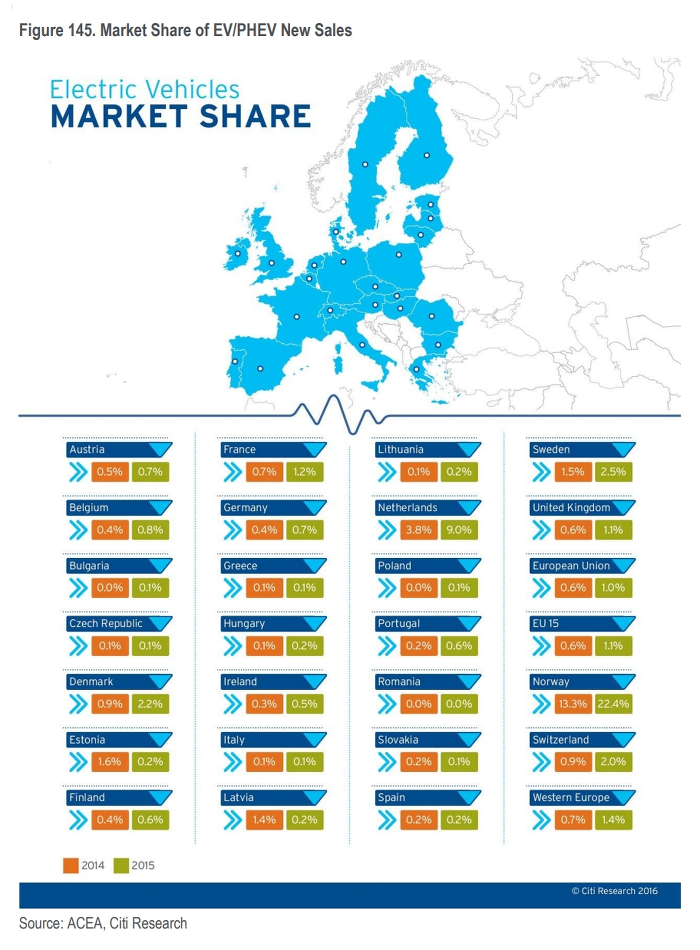

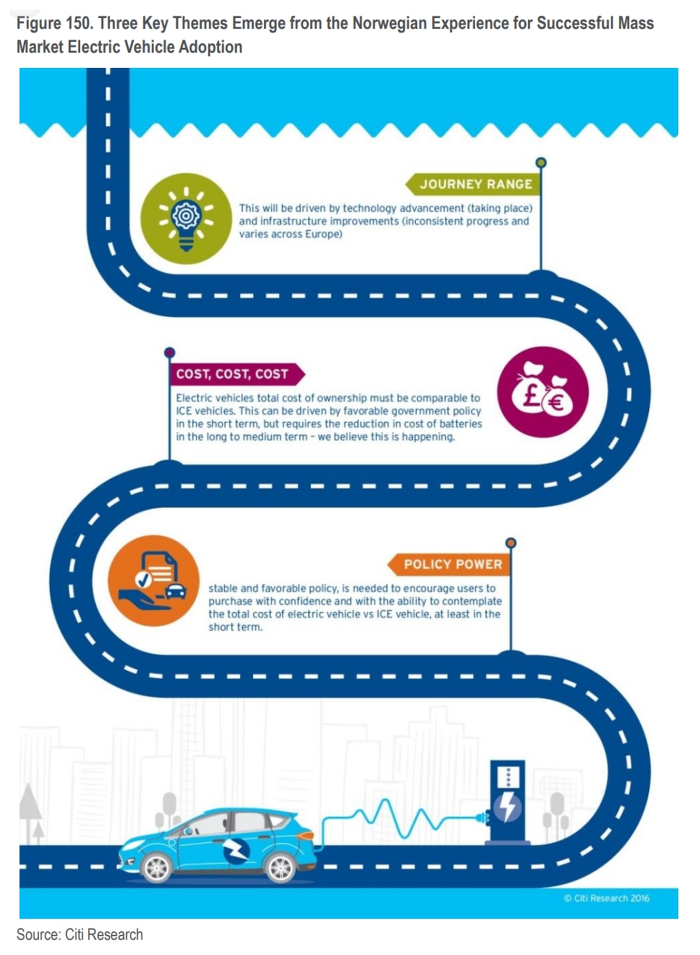

Europe EV Focus [p134] Incentives: Norway…The Wheel Deal [p136]

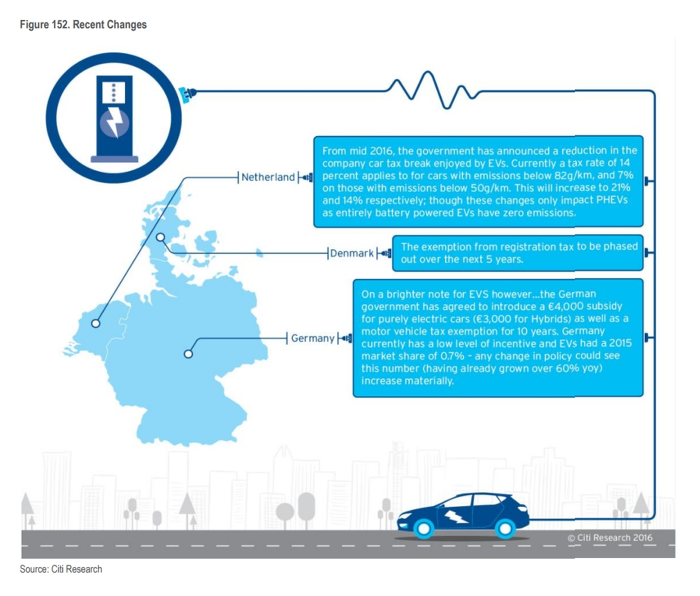

…and the Situation in Rest of Europe [p138]

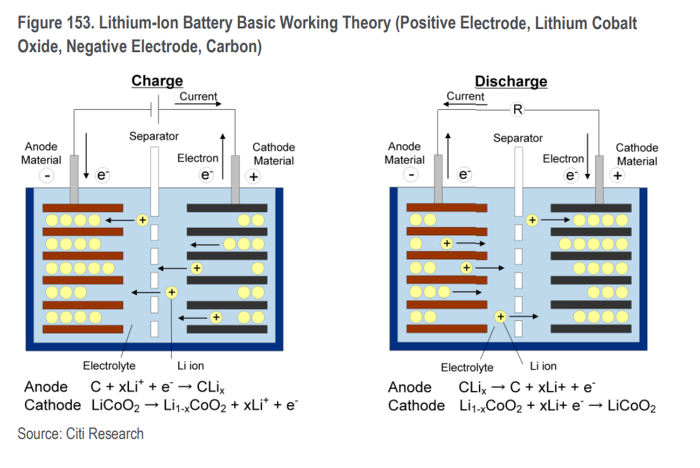

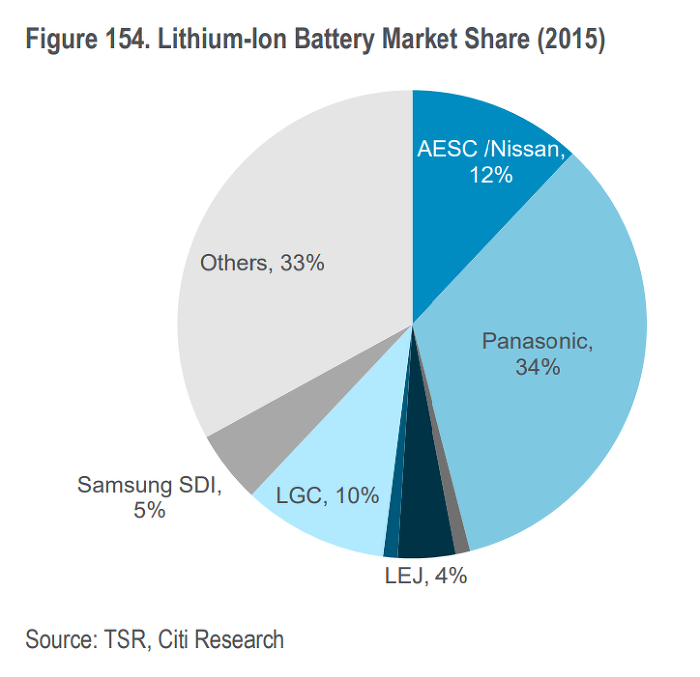

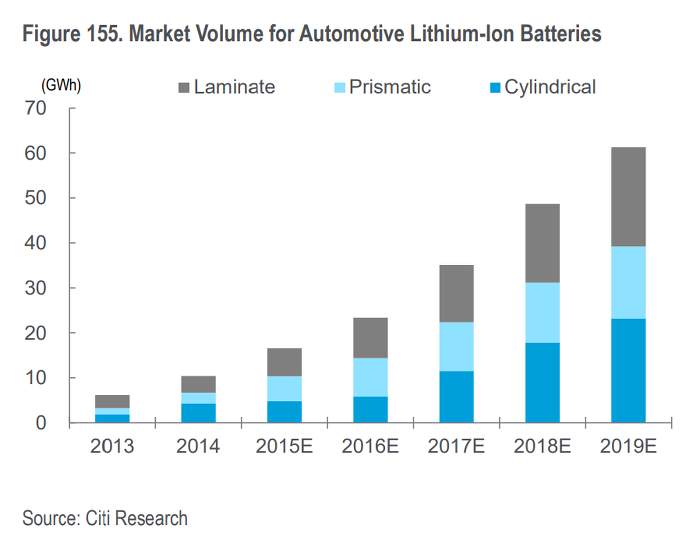

Powered by Lithium-Ion [p139]

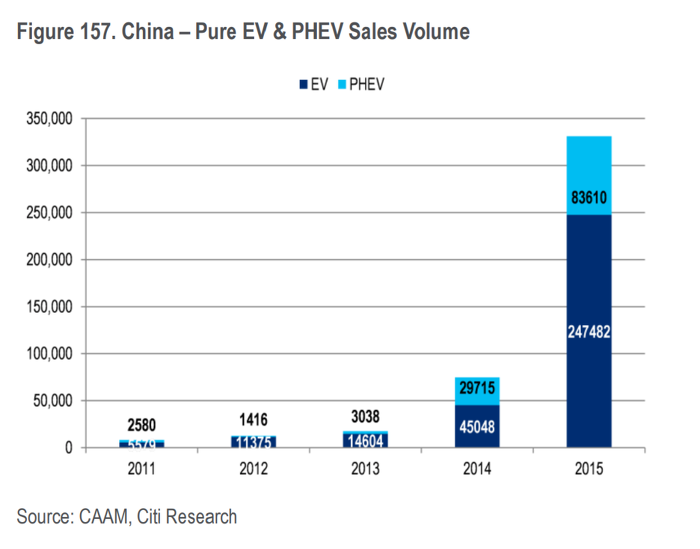

Electric Vehicles in China [p141]

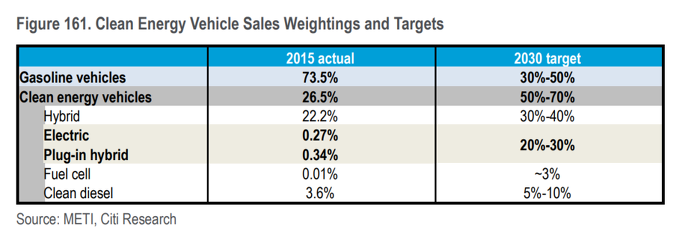

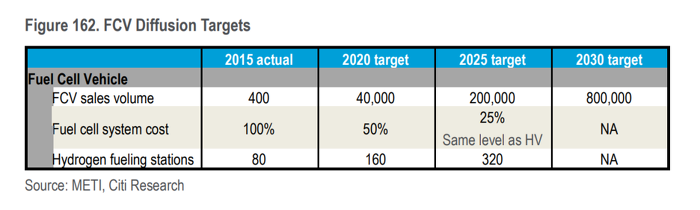

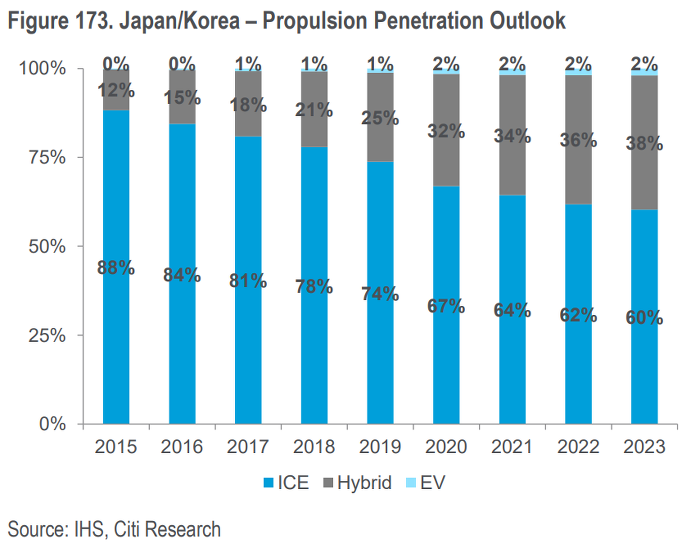

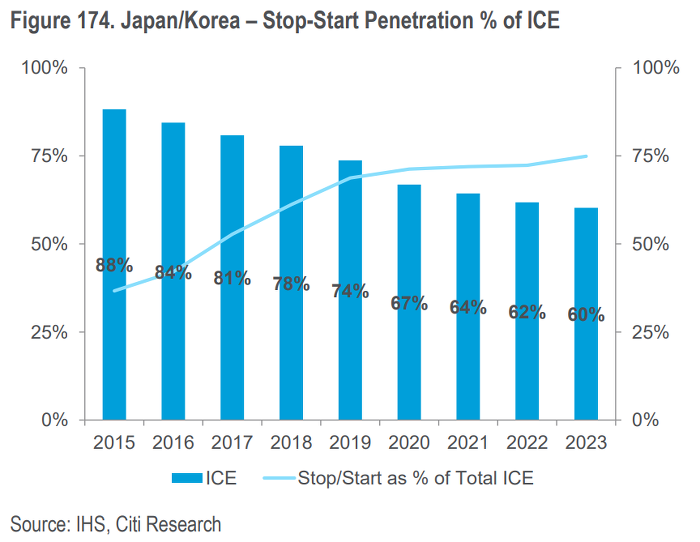

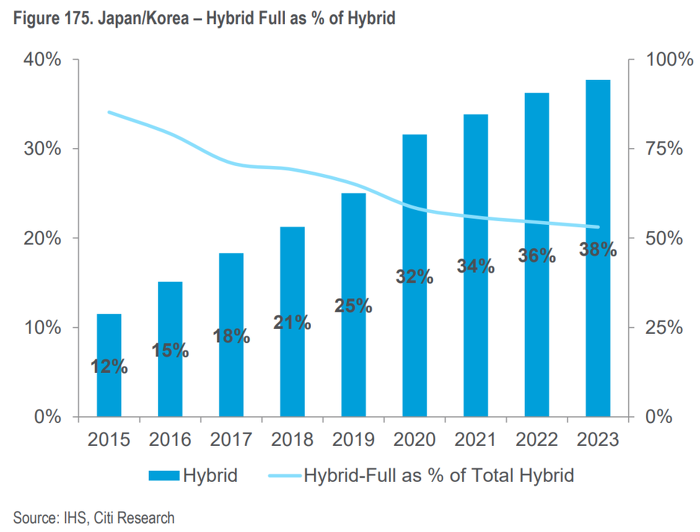

A Quick Trip around the World: Propulsion [p145]

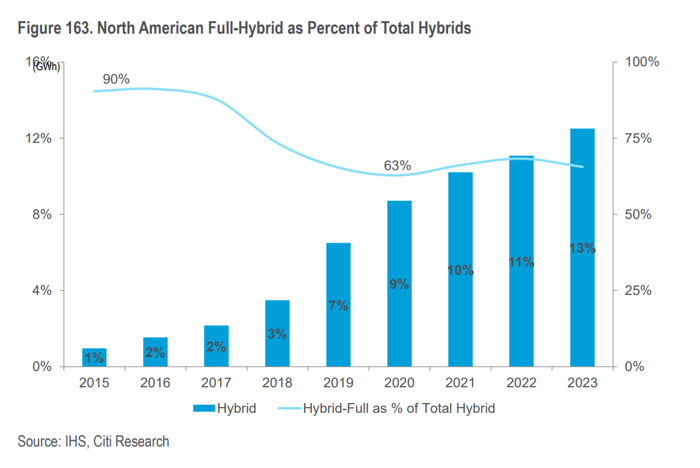

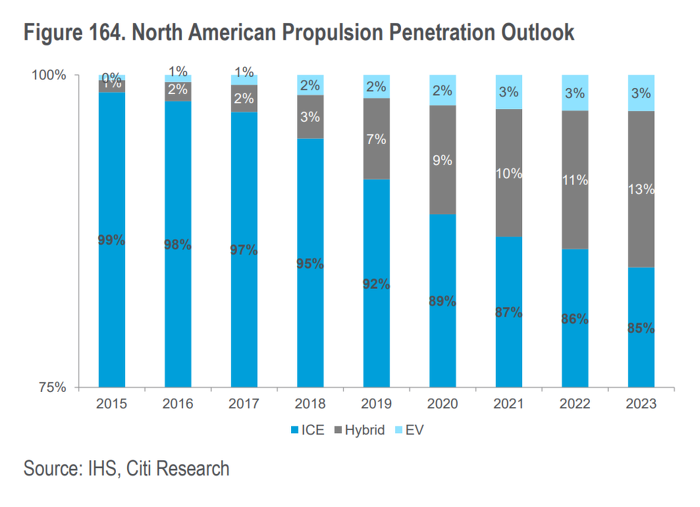

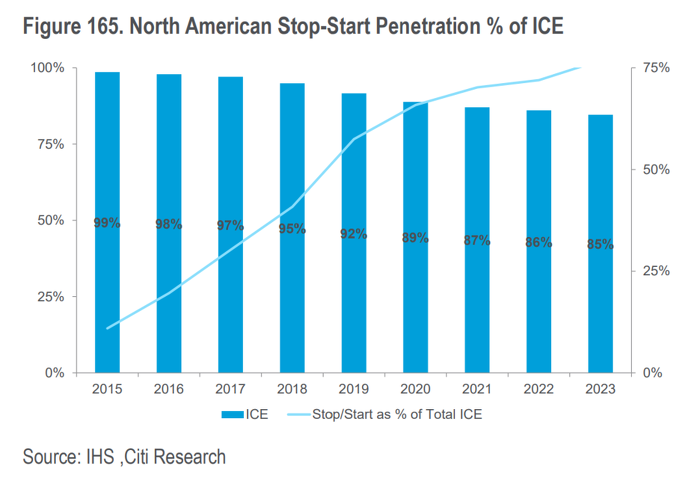

North America [p145]

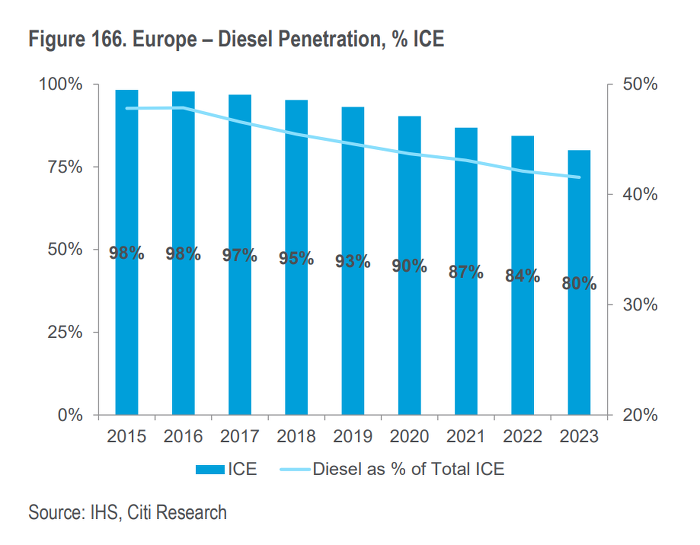

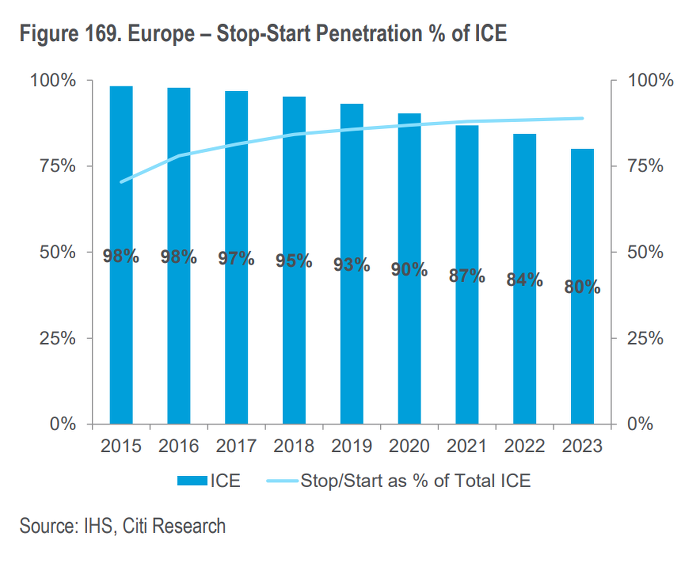

Europe [p146]

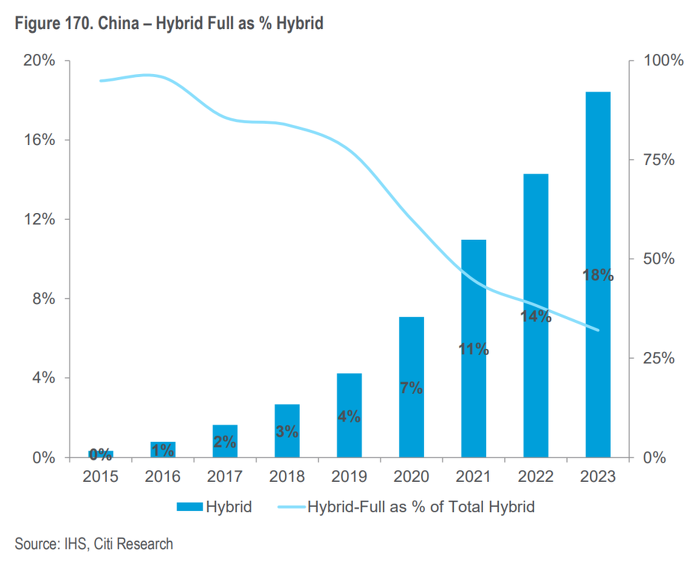

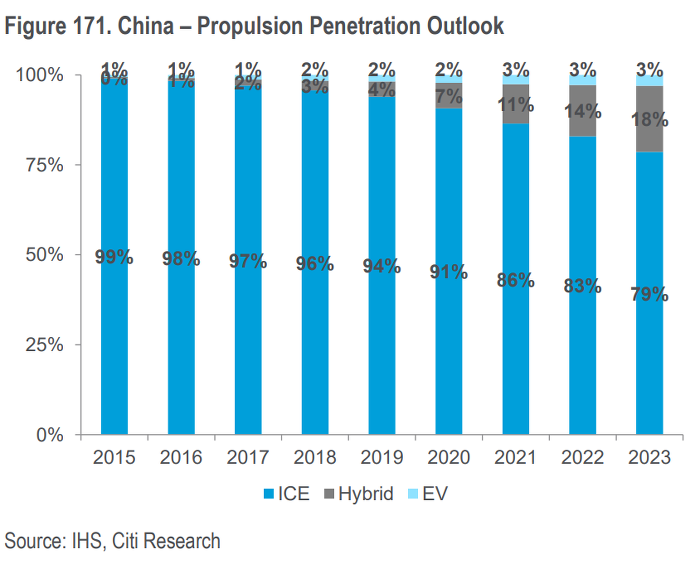

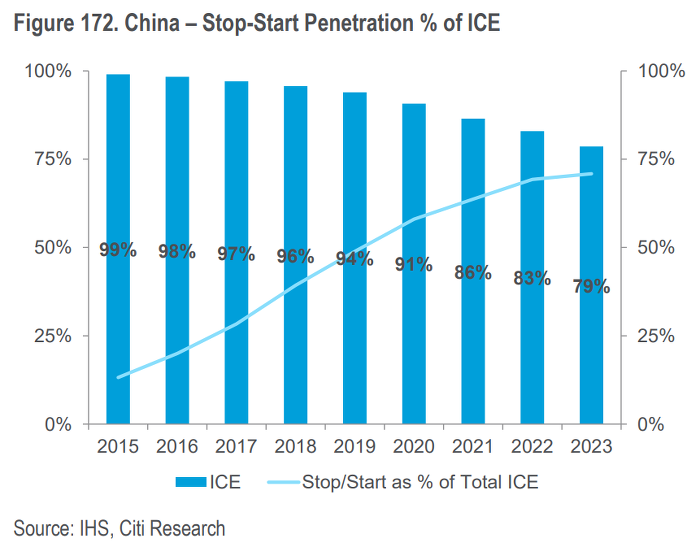

China [p147]

Lightweighting [p149]

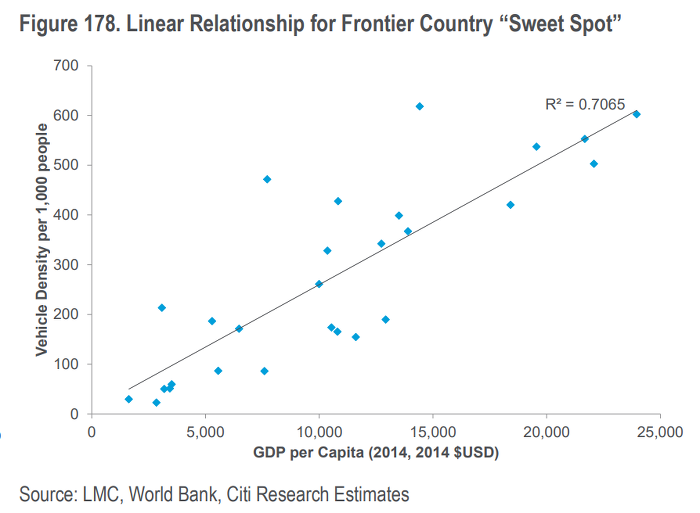

Appendix A: Driverless Cars in “New Frontiers” [p151]

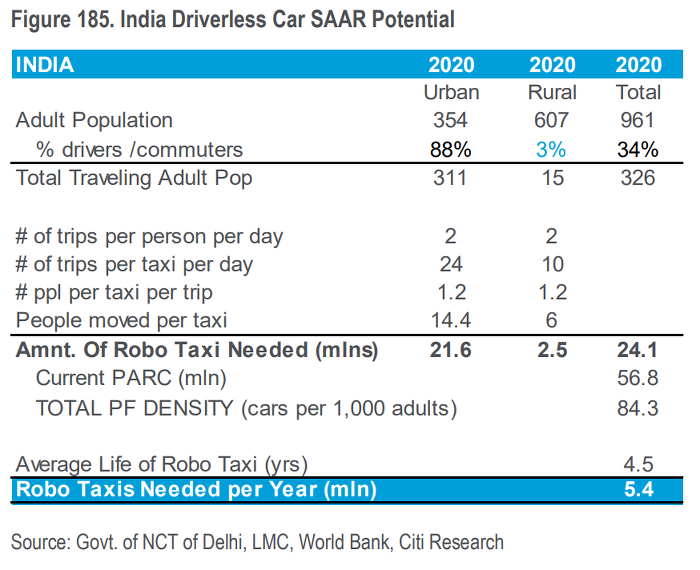

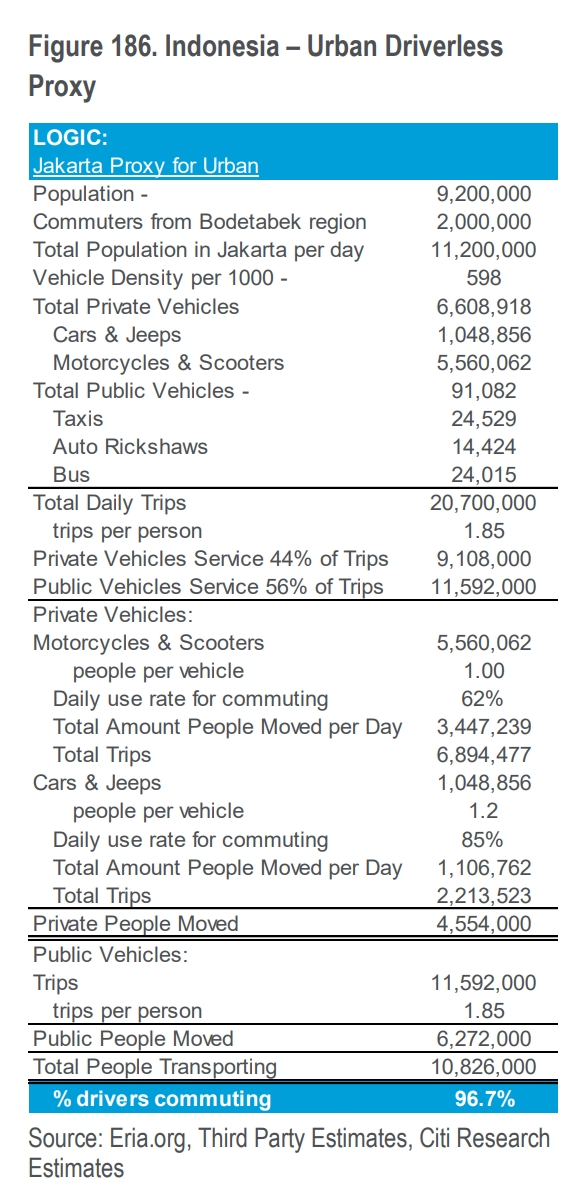

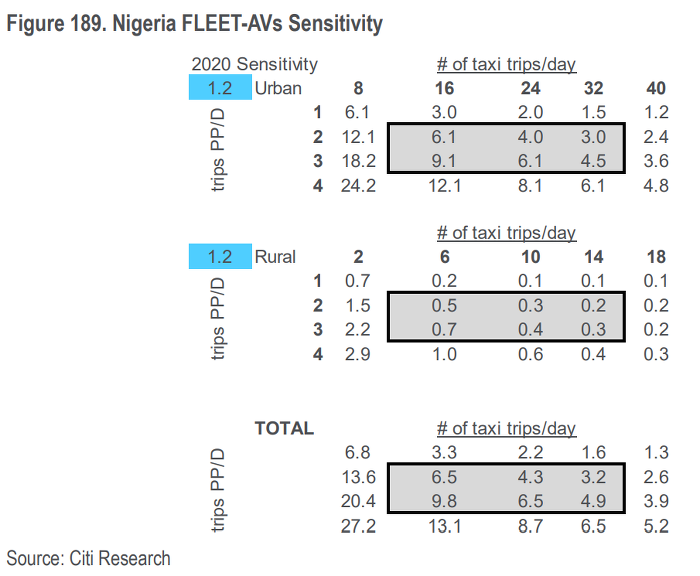

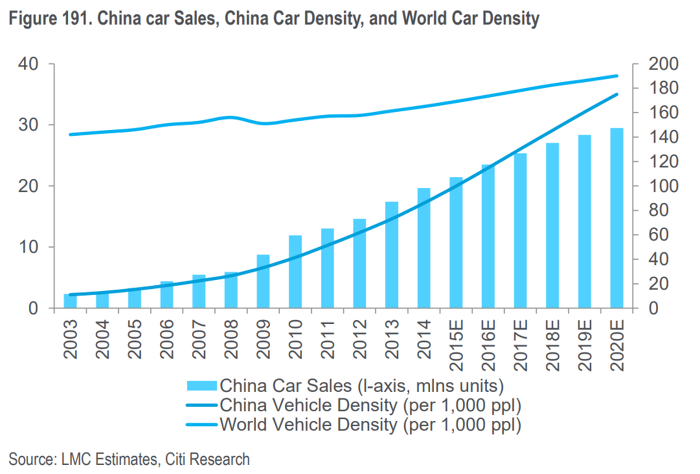

New Mobility Could Add ~8 million “SAAR” [p153]

미래 자동차 산업의 발전 과정

"전통 산업은 비즈니스 모델을 바꿀 수있는 기회를 얻는다"- Mobileye 2016

온 디맨드 자동 이동은 안전성이나 편의성보다는 경제성에 의해 동기부여된다.- Delphi, 2016

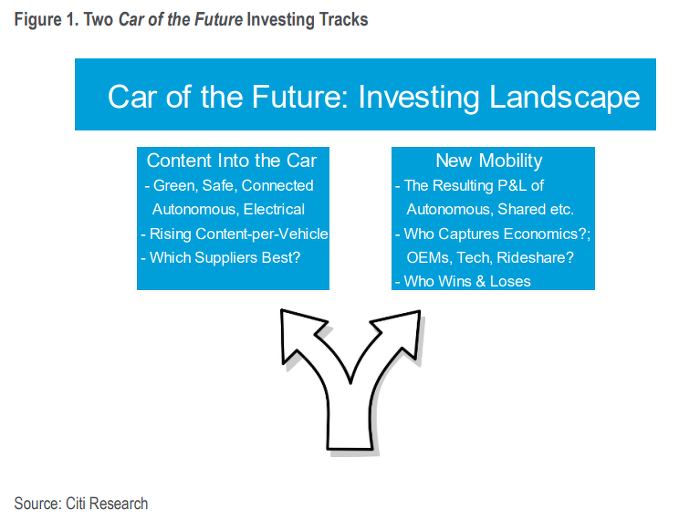

Figure 1. 미래 자동차 투자의 2가지 방안

미래의 자동차 : 투자 전망

차 안으로 들어가는 컨텐츠

- 녹색, 안전, 연결된 자율, 전기

- 차량 당 콘텐츠 증가

- 어떤 공급자가 가장 좋은가?

새로운 이동성

- 자율, 공유 등의 성과물

- 누가 경제를 포착 하는가? OEMs, Tech, Ride share?

- 누가 이기고 지는지?

Summarizing Mobility 2030

Citi는 자동차 산업이 현재와 2030년 사이에서 4가지 중대한 변화를 겪을 것이라고 믿는다.

■ 온디맨드 모빌리티의 시대에서는 무인 커넥티드 카가 향후 4~6년 내에 시장에 진입하면서 변곡점에 도달할 것이다. 이는 무인영역(Uber / Lyft)에서 온디맨드 주문을 통해 주행을 제공하며, 새로운 비즈니스 모델을 제공한다. 기술, 데이터 및 규제 접근법은 리딩 업체 및 후발 기업들을 선별하는 역할을 할 것이다. 거의 비슷한 시기에 소비자들에게 판매할 수 있는 무인차가 시장에 론칭 할 것이다.

■ 무인 자동차는는 가입 서비스 등과 같은 새로운 공유 사업 모델을 사용할 수 있게 되며, 궁극적으로는 더 넓은 Mobility Netwrok에 도달하게 된다.

■ 전기 자동차의 비용은 향후 10~15년까지 내연 기관과 동등한 수준에 도달할 것이다. EV의 시장 침투 및 고급 운전자 지원 시스템, 무인 주행의 비즈니스 모델의 증가로 인하여 개인 승용차 소유 비중은 줄어들 가능성이 매우 높다.

■ 커넥티드 카 및 빅데이터는 차량 수명 동안 새로운 수익 및 효율성을 실현 시킬 수 있다. 차량은 만물의 중심지가 될 것이다.

무엇이 가장 작은 변화인가? 농촌이나 픽업트럭, SUV(대형 스포츠 유틸리티 차량), 대형 벤, 고급 세단과 같은 상업용 차량을 포함하는 비즈니스 모델을 포함한다. 이러한 지역 및 세그먼트 분류에 들어가는 부분들은 전기차와 자율주행으로 이득을 얻을 수는 있겠으나, 소비 패턴이 근본적으로 바뀔 가능성은 낮다.

무엇이 가장 큰 변화인가? 혼잡한 주요 도시와 도심 근교의 개인의 이동. 이는 무인 자동차 라이드쉐어 네트워크가 가장 경제성을 갖는 곳이다. 이 변화는 이러한 지역에서 무인 라이드쉐어 네트워크에서 시작될 것이다. 비용을 낮추며, 더 쉽게 접근할 수 있게 된다. 그러면 주행거리가 늘어나며 새로운 대중교통이 될 것이다. 차량에서 보내는 시간은 새로운 비즈니스 모델(특수한 차량 및 광고 등)을 도입 할 수 있게 한다.

무엇이 변하는가? 자율 차량 네트워크 가입 서비스와 같은 소비자를 위한 새로운 비즈니스 모델. 애프터마켓 자동차 산업은 차량이 개별 소비자에 의해 점차 관리되는 경우에도 영향을 받을 수 있다. 또한 자동차 제조사는 차량 수명 기간 동안 애프터 마켓 매출의 더 많은 부분을 얻기 위해 빅데이터를 활용하고자 할 것이다. 차를 딜러점으로 이동할 수 있다면, 타이어 교체는 더 이상 번거롭지 않게 된다. 새로운 차량 융자 방법도 도입될 것이다.

미래의 자동차 혹은 기술 업체의 모빌리티 제공은 누가 할 것인가?

도시의 온디맨드 네트워크에 관해서라면, 모든 전통적인 자동차 제조회사가 의미 있는 방식으로 참여할 수 있는 충분한 여지가 없을 것이다.

자동차 제조 회사의 경우, 시작하기에 좋은 위치는 도시 지역에 덜 노출되어 있고 농촌 지역에 더 많이 노출되어 있다. 그리고 전통적 세단과 유틸리티 / 상업용 차량에 더 적게 노출된다. 이는 방어적인 측면이며 보다 공격적이고 적극으로는 커넥티드카, 자율주행, EV, 데이터, 파트너십을 적극적으로 수용하는 자동차는 유의미한 결과물을 낼 수 있을 것이다. Cit의 관점에서 자동차의 승차 경험과 지능적 설계가 매우 중요한 것이 될 수 있다.

라이드 쉐어 기업들은 자율 주행 차량의 검증 단계와 운전자 없는 네트워크가 생겨날 때 경쟁 우위를 점할 수 중요한 데이터를 구축하는 데 큰 이점이 있다. 기존의 소비자 네트워크를 보유한 기술 및 소셜 미디어 회사도 시장에 진입 할 수 있다.

이러한 네트워크를 지리적 제약을 받는 지역 외로 확장 하려면, 도로에 있는 차량의 지도를 클라우드 소싱 할 필요가 있다. 이는 자동차 제조사가 받아들여야 하는 데이터의 한 측면이다.

지리적으로 제한된 영역을 넘어 네트워크를 확장 할 수 있는 이들은 그렇지 않은 이들보다 큰 우위를 점하게 된다. 최종 단계에서, 제품의 폭이 넓은 자동차 제조업체는 차후 자동 가입 모델(사실상 새로운 형태의 임대)을 출시함에 있어 우위를 점할 수 있다.

도시의 온-디맨드 네트워크 경쟁에서 밀린 자동차 제조업체는 어떻게 되는 걸까?

일부 자동차 업체들은 셔틀 서비스와 같은 자율 주행에서 전문 서비스를 추구할 수 있다. 다른 국가들은 특정 지역/국가에서 이러한 노력을 기울일 수 있다.

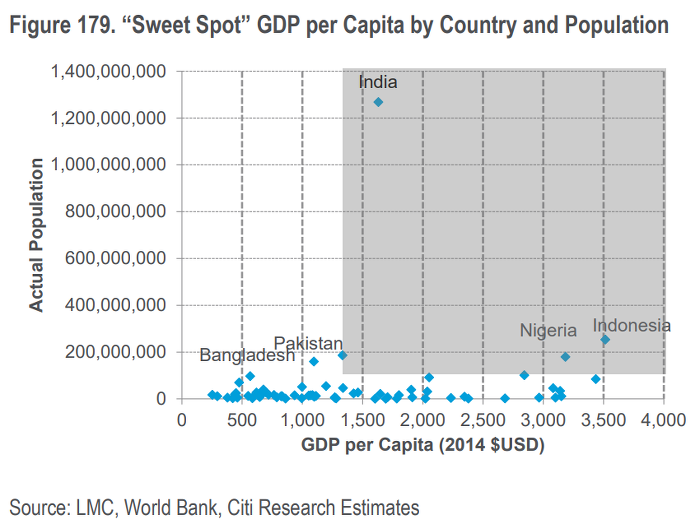

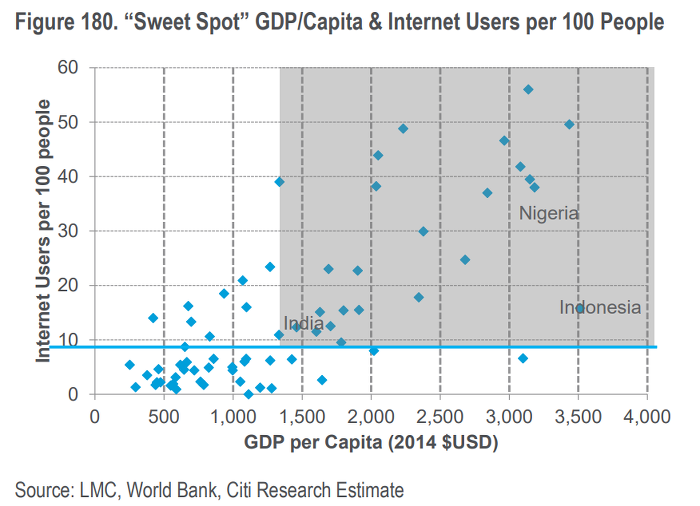

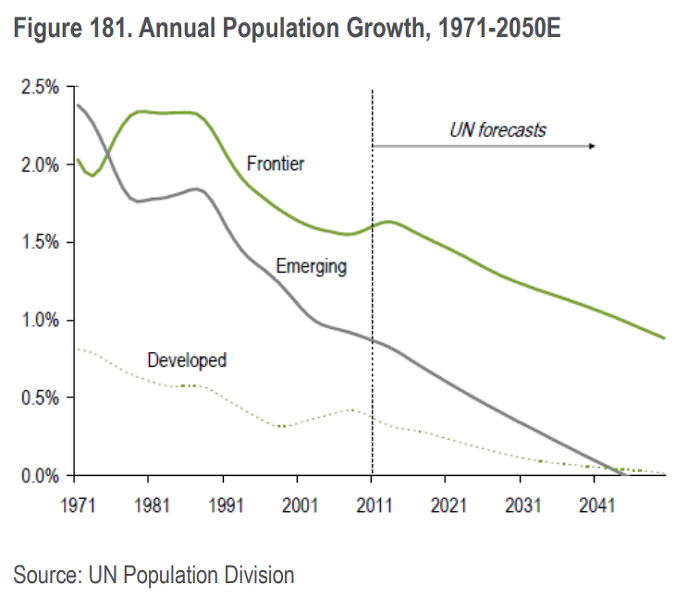

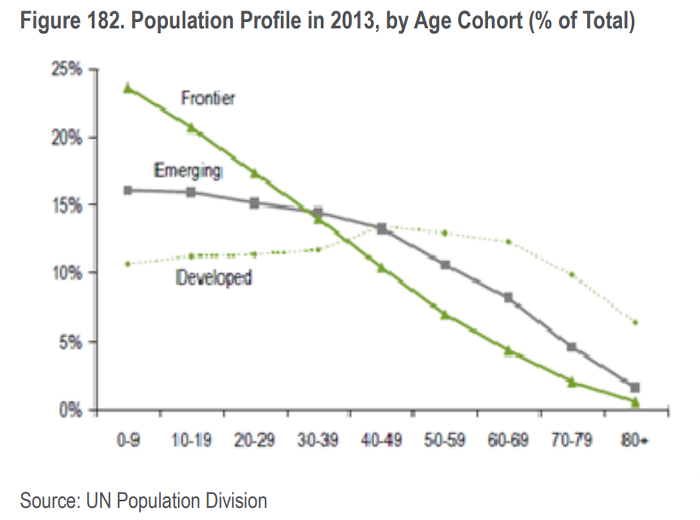

사실 Cti는 프런티어 마켓이 그런 서비스에 대한 확장 기회를 간과하고 있다고 생각한다. 자동차 회사 간의 추가적인 파트너십과 통합도 가능하지만, 미래의 자동차가 관련이 있는 자율주행 기능을 넘어서는 다른 영역들이 있다. 빅데이터 분석, 무선 소프트웨어 서비스 및 개인화를 통해 새로운 수익 모델을 구현하고 충성도를 향상 시키며, 자동차 제조업체 비용을 절감 할 수 있다. EV, 커넥티드 카, 데이터 및 자율 주행 기능을 통해 자동차에 어떠한 일이 일어나고 있는지 파악할 수 있다면 궁극적으로는 소유비용(EV+잠재적인 저가 보험)과 자동차 전반적으로 걸쳐 수익을 창출 할 수 있다. 이러한 수익성을 감안할 때 오늘날의 자동차 제조업체는 자동차의 특정 수익성 있는 부분(애프터 마켓, 파이낸싱)을 놓치게 되겠지만, 이론적으로는 상당한 이익을 얻을 수 있다.

물론 업계의 변화로 인하여 공급 업체들은 컨텐츠를 얻게 될 것이다. 그러나 미래 매출액 중 더 큰 부분은 새로운 형태의 자동차 소유권과 라이딩 공유를 결합한 통합 자율주행 네트워크에서 비롯된다. Citi는 이러한 주제가 향후 몇 년 동안 중요한 투자 주제가 될 것이라 생각한다.

기술의 성장

강화된 EV, 자동화, 커넥티드 기술은 계속해서 점점 더 복잡한 차량 컨텐츠로 나아갈 것이다.

Lear Corporation은 차량 데이터 교환이 2020년까지 20배, 소프트웨어 라인이 100배 증가 할 것으로 기대하고 있다. 델파이 오토모티브는 2015년의 200억개의 코드를 2020년에는 매일 2000억개의 코드를 제공할 것으로 전망했다. 또한 2020년이 지나고부터는 멀티 도메인 컨트롤러가 사람보다 34,000배 빠른 의사 결정을 내릴 것으로 기대하고 있다.

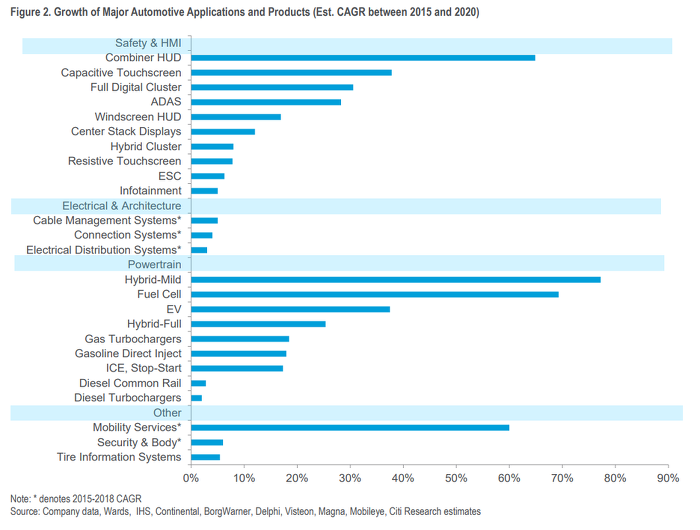

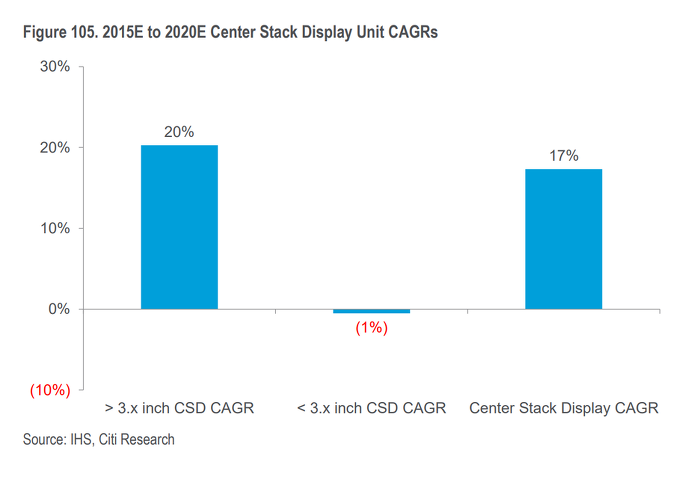

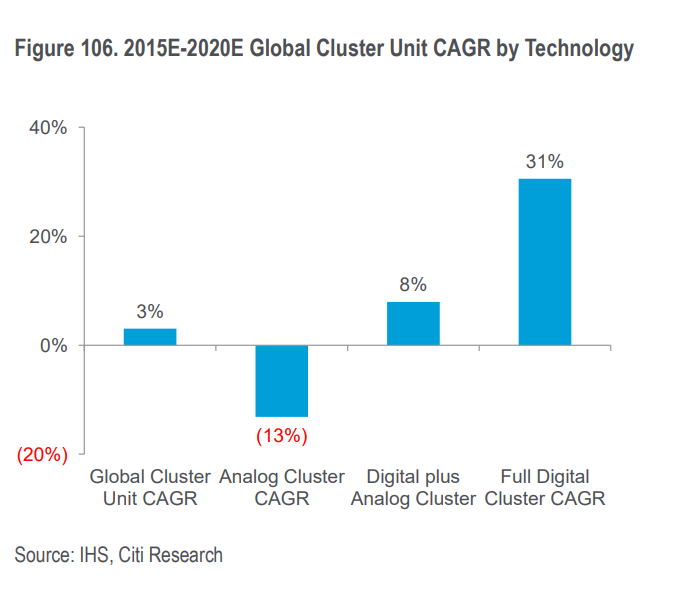

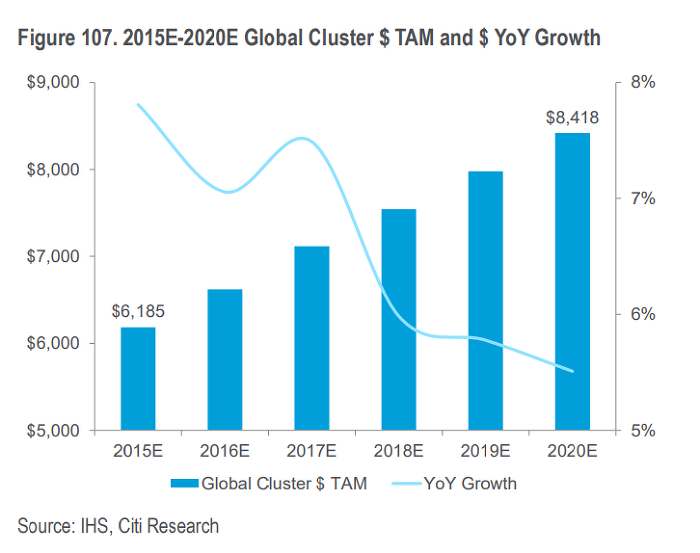

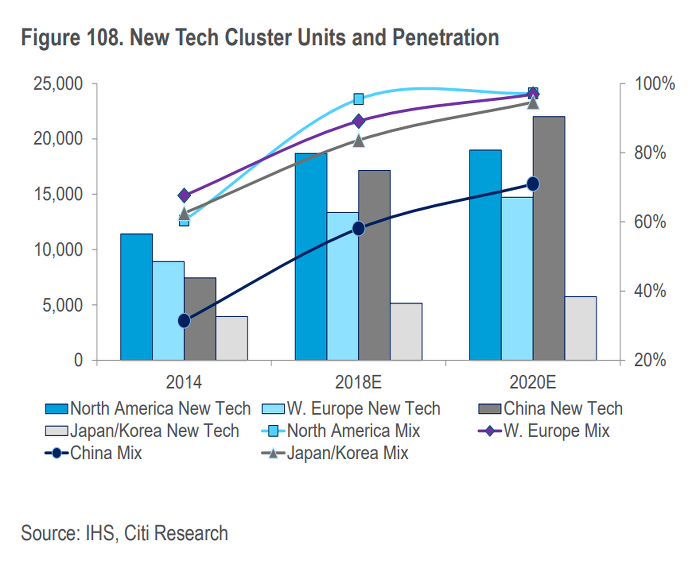

Figure 2는 자동차 내의 다양한 기술에 대한 연간 예상 복합 성장률(CARG)를 요약한 것이다.

Figure 2. 주요 자동차 애플리케이션 및 제품의 성장 (2015 년에서 2020 년 사이의 연평균 성장률)

모든 중요한 변수(비용) 관리하기

미국의 평균 자동차 가격은 ~2만 달러이다. 그 중 14,350 달러는 특정 부품에서 발생하며, 나머지는 다른 부분에서 발생한다. 매년 자동차 제조업체들은 상품 인플레이션 FX 및 규제 요구 사항으로 인하여 자발적으로 다른 콘텐츠를 추가하기 전에 자동차의 가변 비용을 줄이는 노력을 해야만 한다. 이러한 상승 비용을 상쇄하기 위해 자동차 제조사는 효율성(글로벌 플랫폼), 부품사의 가격 인하, 가능하면 콘텐츠를 제외하는 기회를 모색해야 한다.

이러한 업계의 어려움을 감안할 때, 필수가 아닌 컨텐츠를 차량에 탑재할 때 기업들은 자연스럽게 시장 점유율 또는 브랜드 지원이 허용되는 능력에 더 의존하게 된다. 자동차 회사들에게 희소식은 새로운 콘텐츠 중 일부의 수익(빅데이터, 자율 주행 점유율 등)이 증가할 것으로 예상된다는 것이다. 실제로 자동차 제조 업체들은 이러한 새로운 수익 흐름을 추구하기 위해 컨텐츠 경쟁에 뛰어들고 있는 것으로 보인다. 이는 과거의 더욱 엄격한 규제 주도형 콘텐츠에서 다소 벗어난 것으로 볼 수 있다.

Figure 3. 특정 차량 제조 원가를 제외한 차량 당 평균 변동비

차량당 가변 비용 = ~$14,350 (Cost per Vehicle) | |

부품 | CPV |

미래 자동차의 동력 | $4,800 |

엔진(터보, 타이밍, 점화장치) | $2,000 |

트랜스미션 | $1,600 |

연료 시스템 | $400 |

차축 | $800 |

Full Size Trucks (front/rear axles & driveshafts) | $1,600 |

AWD | $1,200 |

전후면 Non-AWD / Non-Disconnecting | $600 |

부품 | CPV |

사람을 살리는 미래 자동차 | $700 |

수동 안전 | $300 |

자동 안전 | $400 |

카메라 유닛 | $88 |

레이더 유닛 | $120 |

LIDAR 유닛 | $200 |

부품 | CPV |

미래 자동차의 연결 | $2,150 |

CSD | $500 |

연결되지 않은 네비게이션 유닛 | $600 |

Hybrid MFP | $600 |

MFP | $700 |

연결된 텔레매틱스 헤드 유닛 | $300 |

Instrument Cluster | $100 |

Touch Screen | $50 |

Electrical & Electronic Architecture | $1,500 |

부품 | CPV |

미래 자동차의 구성 | $6,700 |

시트 | $1,200 |

좌석 | $2,100 |

스탬핑 및 프레임 구조 | $200 |

후면 | $100 |

전면 | $100 |

인테리어 조명 | $20 |

외장 거울 | $100 |

인테리어 거울 | $30 |

계기판, 도어 패널, 조종석 어셈블리 | $700 |

HVAC/Cooling | $400 |

엔진 냉각 | $100 |

HVAC | $300 |

브레이크 시스템 | $330 |

Pads | $30 |

엔진 요소 및 마스터 실린더 | $200 |

캘리퍼스 및 파운데이션 브레이크 | $100 |

라이딩 성능 | $500 |

Dampers | $200 |

Architecture, Leaf Springs, Struts, etc | $300 |

배기 시스템 | $250 |

Manifold | $35 |

Cold End | $85 |

Converter | $130 |

방향 제어 시스템 | $340 |

스티어링 휠 | $50 |

Full Electric Power System | $290 |

Glass Components | $130 |

Tires | $200 |

Rims | $200 |

Note: 개별 구성 요소 값은 반올림함.

Source: Delphi, Tower International, American Axle, Magna, Visteon, Denso, Hella, BorgWarner, Autoliv, Lear corporation, Faurecia, Gentex, Tenneco, Superior Industries, American Chemistry Council, IHS, Citi Research estimates

최종 소비자에 관한 모든 것 ...

대부분의 Tier 1 자동차 공급 업체는 제품의 무게 감소, 안전성 향상, 소음, 진동 및 충격 (NVH) 감소 등을 내세우고 있다. 특정 기술 부문에는 수동 및 능동 안전 뿐만 아니라 특정 배출 시스템과 같은 규제가 있다.

그러나 훌륭한 기술을 구분하는 것은 소비자가 실제로 요구하고 지불하는지 여부다. 부품 공급 업체 그룹의 마진 비교는 이 견해를 지지하는 것처럼 보인다. 자동차 제조업체가 자사의 차량을 홍보하기 위해 공급 업체의 기술을 사용하는 경우, 공급 업체는 좋은 수익을 올릴 수 있다.

스스로에게 묻기 : 자동차 회사가 XYZ의 기술을 사용하여 자동차를 판매하고 있는가? 아니면 기술에서 미래 수익을 거두기 위해 더 나은 위치에 그 자동차 제조 회사를 두는가? 그렇다면 경쟁 구도는 어떻게 이뤄지는가? 공급 업체가 추구하는 가치, 연구 개발 (R&D) 요구 사항은 무엇이며, 이 기술은 얼마나 확장 가능한가? 그리고 자동차 제조사는 차량의 다른 곳에서 비용을 절감하거나, 최종 사용자에게 소유 비용을 절감(즉, 보험 또는 연비를 낮춤으로써) 함으로써 콘텐츠의 추가 비용을 절감 할 수 있는가?

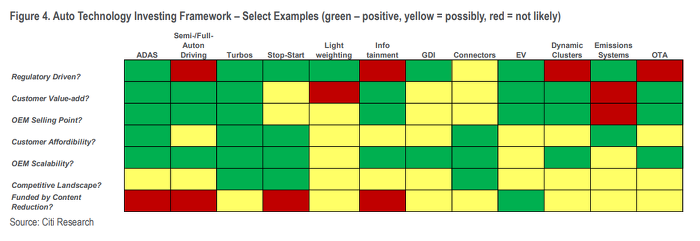

자동차 기술 투자 가치를 평가하는 첫 단계로서, 위에 기술된 많은 질문을 제기한다.

이는 특정 공급망의 모든 플레이어와는 달리 대중 Tier-1 공급 업체를 주로 중점적으로 다루는 명백한 단순한 접근 방식이다. 그러나 투자자는 최소한 초기 선별 과정에서 다른 기술을 비교할 수있는 도구를 제공해야 한다. 대답은 녹색에서 빨간색으로 색으로 구분되며 기술에 따라 화면이 얼마나 좋은지에 따라 다르다. 아래 표에는 보고서의 뒷부분에서 다루는 많은 기술이 나와 있다.

공급 업체의 관점에서 보면 가장 잘 선별 된 기술에는 자율 주행 기능, 고급 운전자 지원 시스템 (ADAS), 터보 차징 및 정지 시작, 광범위한 전자 / 인포테인먼트가 포함된다.

Figure 4. 자동 기술 투자 프레임 워크 - 선택 사례 (녹색 - 긍정, 노란색 = 가능, 빨간색 = 가능성 없음)

Source: Citi Research

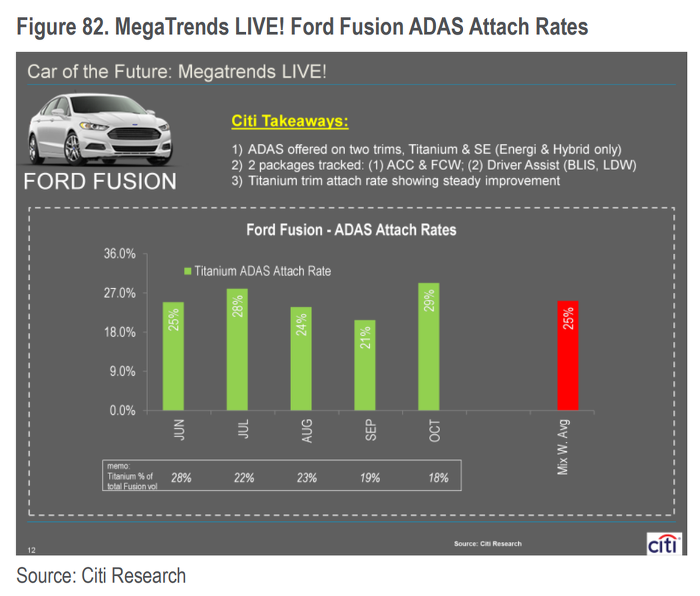

… 옵션과 비용 추적

많은 Auto/Tech 투자 테마는 실제로 자연스럽다. 규제, 소비자 수요 또는 새로운 비지니스 모델에 의해 주도 되고 있다. 그러나 Auto/Tech 투자가 자주 잘못되는 경우, 기술 침투 곡선이 예측 가능한 선형적인 것이라는 공통적인 블랭킷 가정을 가지고 있다. 이것은 아마도 장기간에 걸쳐 있을지도 모르지만, 단기적으로는 항상 그렇지는 않다. 종종 새로운 기술은 옵션 사양에 따라 옵션 또는 표준 장비로 제공된다(예:"플래티넘"버전에서만 사용 가능).

자동차의 매크로 요소 (ex : 자동차 가격 책정, 혼합, 소비자 건강)에서 Auto/Tech 투자(즉, 기술 침투 스토리)가 완전히 제거되었다는 잘못된 오해가 발견되곤 한다. 그러나 그것은 단기적인 관점에서는 그렇지 못하다. 예를 들어, 자동차 가격 및 전반적인 사이클에 대해 생각해 보면 신기술조차도 단기간에 타격을 받을 수 있다. 이에 대해 이해하는 것이 중요하다.

직면하는 한 가지 문제는 실시간 옵션 선택률 및 차량 트림 믹스를 추적하는 것이 어렵다는 것이다. 매월 투자자들은 판매량 데이터(SAAR)를 볼 수는 있지만, 트림 및 옵션의 이탈은 제외한다. 가격 책정 데이터는 분석하는 데 도움이 될 수 있지만, 모든 분석가/투자자가 그러한 데이터에 접근할 수 있는 것은 아니다. 이는 종종 대답하기 어려운 질문을 만든다.

(1) 다양한 이야기 입력에 대한 내용 이야기는 얼마나 탄력적인가?

(2) 공급자 XYZ의 단기 매출 성장 잠재 고객에 대한 매크로 입력의 민감도는 얼마인가?

데이터가 부족하여 문제가 발생하고 투자자가 단기간에 수익 변동성이 커지기 때문에 미리 추적하기가 어렵다. 변동성이 일시적 일 때(즉, 기술 XYZ는 의무적이어야하지만 현재는 선택 사항으로 제공됨) 결과로 발생하는 손익 분기점은 때때로 투자자를 놀라게하고, 평가 배수에 영향을 줄 수 있다.

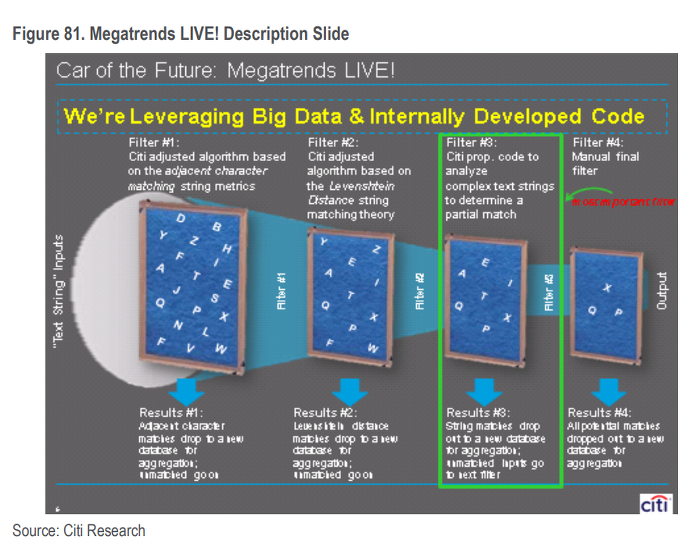

지난 한 해 동안 Citi Autos Team은 미국 내 실제 차량에서 옵션 추적 및 믹스 침투를 시작할 수있는 도구를 내부적으로 개발했다. Megatrends LIVE!라고 알려진 이 제품은 이 보고서의 뒷부분에서 검토되며, 투자자가 미래 자동차의 실시간 진행 상황을 추적하는 데 도움이되는 핵심 도구다.

Figure 5. 글로벌 자동차 공급사 선택

Source: Company reports, Citi Research

우리가 알고 있는 Moblity의 변화

"도로에서 원활하게 주행할 수 있는 능력은 물론, 차 안이나 바깥쪽이든 편안하게 느낄 수 있는 중요한 첨단 기술입니다."

- Dimitri Dolgov, Google 자체 개발 기술 책임자 (2016 년 9 월)

Citi는 지난 1년 동안 미래의 자동차의 급속한 진화와 마찬가지로, 미래의 모빌리티에서 비슷한 발전을 설명해왔다. 자동차 산업은 단순히 자동차 (EV, 커넥티드 카, 자율주행)를 개선 할 수있는 능력을 갖추기 위한 경쟁만이 아니라, 이제는 이동성을 재정의하기 위해 점점 더 경쟁하고 있다 (주행 / 자동차 공유, 궁극적으로 무인 운전).

오늘날, 새로운 비즈니스 모델을 안내하는 기능과 데이터를 구축하기 위해 콘텐츠가 자동차에 도입된다. 이것은 더 이상 미래 지향적인 운동이 아니라 다음 세대의 모빌리티를 이끄는 매우 실질적인 경쟁이다. 수익성 있는 새로운 사업 모델을 둘 다 약속하는 시대이다.

첫째로 ‘Race’는 무엇인가?

무인 비즈니스 모델로 향하는 경주

ADAS와 자율주행 경쟁, 그리고 현재의 승용차/자동차 공유 모델 내에서 명확한 장점이 있지만, Citi는 라이드 셰어 서비스 및 개인 소유 차량 모두에서 무인 자동차 주행 시스템에서 진정한 업계의 게임 체인저가 발생한다고 보고 있다.

다음은 상업적 사용 사례의 일부이다.

■ 도시 환경에서의 운전자없는 Rideshare 네트워크 :

고밀도 도시/주변 환경에 위치한 소위 robaxaxi 모델로, 다수의 탑승자 및 / 또는 기타 물품을 운반하는 전용 택시 차량을 70% 이상 활용할 수 있다. 밀도가 높은 도시에서는 무인 택시 네트워크가 마일 당(1인당) 0.25 달러 ~ 0.50 달러를 부과 할 수 있으며, 여전히 높은 총 마진을 얻을 수 있다고 추정한다. 이는 2020년에서 2025년 사이에 소비자 1인당 마일 당 0.76달러를 소비하는 개인용 자동차와 비교할 수 있다.

2014년 MIT(Spieser, Treleaven, Zhang, Frazzoli, Morton & Pavone)는 개인 주행 차량에 대해 1.37 달러 대 0.71 달러(km 당)의 총 자동 운전 자동차 비용을 계산했다. 포드는 최근 자율 서비스가 마일 당 1.00 달러 대 개인 소유 차량에 대해 0.70 달러 -1.50 달러 인 것으로 추정했다. 잠재적으로 더 높은로드 팩터(즉, 다수의 거주자 등)를 고려하지 않으므로 Ford의 1.00 달러/마일 추정치는 보수적 인 것으로 간주된다.

대중 교통은 $ 0.30 / mile로 추산되며, 이는 합리적이지만 마지막 마일 솔루션을 제공하지 않는다. Citi는 이전에 약 3백만 개의 무인 서비스 기반을 설치에 대한 2030년 미국의 수익성 있는 시장이(TAM)이 약 200 억 달러에 달할 것으로 추정했다. 일단 이러한 네트워크는 세 가지 영역에서 경쟁 할 가능성이 있다.

- 가격 -사람 및 사물의 규모

- 편리함 - 라이드셰어 네트워크의 기능(차량의 품질, 차량의 서비스, 신뢰성)

- 경험 - 자동차의 인테리어 디자인은 경험을 희생하지 않으면 서 부하율을 극대화하는 데 중요하다. 텔레매틱스 형태의 서비스 또한 중요하다. 라이드의 품질 또한 여기에 있다. 결국 소비자 경험은 소비자에게 다양한 이동성 선택을 제공하는 통합 이동성 네트워크 내에서 여러 운송 모드로 확장 될 수 있다.

■ 시장 확대 : 대중 교통은 여전히 미국 출퇴근의 5-15 %를 차지한다. 무인 운전자 용 카풀 (즉, 다수의 거주자)은 집에서 픽업/드롭오프되는 것과 함께 버스나 열차와 같은 대중교통의 시간대에 맞추지 않고서도 비슷한 가격대의 저렴한 비용의 운송수단의 대안을 만들 수 있다. 이는 노약자와 장애인에게 이동성을 제공하면서 시장을 더 확대 할 수 있다. 다른 산업 분야도 비용 및 이동 편의성의 단계적 기능 개선으로 인해 이익을 얻을 수 있다. 전 세계적으로 이동성은 현재 개인 차량으로 포화 상태에 처한 국가 / 지역으로 확장 될 수 있다.(Appendix A 참조)

■ Car peer-to-peer timeshare models: 자산 소유에 대해 여전히 만족스러운 점이 있으며, 자동차 소유로 인한 즉각적인 이동의 자유를 누리는 데 분명한 가치가 있다. 그러나 그것을 모두가 소유할 필요가 있을까? 무인 자동차는 유사한 스케줄을 가진 사람들이 부분적으로 차량을 사용하는 타임 에이드 모델을 출시할 수 있다. 그런 자동차를 소유 한 소비자는 개인 소유의 자율 차량의 가격을 향상 시키는데 도움을 주고, 유료로 차량을 대여 할 수 있다. 그리고 인간이 운전할 때 센서가 ADAS 역할로 되돌아가는 본질적으로 안전한 차량의 보험료가 하락한다면 어떻게 될까? 그것도(2020 년대 초) 완전히 자율적인 기능 세트의 5~8,000 달러의 비용을 충당하고, 선택을 가속화하는 데 도움이 될 수 있다. 사실, 특정 시나리오 하에서는 완전히 자율주행 시스템이 그러한 설정에 의해 대부분 자금을 조달 할 수 있다고 생각할 수 있다.

■ 자동차 제조사 가입 모델 및 통합 이동성 네트워크 : 하이브리드 모델이 형성된 포드 혹은 쉐보레의 특정 구매 옵션을 구매하면, 가입 기간 내내 모든 차량 모델을 갈아 탈 수 있다.

이는 위에서 설명한 통합 이동성 플랫폼의 일부가 될 수 있다. 장거리 여행을 위해 SUV가 필요한가? 특정 직업을 위한 픽업? 행사를 위한 스포츠 카? 새로운 소유권 모델 외에도 무인 자동차는 꽤 깔끔한 기능을 제공할 것이다. 무인 자동차는 소비자의 대기 시간을 없앨 수 있으며, 별도로 타이어 교체나 차량 수리 등의 불필요한 행위를 하지 않아도 된다. 또한 자율주행은 주행중에 업무, 미디어 소비등의 작업을 통해 소비자에게 새로운 가치를 창출해 준다.

이 메가 트렌드를 상업적 경우 외에도 매우 강력하게 만드는 것은 안전, 혼잡, 오염, 개인 이동성 및 효율성에 대한 잠재적 인 사회적 이익이다. 이것은 Citi가 보기에 거의 전례없는 이해 관계를 창출한다. 자동차 제조사들은 결국 오염에 시달리는 고밀도 도시에서 자동차를 제거하기 위한 규제 기업 평균 연비(CAFE) 크레딧을 주장 할 수 있다.

Citi는 2016년이 되면 시장이 "최고의 자동화"를 통해 미래 이동성 산업 내에서 보다 안전하고, 경제적인 미래를 맞이할 수 있는지에 대해 역설한다.

종합적으로 미국의 무제한 가변 이익 총 주소 지정 가능 시장은 계절 조정 연율 (SAAR) TAM (예 : 트럭)의 약 2배로 대략 추정한다. 포드는 또한 이전에 2조 3천억 달러의 전통적인 자동차 수입 풀의 약 2배인 5조 4 억 달러로 운송 서비스 매출 총 주소 지정 가능 시장을 기대한다.

Figure 6. 가변적인 총 부가 가치 시장 (SAAR vs. Mobility)

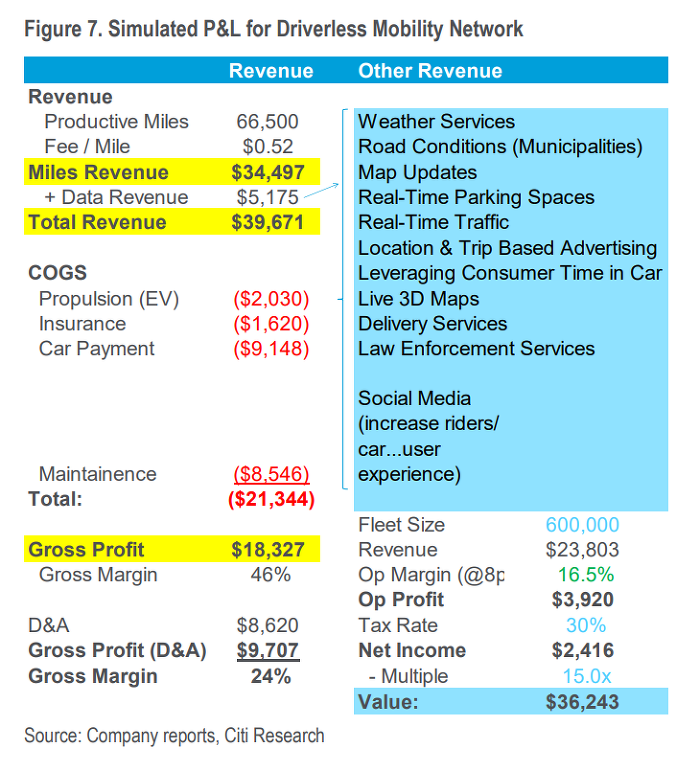

Figure 7. Simulated P&L for Driverless Mobility Network

무인 이동 통신 네트워크에 대한 시뮬레이션 P&L | ||||

매출 | 기타 매출 | |||

매출 | ||||

Productive Miles | 66,500 | |||

Fee / Mile | $0.52 | |||

Miles Revenue | $34,497 | |||

+ Data Revenu | $5,175 | → | + Data Revenue | |

Total Revenue | $39,671 | 날씨 서비스 | ||

도로 조건 | ||||

원가 | 지도 업데이트 | |||

Propulsion (EV) | ($2,030) | 실시간 주차 공간 | ||

보험 | ($1,620) | 위치 및 여행 기반 광고 | ||

Car Payment | ($9,148) | 자동차의 소비자 시간 활용 | ||

라이브 3D 지도 | ||||

배달 서비스 | ||||

법률 집행 서비스 | ||||

Social Media | ||||

Maintainence | ($8,546) | (소비자의 사용자 경험을 늘리는...) | ||

Total: | ($21,344) | |||

Fleet Size | 600,000 | |||

매출 총 이익 | $18,327 | Revenue | $23,803 | |

총 마진 | 46% | Op Margin | 16.50% | |

Op Profit | $3,920 | |||

D&A | $8,620 | Tax Rate | 30% | |

총 이익 (D&A) | $9,707 | Net Income | $2,416 | |

총 마진 | 24% | - Multiple | 15.0x | |

Value: | $36,243 | |||

Source: Company reports, Citi Research

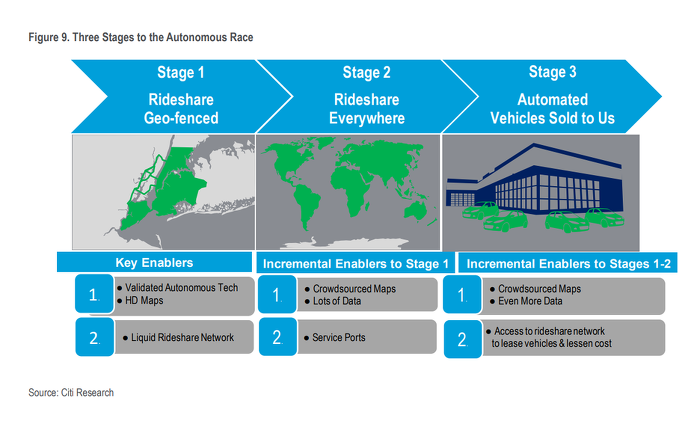

이는 3단계로 나뉠 수 있다.

■ 1단계 : 지리적으로 차단 된 구역에서 Rideshare : 도시내 특정 구역에서는 Uber / Lyft와 같은 온-디맨드 서비스를 제공하고 있다. 이는 자치 택시만 운행할 수 있는 작은 구역만을 말하는 것이 아니다. 일부 도시들은 미리 정한 노선을 포함하는 것이 아니라 인간 주도형 승용차와 공유하는 것이다. 이 구역은 고해상도(HD)맵과 카메라 기반의 크라우드 소싱 지도를 통해 공급된다.

■ 2단계 : Geo-fenced 구역을 넘어서는 Rideshare : 서비스의 성능에 대한 확신이 확보 되면, Geo-fence를 넘어서는 확장이 발생한다. 이 확장의 핵심은 보다 넓은 실시간 매핑 기능과 지리적으로 제한된 영역을 넘어선 차량을 서비스 할 수 있다는 것이다. 이는 도시의 차량 소유주가 차량 소유 서비스를 위해 소유 차량을 포기하도록 실제로 촉진시키는 촉매제가 될 수 있기 때문에 중요한 단계다. 달리 말하자면, 주요 도시에 거주하는 자동차 소유자(고소득자 포함)가 단지 공유 서비스를 위해 소유 차량을 포기할 가능성이 있다고 보지 않는다. 그러나 아마 그들은 이것들이 도시를 넘어서 그들을 데려 갈 수 있다고 생각한다면 그렇게 할 것이다. 지리적 울타리 너머의 확장은 실제로 무인차 시대의 진정한 도착으로 간주 될 수 있다.

■ 3단계 : 당신이 살 수있는 무인 자동차 : 무인차가 어디든 갈 수 있다면, 개인 소유의 자동차에 이런 기능을 제공하는 것이다. Citi는 이 기능들이 높은 비용 ($5-8k)을 감안할 때 옵션으로 제공 될 것이라고 상상한다. 여기에서 서비스 및 실시간 crowd sourced 매핑도 중요하다. 이 모델은 소비자에게 차량을 판매하는 오늘날의 자동차 모델과 유사 할 수 있지만, 구독 서비스 및 대여를 포함하여 흥미로운 새로운 모델이 존재한다. 높은 자율 주행 시스템 비용으로 인해 특정 시간 동안 차량을 대여하는 대가로 소비자에게 현금을 제공 할 수 있기 때문에 차량 주거용 콘센트가 필수적이다. 이것은 더 많은 사람들이 더 많은 자산을 확보하고 심지어 더 많은 소비자들이 충분히 자율적인 자동차가 제공할 수 있는 안전과 편의를 제공할 수 있도록 도와 준다.

그러면 모든 사람들은 어떻게 경쟁할까?

현재 Citi가 보는 바로는, 두가지가 있다.

1. 운전자없는 자동차를 판매 및 배포하기위한 규제 승인 취득 및

2. 주변에 성공적인 승용차 및 기타 비즈니스 모델을 확립하는 것.

토론을 통해 우리는 이 경쟁에서 성공하는 것이 중요하다고 생각하는 세 개의 요소를 다시 언급 할 것이다.

1. 무인 자동차 규제 승인 획득

무인차 서비스를 시작하는 것은 자동차 내부의 사람 운전자에게 위임을 요구하는 일반적인 규정을 따르는 것은 쉽지 않다. 그리고 적어도 무인 인증을 획득하기위한 미국의 규제 절차는 적어도 아직 광범위하게 설정되지 않았다.

플로리다와 미시간 같은 여러 주에서는 캘리포니아 주와 마찬가지로 최근에 자동차 운전자에게 친숙한 법안을 제안했다. 그러나 구글을 비롯한 몇몇 회사는 주 정부의 지도부가 주법과 규정을 고치는 일이 없도록 해야한다고 촉구했다.

구글의 2016년 3월 의회 증언에 따르면 당시 23개 주에서는 53개 입법 안이 자체 운전 차량에 영향을 미쳤다고 전했다. 입법을 통과한 5개 주 모두가 자율 주행 개발을 돕기 위한 의도 였지만 Google은 라이선스 구조 관련하여 일관성이 부족하다고 지적했다.

델파이는 또한 모든 주에서 운전자가 차에 있다고 추정하는 특정 기능에 대한 주정부 라이센스 요구 사항 및 연방 규정과 같은 문제를 다루는 통일 규칙을 요구했다. Ford와의 최근 논의에서도 CAFE 연비 규제와 비슷한 연방 접근법에 대한 요구가 제기 되었다.

따라서, 무인차를 운전하기 위한 규제 승인을 얻는 마지막 단계에 대한 규제 체제는 모니터링하는데 절대적으로 중요하며, 보고서의 뒷부분에서 자세히 설명하는 것처럼 리딩 업체와 후발 업체에 영향을 미칠 수 있다.

무인 자동차 인증에 대해 논의 할 때 우리는 일반적으로 운전자가 없는 곳의 "모든 곳"에 초점을 둔다. 단순한 지리적 제한이 있는 구역이나 운전자 모니터가 있는 L4 차량에서 작동하는 차량이 아니다. 규제 당국이 자동차의 케이스별로 인증을 구분해야 하는지 여부는 분명하지 않지만, Citi가 참조하는 경쟁은 운전자가 없는 곳에서의 운전에 관한 것이다.

2016년 9월에 미국 교통부(DOT)와 국립 고속도로 교통 안전국(NHTSA)이 연방 자동 차량 정책 가이드 라인을 발표했다. 이 가이드 라인은 그저 그렇지만 현재의 규제 사고 프로세스에 대한 자세한 내용을 제공한다. 가이드라인에는 안전, 개인 정보 보호, 사이버 보안, 디자인 영역 및 유효성 검사 등 15가지 안전성 평가 버킷이 나열되어 있다.

규제 당국은 "계통 공학적 접근법을 기반으로 하는 견실한 설계 및 검증 프로세스를 따라야 한다. 전반적인 프로세스는 차량의 기능 안전 프로세스 표준을 채택하고 차량의 전체 설계 도메인을 망라한다"고 말했다. 또한, 검증에 관한 지침에 대해서는 "시뮬레이션, 테스트 랙 및 포장 도로 주행 테스트"를 포함해야 한다고 제안했다.

DOT / NHTSA 지침은 다음을 포함하여 인증에 대한 가능한 길을 제시하기 위해 계속 되었다 :

■ 안전 보장 : 모범 사례 및 기타 성과 기준을 입증하기 위해 시판 전 테스트, 데이터 및 분석을 보고하는 회사.

■ 사전 시장 승인 기관 : 현재 NHTSA의 권한에 속하지는 않지만, 이 접근법은 연방 자동차 안전 표준(FMVSS)에 따라 현재 수행되고 있는 자체 인증 절차를 대체한다. 이 접근법은 FAA(Federal Aviation Administration)가 상용 및 무인 항공기에서 자동 조종 장치 시스템의 안전을 규제하는 것과 유사하다.

Citi가 보았을 때 중요한 질문은 다음과 같다 :

■ 운전자가 없는 차량의 사고 / 오작동에 대한 규제 및 사회적 공차는 무엇인가? 그리고 이를 바탕으로 안전 및 사이버 보안에 관한 업계 모범 사례를 어떻게 정의 할 수 있는가?

■ 허용 오차가 극히 작다면, 이 경쟁의 일부는 감지 및 드라이빙 동작에 대한 희귀한 코너 케이스를 완전히 탐색하기 위해 광범위한 검증을 거쳐야 한다.

■ 이러한 발견은 시뮬레이션, 실제 운전 또는 이 두 가지 조합을 통해 수행 될 수 있다. 어떤 인공 지능(AI) 전문가들은 시뮬레이션이 충분하다고 믿는 반면 다른 사람들은 실제 세계에서 더 많이 활용해야 한다고 믿기 때문에 실제로 이것은 다소 논쟁의 여지가 있다.

■ 이 시뮬레이션 대 현실 세계의 검증 토론은 실제로 경기 결과에 중요해질 수 있다. 예를 들어 자동차 회사 및 파트너십을 맺은 기업들은 규제 당국이 실질적으로 더 나은 품질의 마일 적립을 허용할 수 있기 때문에 현실화될 수 있다. 마찬가지로 대형 차량을 보유한 자동차 제조업체는 차량 학습이 운전 행동 시뮬레이션을 훈련하는데 사용될 수있는 범위까지 혜택을 받을 수 있다. 나중에 Citi는 crowd source 매핑의 장점에 대해 이야기 할 것이다. 그러나 모든 측면에서 배우고, 시뮬레이션하고, 검증하는 실제 데이터 사용 범위가 이 경쟁의 핵심 요소가 될 수 있다.

DOT / NHTSA 가이드 라인은 현실 세계 유효성 확인 논쟁에 비해 실험실에서 강점을 보인 것처럼 보이지 않았다. 자동차 제조사와 공급 업체와의 직접적인 토론에서도 서로 다른 견해를 나타냈다. 실제 검증이 규제 관련 문제를 해결하고 고객 채택을 향상시키기위한 근거 진실을 찾는 데 상당한 이점을 갖는다는 것을 부정하는 사람은 거의 없다.

그러나 포드 (Ford)를 비롯한 다른 회사는 마일 축적이 분명히 공식의 일부이기는 하지만 실험실에서의 시뮬레이션 시나리오가 축적을 위해 마일을 축적하는 것보다 더 생산적이라는 점에 균형 잡힌 시각을 제안했다. Citi는 모든 마일이 평등하게 만들어지지 않는다는 것에 동의하는 경향이 있다. Citi의 관점에서 볼 때, 핵심은 다양한 도전 과제에 따라 다양한 환경에서 가치있는 마일을 축적하는 것이다.

현재 우리의 실제 가정은 운전자가 없는 자동차를 도처에 수용하는 것과 관련하여 규제 당국과 소비자 모두 현실적인 검증이 바람직 할 것이다(예 : 많은 L4 / L5 차량이 운전자 또는 제어되지 않은 상태로 다양한 조건에서 엄청난 양의 마일을 주행 시켰다.).

그래서 이것은 Pillar #1에 대한 간단한 검토를 하게 된다.

Pillar #1: 완전 자율 기능 (및 데이터)

필라 1은 감지, 매핑, 경로 계획, 운전자 정책, 사이버 보안, 중복성 및 품질면에서 최첨단 기능을 달성하는 것에 관한 것이다.

즉, 인간 운전자가 필요없는 모든 상황에서 결국 모든 곳을 운전할 수있는 완전히 작전적이고 안전하며 보안 성이 뛰어난 자율 차량을 만드는 것이다.

아래에서 보다 자세한 섹션에서 제품 계획과 기술에 대해 논의 할 것이다. 이제 최종 사용자가 만족스러운 검증 결과를 얻었거나 무인 자동차를 출시할 자신감을 갖게 되었다. 위에서 언급했듯이, Citi의 가정은 규제 당국이 실제 검증된 실제 검증 데이터를 보는 것을 선호한다.

"도로 가치"가 되는 것 : 항공 시장은 실제로 자율 차량과 비교할 때 흥미로운 것이다. 현재의 상업용 항공기 조차도 비행기가 일반적으로 통제 된 환경에서 비행하고 종종 항공 교통 관제의 도움을 받음에도 불구하고 2/3 수준의 자치권으로 설명 될 수 있다.

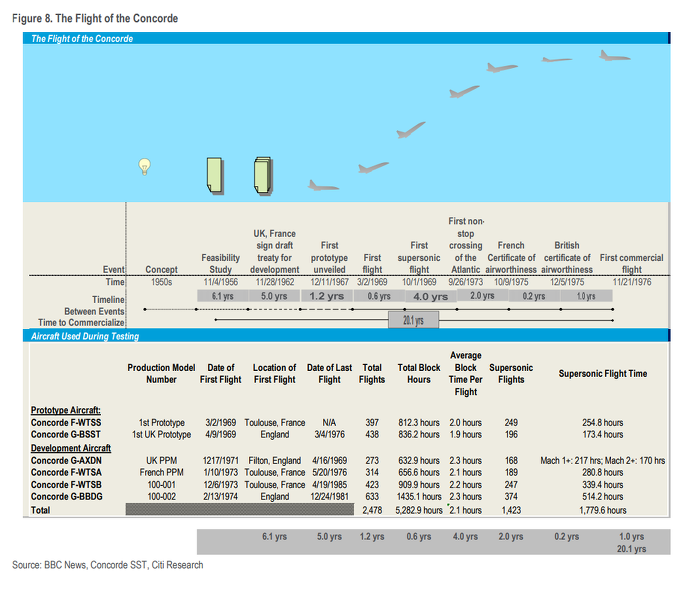

운전자가 없는 자동차가 인증을 받아야 하는 궁극적인 과정을 생각할 때, Citi는 콩코드의 역사를 재검토하는 것이 재미있다는 것을 알게 되었다. 시간표는 아래의 Figure 8에 나와 있다. 그러나 콩코드가 내공성 인증을 얻기 위해 첫 비행 후 몇 년이 걸렸다.

Figure 8. 콩코드 항공기

Source: BBC News, Concorde SST, Citi Research

최근 Citi는 오랜 견해에 대해 AI 네트워크(차량 교육), 맵핑, 정책, 그리고 결국 Level-4 차량의 검증을 위한 경쟁 중 많은 부분이 모두에게 궁극적으로 도움이 된다는 의견을 보았다.

- Mobileye의 Amnon Shashua 교수, 2016 년 6 월 :

"…규제 관점에서 볼 때, 이러한 것들이 안전하다는 통계를 얻기 위해서는 몇년 동안 자신감을 얻어야 합니다. 그리고 사회가 정말 안전한 통계를 얻을 수 있습니다."

- 2016 년 9 월 Google의 자체 운전 기술 담당 책임자 인 Dmitri Dolgov :

(완전 자율 주행과 관련하여) "99.999999 %의 정확도로 운행하고 있습니다"

- 엔비디아 CEO, 젠슨 황 (Jen-Hsun Huang), 2016 년 9 월

"집집마다 안전하게 운전할 수있는 자가용 차는 경험이있는 도로의 뉘앙스를 이해해야 합니다. 그렇기 때문에 우리 팀은 실제 경험을 얻는 데 중점을 두었습니다 ... 고속도로에서 주행하는 곳의 첫 90%를 주행하고, 가벼운 도시 거리 교통을 탐색하거나, 간단한 교차로를 통과하는 것을 비교적 쉽게 습득 할 수 있습니다. 그러나 모든 운전을 할 수있는 진정한 자율 주행 차량을 만들기 위해서는 가장 어려운 상황에서 경험이 필요하다는 것을 알았습니다. 그래서 우리는 지금 복잡한 도시 거리에서 많은 시간을 보내고 있습니다 ... 교외 도로에 집중한다면 마일을 적립하는 데 더 많은 시간이 걸릴 것입니다. 여전히 우리는 빠른 속도로 경험을 쌓고 있습니다. 지난 몇 년 동안 우리는 주행에 더 많은 시간과 경험이 요구되는 운전의 더 어려운 작업, 즉 최종 10%에 집중했습니다. "

그래서 얼마나 많은 자동차? 몇 마일?

최근의 RAND Corporation 연구에 따르면, 인간 운전자보다 더 나은 안전 성능을 입증하기 위해 100개의 자율 주행 차량이 110억 마일 (또는 500 여년)이 필요하다. 마찬가지로, 2016년 9월에 도요타는 시뮬레이션을 포함한 88억마일의 시험을 추정하는 것으로 인용되었다.

이를 해결하는 한 가지 방법은 테스트뿐만 아니라 검증을 위해 가상의 가상 운전을 허용하는 것이다. 또 다른 회사는 기존 자동차 또는 대시 - 캠을 사용하여 테스트 목적으로 실제 데이터를 수집하는 것이다. 또 하나는 현실 세계에서 운전하는 수만 대의 유효성 검사 차량에 주로 또는 전적으로 의존하는 것이다.

물론 기업이 개발 / 테스트 단계에서 유효성 검사 단계로 너무 빨리 빠져 나가는 것이 중요하다. 유효성 검사 중에 발생할 수있는 모든 주요 해체 이벤트가 클럭을 의미있게 되돌릴 수 있기 때문이다. 그런 다음 합리적인 모든 조건에서 안전을 보장 할 수있는 적절한 유형의 마일 또는 적합한 검증이 무엇인지에 대한 질문이 나온다.

나중에 논의되는 바와 같이, 이것은 주행 환경 (즉, 안전 모니터가 장착 된 자율 주행 차)에서 유효성 검사가 가장 실제적이고 편향된 마일 경험을 허용 할 것이기 때문에 타기 콘센트가 유익 할 수있는 곳이다.

지리적으로 차단 된 구역에 대해 운전자 없는 인증을 획득 한 후에도 작업이 완료되지 않는다. 예를 들어, 차단 된 구역을 넘어 운전자 없는 네트워크를 확장 하려면 온보드 센서를 보완하기 위해 더 큰 crowd sourced 매핑 기능이 필요할 것이다. 이는 HD 매핑을 유지하는 것이 더 큰 지역에서 점점 더 어려워지므로 도로상의 다른 차량의 데이터가 지리적으로 차단 된 구역 밖에서 신뢰감을 얻는 데 중요하다.

따라서 이 pillar를 요약하면 다음과 같다.

■ 감지, 매핑, 정책 / 제어 및 사이버 보안, 개인 정보 보호, 텔레매틱스 등과 같은 관련 분야에서 동급 최강의 자율 기술.

■ 교육 목적으로 실제 데이터에 액세스 할 수 있다.

■ 규제 당국이 모범 사례로서 실제 검증을 선호하게되면, 대형 차량에 대한 검증을 수행 할 수있는 능력;

■ 차단 된 구역 외부의 네트워크를 확장하는 Crowd sourced 매핑 기능

차후에 이 부분의 데이터 부분을 더 자세히 계량화 할 것이다.

2. 성공적인 Rideshare 네트워크 및 기타 비즈니스 모델 수립

이것은 다음 pillars #2에 대한 내용이다.

Pillar #2: 공급 / 수요 매칭 (네트워크)

무인 이동성 네트워크의 견고성은 네트워크 자체에도 달려 있다. 더 많은 네트워크(즉, 라이더와 자동차를 충분히 공급할 수있는 공급량)는 차량 당 부하율(또는 차량당 인원수)을 극대화 하여 차량을 더 저렴한 요금으로 충전하고 보다 효과적으로 경쟁 할 수있게 한다. 규제 기관의 경우 예상 부하율이 높은 액체 네트워크에 대한 선호는 혼잡 및 공해를 줄여야 할 필요성에서 비롯된다.

라이드 공유는 위에서 설명한 유효성 검사 단계에서 유리할 수도 있다. 완전 자율주행 자동차가 처음에는 비교적 비싸지만 (5-8k $ 이상 시스템 비용 + 안전 운전자 급여), 수입 창출을 활용하면 그러한 이러한 것이 없는 사람보다 큰 수익성 있는 차량을 사용할 수 있다. Uber / Lyft / Gett / Juno (미국 이외 지역의 Didi, Ola)와 같은 라이드 공유 회사는 주요 도시에서 이미 고객 네트워크와 전략적 데이터를 구축 한 고유 한 이점을 누릴 수 있다.

따라서 더 중요한 것은 필라 # 1 (자율 기능) 또는 필라 # 2 (라이드쉐어 또는 공급 / 수요 일치)인가? 당신이 필라 # 1 없이 결승선에 도착할 수 없기 때문에 기본적으로 가장 중요한 것으로 간주 될 수 있다. 또한, 드라이버 없는 경쟁에서 우승 할 경우, 누군가가 신속하게 차량 네트워크를 구축하고 따라 잡을 수 있다. 특히 이미 Apple, Google, Amazon 또는 Facebook 등의 소비자 네트워크를 구축 한 경우 더욱 그렇다. 이것은 아마도 Uber와 Lyft가 모두 자율 주행 개발에 투자하고 있는 이유를 설명 할 것이다. Uber는 GM의 파트너십에 의지하면서 현재 사내에서 개발 중이다.

필라 1#이 더 중요하지만 승용차 콘센트가 안전 운전자(더 많은 차량 = 더 많은 데이터)로 L4 차량을 검증하는 데 중요한 경쟁 우위를 차지할 수 있다는 견해에 동의하면, 마진은 그다지 크지 않다. 다른 말로하면 필라 # 1을 성공적으로 완료하려면 필라 # 2가 거의 필요하다고 주장 할 수 있다. 다시 말하지만 이것은 규제 검증 요구 사항 / 환경 설정에 대한 작업 가정에 달려 있다. 그래서 GM은 왜 메이븐 자동차 사업을 시작했는지, 왜 UW와 파일럿을 발표했는지, 왜 VW가 Gett에 투자했는지, 왜 도요타와 볼보가 제휴했는지, 설명이 된다. 또한 Google과 Apple이 네트워크 관련 필라에서 향후 역할을 고려할 수 있다고 추측 할 수 있다. 적어도 Google은 적극적으로 자율 주행 운전 기능을 추구하고 있다.

Pillar #3: Fleet Service/Hardware

세 가지 요소 중 다소 덜 흥미로운 필라이지만 그럼에도 불구하고 중요한 것은 차량 서비스와 하드웨어이다. 소비자가(밀도가 높은 도시에서) 개인 차량을 포기하고 네트워크화 된 이동성으로 전환하도록 유도하기 위해 차량의 품질과 차량 정비가 반드시 필요하다.

위의 로드 팩터 포인트를 생각해보라. 다수의 승객을 수용할 수 있도록 설계된 파티션을 사용하여 설계된 상부 차량의 부하 인자를 고려하면 전용 도시 리드선 설정을 선호할 수 있다. 쉽게 이용할 수 있는 딜러점 및 텔레매틱스 지원 서비스(차량에서 하차하거나 차량 내부에서 범죄가 발생하지 않는 경우)도 중요합니다.

기존의 텔레매틱스 인프라를 갖춘 자동차 제조업체는 이동성 네트워크에서 이러한 비용을 활용함으로써 가격 경쟁력을 향상시킬 수 있다. 기억하라. 네트워크는 가격, 편리 성 및 경험을 기준으로 경쟁한다. EV는 완전히 자율 주행 기능을 갖춘 고유한 이점을 가질 수 있고, 규제 당국이 선호 할 수도 있으므로 전기 자동차도 여기에 등장한다. EV를 앞두고 있는 자동차 제조업체들은 차량 네트워크에 우수한 비용과 범위의 성능을 갖춘 EV 차량을 제공하는데 있어서 주요 이점을 가질 수 있다.

Citi의 견해로는 운전자 없는 네트워크를 운영하기 위해서는 어느 정도의 전기화 되고, 고품질의 고도로 설계된 자동차가 필요하다. 그리고 성공적인 네트워크의 원을 완성하려면 많은 서비스와 노하우가 필요하다.

무인 경로로의 3 단계

오늘날 이 산업은 자율 주행 기능(심층 학습, 인공 지능, 컴퓨터 비전, 센서, 매핑)과 주변의 모든 업종(사이버 보안, 커넥티드, 법적 문제)을 향한 경쟁을 벌이고 있다.

이것들은 모두 명백하게 중요하다. Citi는 다양한 투자, 합병 및 인수 (M&A) 및 그 주변의 협력을 보았다. Citi는 이것을 개발 및 테스트 단계라고 부른다. 시스템이 완전히 개발 된 것으로 간주 되면 유효성 검사 단계가 시작되어 생산 단계가 시작된다.

Phase #1: 역량 구축, 테스트 및 검증 시작 (<2021)

오늘날 업계는 다음과 같은 개발에 완전히 종사하고있는 것처럼 보인다 :

(a) 자율적 인 역량 및 관련 분야;

(b) 라이딩 공유지 또는 점차적으로 둘 다.

이 기술은 하드웨어와 소프트웨어의 관점에서 볼 때 그다지 준비가 되어 있지 않지만, 급속도로 움직이고 있으며 회사들이 지나가는 것을 지켜보기 위해 기다리고 있다.

향후 몇 년 동안 Citi는 감지 하드웨어(시야, 해상도, 범위, 고급 레이다, LiDAR), 소프트웨어(심층 학습 등) 및 컴퓨팅 성능의 주요 발전을 기대한다. 전체 제품 리뷰 섹션은 추후에 제공되지만 최근 이벤트의 몇 가지 예는 다음과 같다.

■ BMW-Mobileye-Intel, 2021 년까지 완전히 자율 주행 프로그램 발표

■ Google, Uber and others, 실제 도로에서 자율 주행 차량을 테스트

■ Nissan’s, 지능형 주행 시스템 (IDS) 차량 컨셉

■ Ford 2021년까지 운전자가 없는 자동차 출시

■ VW 2021년까지 운전자가 없는 자동차 출시

■ Delphi-Mobileye 2019년 자율 주행 차량 생산 준비를 위한 파트너십

■ Volvo-Autoliv 2021년까지 자율 제공을 위한 새로운 회사 창립

■ 다수의 파트너십, M & A, 협력 및 투자

Figure 9. 자율주행 경쟁 3단계

Source: Citi Research

Phase #2: 검증된 2단계 서비스를 통한 시작 및 착수 (2019- 2025+)

개발 및 테스트 단계가 완료되면 유효성 검사 단계가 시작된다. 위에서 언급 한 당사의 규제 작업 가정을 토대로 규제 당국은 운전자를 제거하는 것을 승인하기 전에 무인 차량의 안전성과 견고성에 대한 확실한 증거를 보고 싶어한다. 즉, 운전자가 없는 서비스에 사용하려는 차가 사람이 주행하는 차량보다 훨씬 안전하다는 "도로 가치"를 입증하는 것을 말한다.

향후 수년에서 수년 동안 우리는 테스트 / 개발 외에도 검증을 위해 상용 환경에 Level 4 차량을 배치 할 가능성이 높다. 이는 유효성 확인 데이터를 수집하고 서비스에 대한 고객의 신뢰를 구축한다. 이 단계에서는 몇가지 포인트가 있다.

■ GM은 이미 Lyft 네트워크에 Level-4 가능 차량(운전자 모니터 포함)을 출시 할 예정이라고 밝혔다. 이는 2016 년 Citi Car of the Future Symposium에서 처음 제시되었다. 2016 년 9 월, 주문형 자율 네트워크를 위해 GM과 제휴한 Lyft는 차량의 대부분이 5년 내에 자율적으로 운영 될 것이라고 예측했다.

■ 흥미롭게도 Uber는 2016 년 8 월 Volvo와 파트너십을 체결하여 Uber가 피츠버그에 특수 장착 된 자체 구동 볼보 XC90을 배치하기 시작할 것이라고 발표했다. XC90에 장착 된 자가 운전 기술은 Uber의 것으로 보인다. Tier 1 자동차 공급 업체가 관여하지만 정책 소프트웨어는 Uber의 내부 개발하에있는 것으로 보인다. 주목할만한 점은 Uber가 피츠버그 주변의 실제 차량을 활용한다는 것이다. 차량이 피츠버그(Uber의 자가 운전 팀이 위치해있는 곳)에 국한되어 있다는 것을 감안할 때, Citi는 이것이 검증보다는 개발 / 테스트 노력이라고 생각한다. .

규제 프레임워크가 아직 완전히 확정되지 않았기 때문에 모든 사항에 대해 설명한 것은 아니다. 예를 들어, Ford는 2021년 무인 차량을 운전할 때 이 중간 단계를 개략적으로 설명하지 않았다. 구글은 아직 구체적인 상업 단계를 설명하지 않았지만 계속해서 자사의 자율 주행을 개발하고 있다.

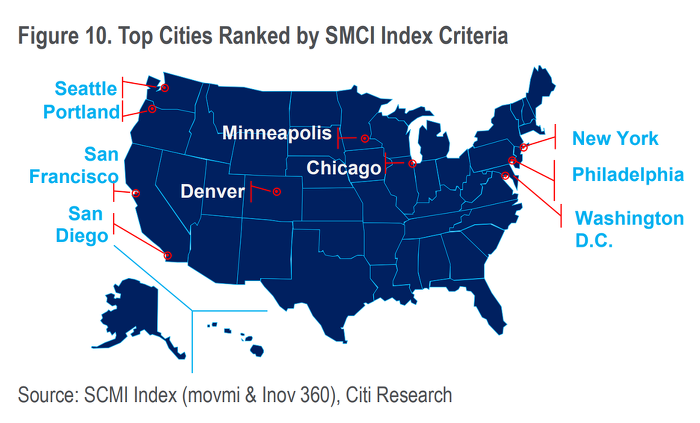

어떤 미국 도시입니까?

자율 주행을 평가하기 위한 도시를 평가할 때 고려해야 할 요인으로는 도시 밀도, 도시의 주차 비용, 환경 요인, 이동성 패턴 등이 있다. SCMI에 따르면, 도시 밀도가 최초로 발표된 5개의 북미 도시는

(1)NewYork,

(2)San Francisco;

(3) Vancouver;

(4) Los Angeles;

(5) Baltimore.

Figure 10과 Figure 11은 SMCI 자신이 선택한 여러 가지 요소와 도시 집중도에 따라 순위가 매겨지는 상위 도시를 보여준다.

Figure 10. SMCI 지수 기준에 의해 선정 된 상위 도시들

Figure 11. 도시의 밀도에 따라 SMCI 지수로 순위가 매겨지는 상위 도시들

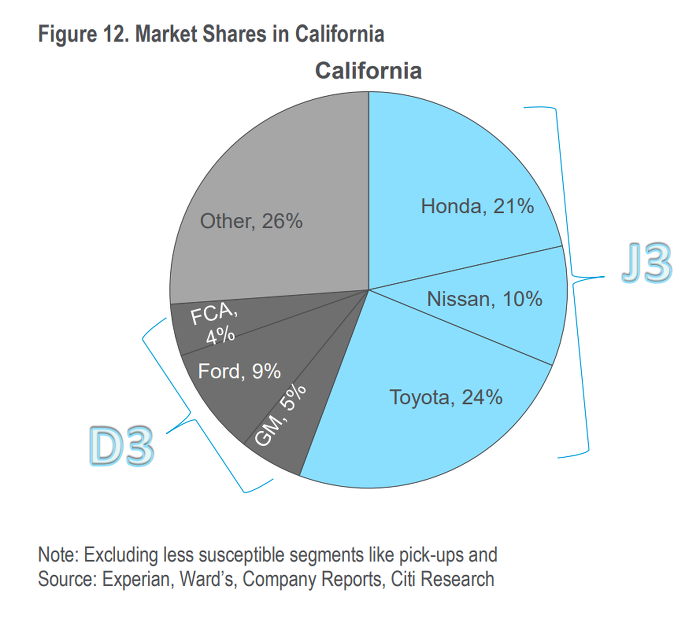

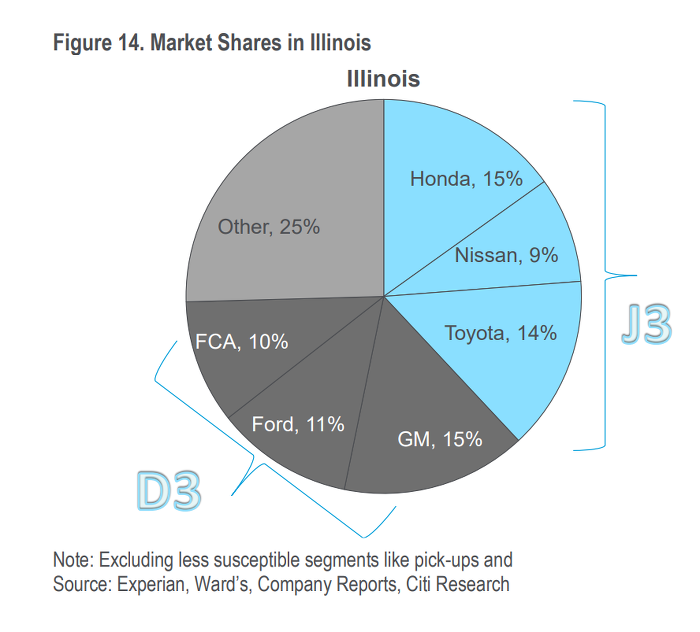

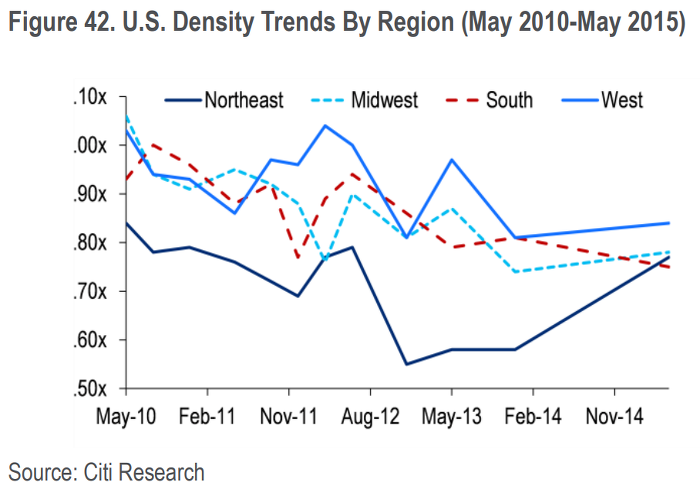

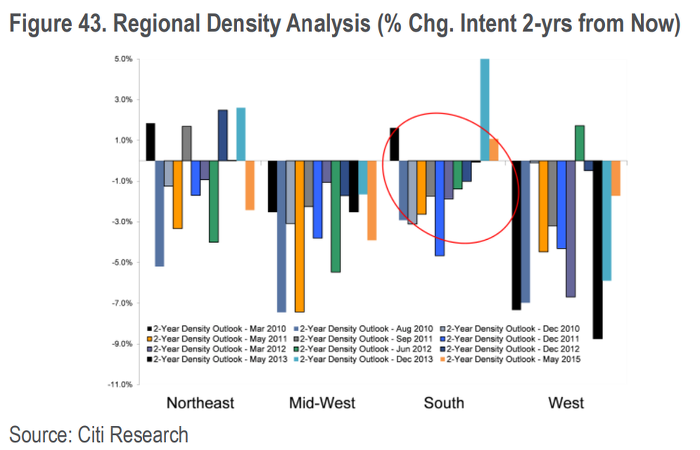

미국은 정말로 단일 시장인가?

새로운 mobility가 자동차 / 이동 통신 사업자 및 주요 공급 업체에 미치는 영향을 깊이 생각할 때, 미국 시장은 두 가지 버킷으로 구별 될 것이다. 첫 번째는 세그먼트 화이다. 예를 들어 대형 픽업 트럭, 대형 SUV, 대형 밴 및 고급 차량과 같은 즉각적인 공유 모델에는 적합하지 않을 수 있다.

Citi가 과거에 표현한 이 견해는 자동차 회사와 첨단 기술 회사에 의해 전달되었다. 따라서 논란의 여지가 없다고 생각한다. 두 번째 구분은 지리적이다. 자동차 회사들의 시장 점유율은 사실상 미국 전역에 걸쳐 조금씩 변화하고 있다.

이와 유사한 도시와 시골 공유 지역도 다양할 수 있다. 따라서 새로운 mobility가 자동차 판매 및 다양한 자동차 제조 업체에 미치는 영향을 고려할 때 세분화 및 지역 분포 노출을 이해하는 것이 중요하다. 이러한 노출은 미래의 승자와 패자를 적어도 부분적으로 정의하기 때문이다. 다행히도 Citi는 둘 다 추적할 수 있다.

Figure 12. 캘리포니아의 시장 점유율

Note: 픽업과 같은 덜 민감한 세그먼트를 제외

Source: Experian, Ward’s, Company Reports, Citi Research

Figure 13. 플로리다의 시장 점유율

Note: 픽업과 같은 덜 민감한 세그먼트를 제외

Source: Experian, Ward’s, Company Reports, Citi Research

Figure 14. 일리노이 시장 점유율

Note: 픽업과 같은 덜 민감한 세그먼트를 제외

Source: Experian, Ward’s, Company Reports, Citi Research

Figure 15. 뉴욕의 시장 점유율

Note: 픽업과 같은 덜 민감한 세그먼트를 제외

Source: Experian, Ward’s, Company Reports, Citi Researc

P&L은 어떤 모습일까?

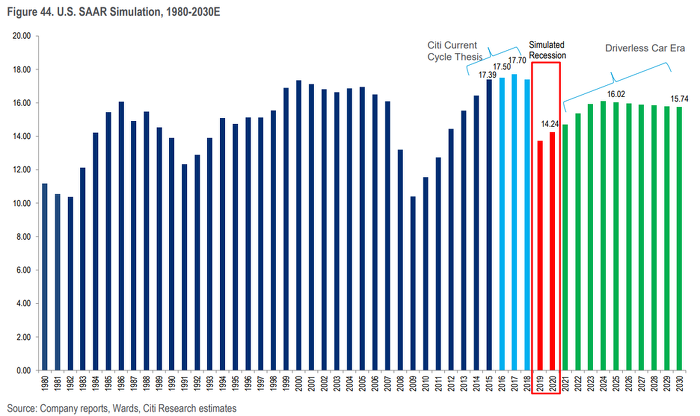

본 보고서에서 후반부에서 검토된 2030년 미국 자동차 판매량(SAAR2030) 시나리오를 모델링한 작업에서는 2030년의 무인 이동성 산업 규모가 300만명에 달하는 것으로 추정된다. 해당 업계에서 20%의 점유율을 차지하는 것은 거의 600k에 달하는 기동력을 자랑한다.

해당 차량들이 평균$0.52(70%의 연간 마일)의 수익을 올릴 수 있고, 데이터로부터의 추가 수익원이 있을 경우, 연간 매출 풀은 약 240억달러가 될 것으로 예상된다. Citi는 차량 가격, 자동차 가격, 자율적 기술비, 차량의 이용 비용, 그리고 물론 비행대 활용률을 포함한 총 마진(차량 감가 상각비 포함)범위를 추정한다.

이것은 차량 비용이 감소하고 소프트웨어가 자동차와 승차자의 활용률을 향상시키기 위해 강력한 데이터를 산출할 때 시간이 지남에 따라 총 마진이 개선되는 사업이다. Citi는 30% 세율의 판매 비용(SG&A)을 수익의 8%(기존 텔레매틱스 서비스를 보유한 자동차 회사는 그 비용을 활용할 수 있다고 가정)로 가정한다.

이를 통해 24억 달러 시뮬레이션 순이익을 얻을 수 있다. 1 배의 배수를 가미하면 운전자가 없는 300만 대(미국 도로에 2억 5천만 대 이상의 경 자동차가 있음)의 산업 차량에 360억 달러 규모의 사업을 창출 할 수 있다.

Figure 16. Simulated P&L for Driverless Mobility Network

Figure 17. Chevrolet EN-V Concept

Source: GM Media Website

Spotlight: Autonomous Rideshare Car는 어떤 모습일까?

자율주행 온디맨드 서비스는 가격, 편의성 및 경험을 토대로 경쟁한다. 가격은 (a) 네트워크의 유동성 - 더 높은 부하율은 사용자 당 비용을 향상시킬 수 있다. (b) 기계 비용. 편의성은 소비자가 자동차에 액세스 할 수있는 사용 용이성 및 속도의 함수이다. 체험은 편안함, 승차감, 승차감, 그리고 차에서 보내는 시간에 관한 것이다.

경험은 또한 invehicle 안락 및 지원에 관한 것이기도 하다. 예를 들어, 좌석이 더 중요해질 수 있다. 프라이버시 파티션은 둘 이상의 탑승자가 탑승할 때 프라이버시를 허용하도록 설계될 수 있다.

접근 가능한 텔레매틱스 지원 직원이 질문과 우려에 대답 할 필요가있을 것이다. 인포테인먼트와 텔레매틱스는 자동차를 즐겁게 하고 거주자와 통신 할 수있게 하는데 더욱 중요해지고 있다.

여러명의 승객이 타고 싶어 하는 경우, 회의를 하거나 간식을 나눌 수 있는 능력이 있는 경우, 이러한 것들이 차별화된 차별화 요소가 될 수 있다. 규제 당국은 자동차 제조 업체들이 자동차의 좌석과 인테리어 디자인을 근본적으로 바꿀 수 있도록 한다. 이것 역시 흥미로운 콘텐츠 기회를 이끌어 낼 수 있다.

결국 안전이 통계적으로 보장되면 자동차는 다양한 재료와 적은 수동 안전 시스템으로 다르게 설계 될 수 있다. 그러나 이는 차량의 1 세대에서 발생할 가능성이 적다.

Citi의 관점에서 궁극적인 목표는 개인 라이더의 편안함, 경험 또는 사생활을 희생하지 않으면서 부하율을 최대화하는 것이다. 자율 주행 온디맨드 자동차가 소비자의 눈에는 필수품이 될 것이라고 주장하는 견해가 있지만, Citi는 동의하지 않는다.

아마도 입주자들은 외관에 대해 별로 신경 쓰지 않을 것이지만, 내부 사용자 경험은 특히 소비자가 개인 자동차 소유권을 포기할 수 있는 도시와 같은 지역에서 이를 보완 할 가능성이 크다. 또한 지역에 따라 다른 디자인을 볼 수 있다. 예를 들어 도시 내에서 운영되는 소형 포드의 혼합물을 선택할 수도 있고, 야외에서 더 많은 전통적인 차량을 선택할 수도 있다.

Citi는 궁극적으로 소비자들에게(예를 들어, 주요 도시에서와 같이) 전용 라이드 쉐어 차량 예 : 주요 도시)과 네트워크 사용자가 소유 / 공유하는 가입형 차량 인간 중심 모드라고 생각한다.

Phase #3: 지역을 뛰어넘는 확장성, 개인 드라이버 없는 자동차 및 통합 모바일 네트워크(>2023)

도시에서 운전자가 없는 성공적인 배차를 가정하면, 다음 단계는 지리적으로 제한된 구역(예 : 주말 여행으로 도시를 떠나기)을 넘어 기동성 있는 차량을 확장하고 옵션으로 판매 될 가능성이있는 기능이 있는 무인 자동차를 직접 소비자에게 판매하는 것이다.

기술적으로 말하면 이 도약은 아마도 HD지도로 쉽게 업데이트 할 수없는 영역에서 보다 강력한 실시간 크라우드 제작 지도를 사용하는 것을 중심으로 진행 된다. 여기에는 이미 crowd sourced 맵을 구축하는 전통적인 자동차 회사가 이점을 가질 수 있으며, 트래픽 서클, 복잡한 교차로 등과 같은 시골 유스 케이스를 다루는 인공 지능 정책을 개발 한 사람들도 제한 구역 밖에서의 모험에 더 큰 확신을 가질 수 있다. 비용에 대한 민감도도 여기에 있다. 조건부 Level-4 차량(즉, 완전히 자율적이지만 고속도로에서만)을 제공하는 것이 좋은 기능이지만, 비용이 소요될 경우 적은 양이라고 생각한다. 차라리, Citi는 진정한 레벨5(도처에 운전자가 없는)가 될 수 있으면, 변형이 아니라면 소비자 시장이 재미있어 보일 것이라고 생각한다.

Ridesharing 외 개인이 운전 차량을 구매할 수 있는 시기는 언제인가?

산업계는 라이드 쉐어링에 중점을 두고 있지만, 이같은 기술이 소비자에게 제공 될 때도 관심을 기울이고 있다.

포드는 2016 년 9 월 ~ 2025 년경에 운전자가없는 자동차를 판매 할 수있을 것으로 예상했다. Volvo는 Level-4 차량을 10,000 달러 비용으로 소비자에게 제공하려는 계획을 갖고 있다.

On-Demand Rideshare에 많은 관심이 집중되는 반면, On-Demand 이동성을 제외한 무인 기술의 도입은 의미있는 의미로 업계에 영향을 줄 수 있다. 이동 수단을 얼마나 편리하게 소유 / 임대하는 것은 원할 때 언제든지 이동 수단에 즉각적으로 액세스 할 수 있다는 장점을 제공한다. 이것의 가치는 과소 평가해서는 안된다. 상점에서 물건을 사는 것을 잊어 버렸는가? 긴급히 어딘가에 도착해야 하는가?, 아니면 폭풍우 한가운데서? 한밤중에?

이제 온디맨드 자율 주행을 가능하게 하는 많은 추세가 차량 소유 제안을 향상 시킨다는 것을 고려하시오. 마일 당 비용을 낮추고 유지 보수 비용을 낮추고 더 저렴한 비용으로 안전한 차량을 제공하고 운전자가 없어도 저렴한 EV를 얻을 수 있다. 당신이 자는 동안 서비스를 수행 할 수있는 유능한 차량이다.

일부 사용 사례에는 다음이 포함될 수 있다.

■ 운전자가없는 기술을 사용하여 야간 세차 및 유지 보수 (예 : 잠자는 동안 자동차 정비 및 세차)와 같은 새로운 서비스를 고객에게 제공

■ 가격 및 경제성을 향상시키기 위해 차량 공유

■ 승용차에 타기 쉬운 시간을 판매 할 수있는 능력

■ 주차장을 걱정할 필요없이 상점 / 물류 센터에서 친구 / 가족, 물품을 픽업하기 위해 자동차를 보내는 다양한 활용

자동화 된 차량 = 차량 공유가 가능함

오늘날... 합승 자동차와 자동차 공유는 꽤나 독특한 서비스이다. 자동차 공유는 바로 이동할 수 있는 시간, 제어(즉, 여러개의 멈춤)또는 개인 정보 보호의 필요성에 대한 필요성을 제공한다. Ridesharing은 택시 같은 서비스를를 사용하여 A에서 B로 가는 것에 대해 더 많은 것을 말한다.

운전자가 없는 차량 서비스는 원하는 때에 운전할 수 있고, 원할 때 일정한 시간 동안 다시 운전할 수 있다.

따라서 자동차 회사와 같은 이동성 제공 업체는 밀도가 높은 도시 지역에서 증가하는 주행 점유율을 포착 할 수있을 뿐만 아니라 일반적으로 공항에서 차량을 임대하는 승객과 같은 전통적인 자동차 대여 점유율을 확보하려고 시도 할 수 있다.

자동차 제조사는 공항에서의 부동산 포지셔닝 및 브랜드 인지도가 높은 렌트카 회사와 협력하여 이 작업을 수행 할 수 있다. 또는 차량에 대한 접근을 제공 할 수 있는 가까운 딜러점을 활용할 수 있다.

개인 가입 모델

그래서 우리는 이미 지리학적 영역과 그 이상의 지리적 영역에서 도시 지역 내에 있는 무인 모델에 대해 이미 논의했다. 하지만 어떻게 하면 소비자들이 도시에 사는 소비자들의 이익이 도시처럼 견고하지 못한 시골 지역에 영향을 미칠까? 자율 주행 차량에서 발생할 수있는 비즈니스 모델 중 하나는 자동차 제조업체의 네트워크 가입 모델이다. 최근 몇년간 자동차 임대는 소비자들이 몇년마다 새로운 자동차에 접근할 수 있는 프리미엄 부문 내에서 인기 있는 모빌리티 소비 형태가 되었다.

변화하는 취향, 변화하는 요구 또는 단순히 새로운 차량 체험의 즐거움 때문에 소비자는 3 ~ 5 년마다 한 번 이상 새로운 유형의 차량을 이용할 수있는 옵션을 가치있게 생각한다. 운전자가 없는 자동차는 소비자가 특정 자동차 제조업체의 전체 차량을 구독하는 경우 새로운 "임대"비즈니스 모델을 도입 할 수 있다.

특정 차량 그룹의 연령과 가격에 따라 각기 다른 단계가 만들어져 몇 년마다 새로운 차량 그룹이 해당 차량에 진입하게 된다. 그것은 본질적으로 사용자 전환 이전에 적절한 유지 보수 및 청소를 보장하기 위해 차량 및 딜러에서 사용 가능한 적은 수의 초과 차량 (세그먼트가 다양 함)을 공유하는 익명의 P2P차량 형태 일 것이다.

이러한 서비스 비용이 다소 더 높은 것으로 추산되는 반면, 잠재적으로 적은 양의 차량을 사용할 수 있는 비용은 처음에는 프리미엄 서비스를 제공하기 때문에 소비자와 자동차 제조 업체 모두에게 유리한 점도 있다.

■ 소비자의 경우, 이 모델은 차량에 즉각적으로 접근 할 수있는 자유를 희생하지 않으면 서 개인화 된 이동성 옵션을 제공 할 뿐만 아니라 가입 기간 동안 전례없는 차량 경험의 선택을 허용한다. 전통적인 임대가 비교적 적은 중고차를 정상적으로 구매하는 소비자에게는 특히 그렇다.

■ 자동차 제조 업체의 경우, 이러한 모델은 자동차 할부 금융 및 애프터 마켓 유지 보수 매출액의 형태로 차량의 수명을 늘릴 수 있다. 그것은 또한 운전 가능한 자동차의 적절한 유지 보수와 데이터의 적절한 수익성을 보장할 것이다.

이러한 접근 방식이 취할 수있는 다양한 양식 및 가격 옵션이 있다. 자동차 제조 회사가 활용할 수있는 장점 중 하나는 자율 차량의 단위당 보험 비용을 낮추고 EV의 유지 관리 및 운영 비용을 낮추는 것이다. 기본적으로 이러한 절감 효과는 차량에 대한 월별 지급 비용을 지불하는 데 도움이 될 수 있다. 즉, 차량 소유자가 차량 소유권의 번거로움 없이 구입할 수 있도록 한다. 운전자가 없는 자동차 기술자들은 강력한 딜러점 유통 시스템, 강력한 연결성/무결성 플랫폼, 그리고 폭넓은 차량 선택이 장점을 가질 수 있다. 소셜 미디어는 아마도 P2P 공유를 원하는 네트워크를 연결하는 데서도 역할을 할 수 있을 것이다.

Is There a Phase #4?

최근 몇 달간 CIti는 도시 지역을 겨냥한 자율 비행 무인 항공기("flying car")에 대한 투자를 논의하는 기사와 회사를 보았다. 이러한 노력은 구글의 공동 설립자 인 래리 페이지가 기금을 조성한 블룸버그를 비롯한 신생 기업뿐만 아니라 에어 버스가 추진하고있는 것으로 보인다. 에어 버스는 향후 10년 내에 시장에 출시 될 제품에 대해 논의했다.

최근에 Uber는 2016 년 10 월에 소형 전기 VTOL(수직 이륙 및 착륙 항공기)의 미래 네트워크를 가질 잠재성에 관한 논문을 발표했다. 자동차와 마찬가지로 기술 및 규제 문제가 극복되어야 하며(특히 자율 비행의 경우) 비용이 어떤 모양인지는 분명하지 않다. 에어 버스는 그러한 항공기에 대한 세계적 수요가 전 세계적으로 수백만 대의 차량을 지원할 수 있다고 언급했다.

2030 차량 이동성 최종 게임 : 통합 네트워크

다양한 형태의 이동성에 관해서, 우리는 반드시 한 사이즈의 모든 운송 모드를 예견 할 필요는 없다. 위치, 자동차의 특별한 용도 및 즉각적인 이동성 또는 개인 정보 보호에 대한 욕구에 따라 다양한 이동성 솔루션이 적합 할 수 있다.

사람들의 기호, 기분, 요구 및 상황이 빠르게 변할 수 있다는 점을 감안할 때 소비자는 가격, 편의성 및 경험에 대해 다시 경쟁하는 모빌리티 솔루션을 선호 할 것이다.

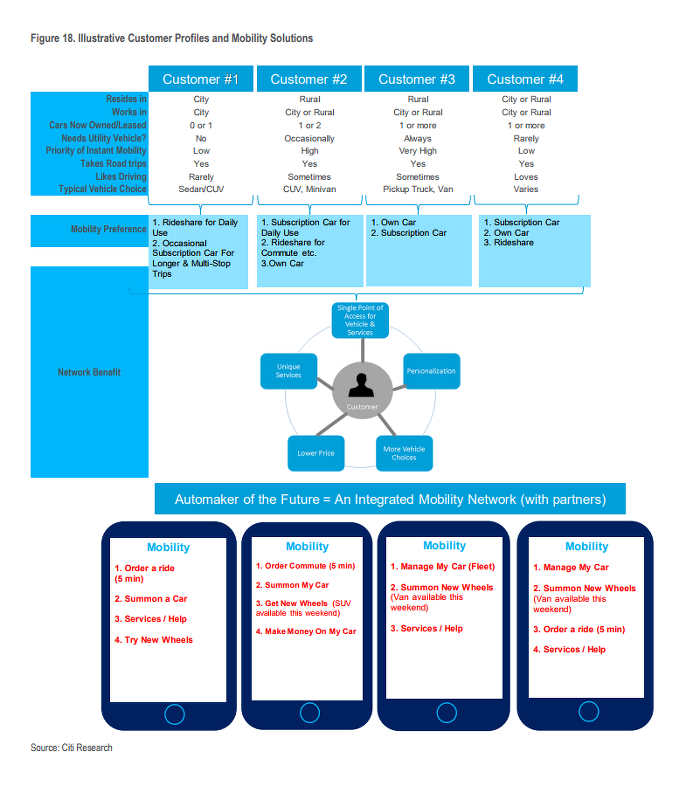

아래에서는 네 가지 고객 시나리오와 가능성있는 이동성 환경을 설명한다.

■ 고객 # 1은 도시에서 일하고 일하며 자동차 소유권을 고려하지 않는다. 고객은 도시 주변과 주변 환경을 선호한다. 하지만 때로는 여행을 떠나기를 원한다. 고객은 운전에 대해 중립적이다. 적절한 상황에서 주행 할 수있는 옵션이 필요 하겠지만 대부분 승용 메커니즘으로 사용된다. 따라서 이 고객은 주로 승용차를 이용할 것이지만, 승용차 이상의 수요에 따라 자동차를 소환 할 수있는 서비스에 가입하는 능력을 높이 평가할 것이다.

■ 고객 # 2는 시골 지역에 거주하며 도시에서 일하기 위해 통근한다. 이 고객은 즉각적인 이동성의 자유를 소중히 여긴다. 따라서 승용차는 평일의 선택이 아니다. 오히려 교통 체증은 출퇴근에 사용되는 반면 고객은 업무나 여가를 위해 도시에서 시간을 보내고 있다. 아마도 고객은 차량 임대를 즐기고 때때로 친구 또는 가족과의 긴 여행이나 프로젝트를 위해 다용도 차량이 필요로 한다. 가정에서 2 대의 차량을 소유하고 있는 이 고객은 한 대 또는 두 대의 차량에 대한 가입 모델을 활용하고 경우에 따라 탈 수 있다. 가입 차량을 라이드 셰어 네트워크와 통합하는 기능은 단순한 것이라면 가치가 있을 것이다.

■ 고객 # 3은 시골 지역에 거주하며 도시와 농촌 지역에서 일한다. 그는 픽업 트럭을 더 자주 사용한다. 즉각적인 이동성의 자유가 최우선이며 임대 차량은 심각한 마모를 겪기 때문에 리스가 바람직하지 않는다. 하지만 때로 이 고객은 자동차에 접근할 수 있는 가치를 찾을 수 있다. 여기서는 고객이 기존의 소유권 모델을 고수할 수 있으며, 주문에 맞게 구독 신청을 할 수 있다.

■ 고객 # 4는 자동차, 특히 공연 차량 및 헤드 업 디스플레이 및 연결된 인포테인먼트와 같은 신기술을 이용하는 차량을 아주 좋아한다. 이 고객은 한 대의 자동차를 소유하고 다른 차량을 구독하여 제공되는 메뉴를 즐길 수 있습니다. Ridesharing도 작용할 것이다.

이전 섹션에서 우리는 자율 비즈니스 모델의 여러 단계와 이러한 모델을 달성하는 데 필요한 다양한 필라를 설명했다.

그러나 궁극적으로 우리는 경쟁에서 우승자가 라이드 공유, 가입 기반 자동차 액세스, P2P 모델 및 전통적인 자동차 소유권을 결합하여 소비자를 위한 광범위한 개인 이동성 네트워크를 구축 할 수 있다고 생각한다.

라이드쉐어, 자동차 가입, 자동차 소유 경험, 심지어 언젠가는 미래의 항공 무인기 서비스를 실행하는 단일 응용 프로그램을 생각해보라. 통합 네트워크에 속해 있으면 더 큰 여행 옵션, 차량 선택, 저렴한 가격 / 할인 및 편리한 서비스로 더 우수한 서비스를 제공 할 수 있다.

Figure 18. 가치있는 고개 및 모빌리티 솔루션

Source: Citi Research

미래의 모빌리티 공급 업체는 누가 될까?

무인 서비스 경쟁은 전통 자동차 업계에 기회와 위험을 준다.

그러나 진입 장벽은 특히 제한된 도시 이동성 시장에서 특히 줄어들고 있다. 그리고 하드웨어에서 소프트웨어로의 전환은 갑자기 자동차 산업의 외부에 있는 회사들에게 고유의 이점을 제공한다.

그렇다면 미래의 모빌리티 공급 업체는 누구일까? 특히 도시의 공유 환경에서는?

■ 전통적인 소비자 기술 회사 : 애플? Google? 왜 거기서 멈추지? 왜 아마존, 페이스 북 및 다른 기업? 자율 주행 네트워크는 바로 네트워크이다. 최고의 브랜드와 확립 된 네트워크를 보유한 기술 회사는 자연스럽게 소비자 이동성 점유율을 포착하는 데 유리하다. 고객에게 즉각적이고 예측 가능한 이동성 옵션을 제공하면 기존의 네트워크와 대형 데이터 회사가 자연스럽게 확장되는 것처럼 느껴진다.

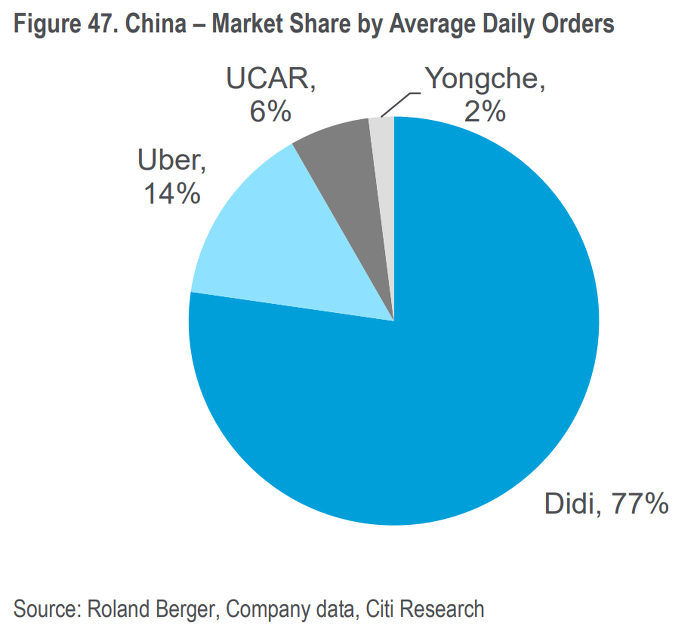

■ Ridesharing 회사 설립 : Uber, Didi, Lyft, Gett, Ola, Juno 등의 회사가 있다. 회사는 이미 자체 이동성 네트워크를 구축하고 있을뿐 아니라 미래의 부하 요소를 최대화하는 데 도움이 될 수있는 중요한 데이터를 수집 할 가능성이 있다 무인 네트워크. 이 회사들은 또한 자율적이고 운전자 중심의 이동성을 소비자에게 제공하는 데 이점을 갖게 될 것이다. 왜냐하면 전자는 하룻밤 사이에 발생할 가능성이 없기 때문에 차질을 겪을 수도 있기 때문이다.

■ 자동차 제조업체 : 고급 하드웨어(자동차)를 가져올 수있을 뿐만 아니라 점차 복잡 해지는 기계, 자율 기술, 해당 기술을 완벽하게 구현하는 데 필요한 중요한 데이터 수집(크라우드 소싱 지도 포함) 및 규모 이점에 대한 중요한 시스템 통합 노하우를 제공 할 수 있다.(융자 및 차량 관리 및 서비스) 현재 일부 자동차 제조사는 선도적 인 Tier-2 및 Tier-1 자동차 공급 업체와 제휴하면서 첨단 기술 업체를 인수했다. 물론 운전자 없는 인증으로 이어지는 몇 년 동안 자동차 제조업체는 현재 차량을 활용하여 맵핑, 차량 학습 및 기타 주요 데이터 수집을 수행하여 L4 차량을 증명함으로써 좋은 이점을 얻을 수 있었다. 마지막으로, 앞으로 몇 년 내에 소비자(앱을 통해)와 더 잘 연결될 수 있는 자동차 제조업체는 통합 이동성 네트워크를 구축하는데 더 많은 기회를 가질 수 있다.

■ 렌트카 회사 : 이미 자동차 공유 형식을 운영하고 차량 관리 전문 기술 및 부동산 자산에 핵심 자산을 보유하고 있다.

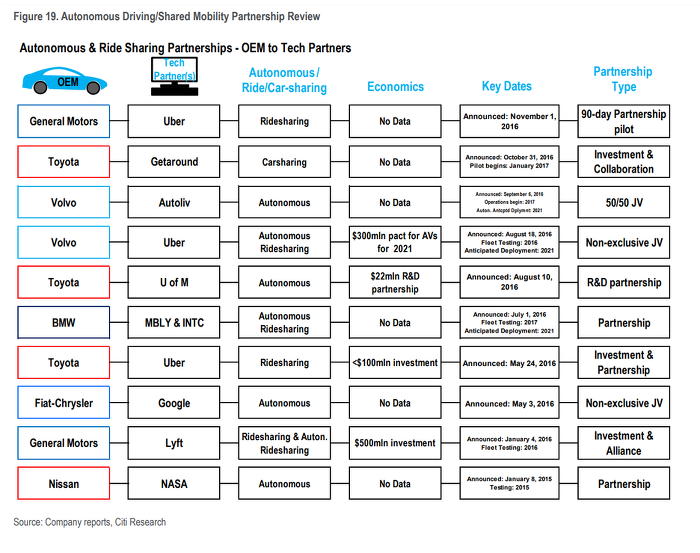

실리콘 밸리 대 디트로이트인가? Citi는 작년에 이것이 실리콘 밸리와 디트로이트 승자 모두를 위한 것이 아니라는 것을 처음으로 표명했다. 이 경쟁에서 속도의 중요성을 감안할 때 많은 회사들이 그들의 강점과 약점을 이해하고 있기 때문에 우리는 계속해서 협력 관계를 형성할 것을 기대하고 있다. 실제로, 이미 자동차, 기술, 리더십 회사에 걸쳐 여러 제휴 관계를 맺고 있다. 모든 파트너십이 독점적이기 때문에 전장은 상당히 개방적이다.

Figure 19. 자율 운전 / 차량 공유 모빌리티 파트너십 검토

자율 주행 & 라이드 공유 파트너십 - OEM과 기술 파트너

Source: Company reports, Citi Research

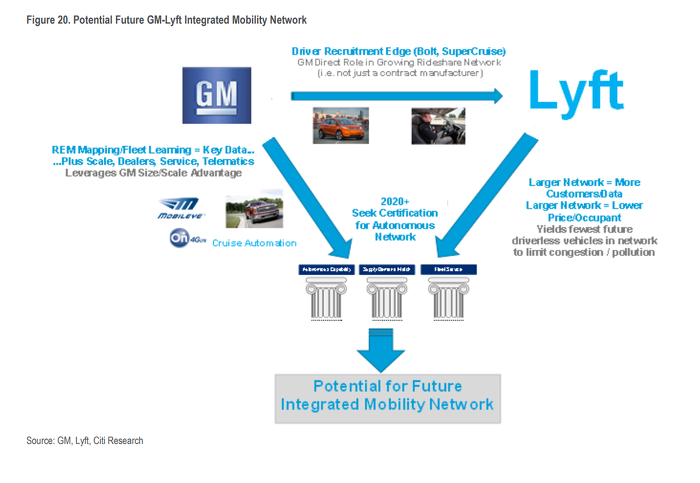

GM-Lyft 파트너쉽 사례 : GM과 Lyft는 미래의 주문형 자율 주행 차량 네트워크를 개발하기 위해 제휴했다. 아래의 Figure 20은 GM과 Lyft의 합작 파트너십이 초기에 논의 된 세 가지 기둥 (자치, 수급 요구, 함대 서비스)을 해결하고 궁극적으로 대도시에 처음 집중된 통합 이동성 네트워크를 구축 할 수 있다고 생각하는 방식을 보여준다. 흥미롭게도 블룸버그 인터뷰 Lyft 공동 창립자 겸 CEO 인 존 짐머는 소비자들이 "월간 교통비를 지불"하면서 연료 공급, 주차 등을 관리하는 네트워크를 통해 일관된 경험을 제공 할 것이라고 예측했다.

Figure 20. 잠재적인 미래 GM-Lyft 통합 모빌리티 네트워크

Source: GM, Lyft, Citi Research

전통 자동차 제조 회사는 세 가지 옵션을 가지고 있다.

오늘날 미국의 차량 주행 / 자동차 공유 산업은 소수의 업체에 의해 주도되고 있으며, 시장은 자동차 제조업체의 시장보다 더욱 집중되어 있다. 여전히 많은 변화가 있을 수 있지만, 현재의 유리한 점은 모든 자동차 제조사가 반드시 라이드 셰어 회사와 전략적 파트너십을 형성 할 수있는 것은 아니라는 점이다. 물론 자동차 제조업체가 독점적 계약이 없는 자동차 회사 및 승용차 판매를 배제하지는 않는다.

그래서 전통 자동차 제조 회사에게는 기본적으로 세 가지 옵션이 있다.

1. 승용차 회사와 함께 주문형 자율 네트워크를 운영하기 위해 전략적으로 파트너십을 취하십시오. 다시 말해, 자발적, 서비스 및 연결성을 갖춘 승용차 회사와 일찍 제휴함으로써 승용차 네트워크의 미래 경제에 직접 참여하려고 노력해야 한다. 프로세스 초기 단계에서 전략적으로 조정할 때 얻을 수있는 장점은 다음과 같다. (a) Level-4 및 Level-5 차량의 실제 유효성 검사 수행에 틀림없이 더 쉽게 접근 할 수 있다. (b) 알려진 고객 경험을 기반으로 편안함과 하중 요소를 극대화하기 위해 차량 주행 차량을 특별히 설계해야한다. (c) 전략적 장소에서 시장 점유율을 확보하기위한 일부 형태의 독점성(아마도 지역적)을 달성하는 것. 이것은 GM이 Lyft-Lyft와 함께 취한 접근법이지만 GM-Lyft파트너십은 우리가 이해하는 바와 같이 독점적이지 않다는 것을 알려 준다.

2. 라이딩 공유 (제휴하지 않은 경우), 구독 소유권 또는 둘 다에 대한 자체 네트워크 개발 : 자동차 제조업체는 지역 네트워크에서 글로벌 네트워크까지 자체 네트워크를 개발하여 승마 회사와 경쟁 할 수 있다. 자동차 제조사는 전통적으로 자동차 수명 기간 동안 소비자와 직접적으로 연결되어 있지 않았지만, 연결된 자동차의 등장으로 자동차 제조업체는 실시간 차량 상태 보고서, 난방, 환기 및 공기와 같은 편리한 기능을 제공하는 모바일 앱을 설치할 수 있게 되었다.(컨디셔닝 작업 및 엔진 작동) 예측 진단 및 OTA (over--air) 판매 기능과 같은 부가 가치 서비스는 이러한 앱을 소비자에게 더욱 유용하게 만들어야 한다. 시간이 지남에 따라 자동차 제조업체는 이러한 앱을 통해 차량 주행 거리 서비스를 도입하려고 시도 할 수 있다. 이러한 앱은 이미 자동차 제조업체의 차량을 소유하고 있지만 통근 및 도시 여행을 위한 다른 교통 수단에 의존하는 소비자를 타겟팅 할 수 있다. 예를 들어, GM은 이미 260만명의 모바일 앱 사용자를 보유하고 있으며, 2011년 말부터 175% 증가했다. GM은 또한 미국 전역에서 확대되고 있는 Maven이라는 자동차 공유 브랜드를 설립했다. 메이븐과 같은 앱은 또한 승용차 내에서 소비자에게 다른 옵션을 제공 할 수 있다. 다임러와 BMW를 포함한 다른 자동차 회사들도 카 쉐어 콘센트(Car2Go & DriveNow)를 설립했다. Citi의 견해에 따르면, 무차별 자동차보다 몇 년 전에 소비자들과 직접적인 관계를 맺는 것은(자동차 회사가 적극적으로 연결성과 OTA를 추구하려는 의도에 따라) 자체 네트워크를 운영하는 자동차 제조업체에게 중요한 이점이 될 수 있다. 그러나 기존의 라이딩 공유 네트워크와 경쟁하는 네트워크를 구축하는 것은 어렵고 비용이 많이 든다. 따라서 대형 레이즈 공유 네트워크를 추구 할 때 대규모로 파트너십을 선호하는 경향이 있다. 자동차 회사가 자체 네트워크를 운영 할 수 있는 또 다른 방법은 셔틀과 같은 전문 서비스를 이용하는 것이다. 이것은 Dynamic Shuttle 사업을 통해 9 월 Invest Day에 포드가 강조한 분야이며, 2025 ~ 2030 년 총 1 억 ~ 2 천억 달러를 기대할 수있다.

3. 자율 차량을 제 3자 네트워크에 직접 판매하고 서비스 하십시오 : 특정 자동차 회사 또는 이동성 네트워크와 전략적으로 제휴하여 온 디맨드 이동성 네트워크를 운영하는 경우가 있다. 일부 자동차 제조업체는 무인 차량 및 관련 서비스 (금융, 보험 애프터 마켓 , 처분)을 모든 승용차와 다른 서비스 제공 업체에 제공한다. Level-4 차량은 전형적인 승객 세단보다 훨씬 더 고도로 설계 될 것으로 예상되기 때문에 자동차 제조업체는 승용차에 차량을 판매하고 그 차량을 서비스 함으로써 자동차 세단 사업(일반적으로 낮은 마진)을 "믹스 업"할 수 있다. 자동차 제조사는 차량 디자인 자체, 운전 스타일, 가격, 기술(특히 EV) 및 데이터 액세스(자동차 제조사가 자체 차량에 축적 했을지도 모르는 크라우드 지도)에서 제품을 차별화 할 수 있다. 9월 투자자의 날 포드는 차량과 서비스 수준 모두에서 수익 기회를 계량했지만 운영자 수준은 측정하지 않았다. 포드는 2025~2030년 사이에 이 차량 관리를 서비스 시장으로 100 ~ 4,000 억 달러로 정량화했다.

리딩 기업과 후발 기업은 누가 될 것인가?

그렇다면 이 분야에서 어떻게 "리더" 또는 "후발주자"를 정의 할 수 있을까? Citi는 종종 관찰자가 모든 자동차 제조 회사를 효과적으로 효과적으로 후행으로 만들고, 최악의 경우에 혼란을 일으키는 것처럼 최소한의 저항을 취하는 것을 보았다. 그러나 향후 비즈니스 모델의 관점에서 고려해야 할 사항을 고려하면, 좀 더 자세히 조사 할 수있는 지표와 도구를 개발하는 것이 중요하다고 생각한다. 따라서 Citi는 몇 가지 메트릭에서 이동성 플레이어를 순위 지정하는 정량적 방법론을 만들기 시작했다.

첫 번째는 미국 시장에 초점을 맞추고 있다. 위에 설명 된 세 가지 필라를 일반적인 지침으로 다시 살펴보고 개별 플레이어와 진도를 계량화하기위한 최선의 노력에 대해 자세히 살펴 보겠다.

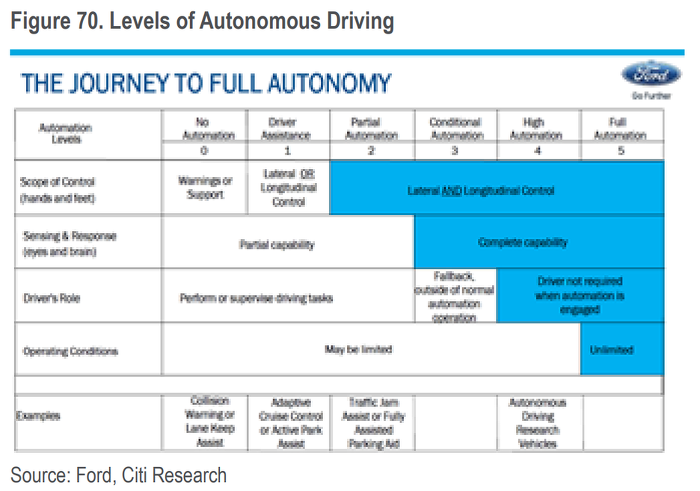

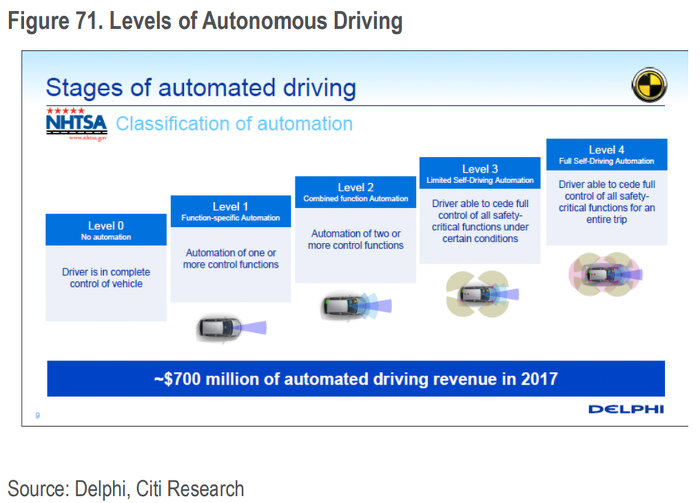

Pillar #1: 자율 기능 측정

앞에서 언급했듯이, 우리는 이 필라를 다음과 같은 것으로 본다 : (1) 기술 능력; (b) 성능(데이터)을 테스트하고 결과를 검증한다. Level-4 차량과 Level-5 차량으로의 경로를 둘러싼 두 개의 사고 방식이 있다.

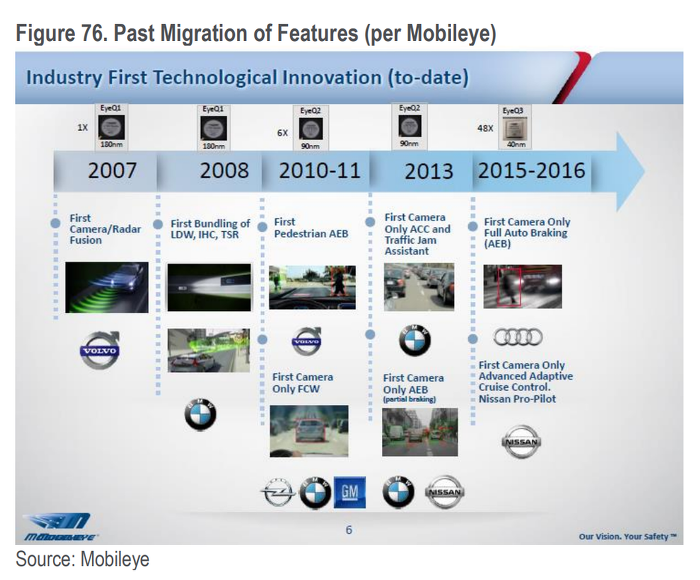

첫 번째 방법은 자동차 ADA(자동 비상 제동)에서부터 교통 체증 지원 및 고속도로 조종에서부터 레벨 3 부분 자동화에 이르는 반 자율 주행 시스템에 이르기까지 점차적으로 단계별로 노하우를 얻는 점진적 접근 방식을 제안한다.

이 프로세스를 통해 Real-time crowdsource 매핑을 수행하는 회사(ex : Mobileye REM)도 노하우를 얻을 수 있다. 다른 의견으로는 이 단계(또는 대부분)를 건너 뛸 수 있으며, Level-4 시스템을 개발하는 데 직접 참여할 수 있다고 말한다.

예를 들어, 회사가 Level-3 차량을 찾는 것이 아니라, Level-4 차량으로 직접 점프 할 것이라는 점을 확인한 Ford는 이 단계에있는 것으로 보인다. Google도 이 캠프에있는 것으로 보인다. 어느 캠프가 정확한지 알 수있는 시간이다. 그러나 Citi는 분석을 위해 2단계와 3단계를 추구하는 회사뿐만 아니라 crowd sourced 매핑을 추구하는 회사에 대한 크레딧을 제공하는 1번 캠프로 향한다.

Citi의 이론적 근거는 반자동 및 매핑을 추구하는 기업은 Level-4에 사용될 수 있는 자연스러운 노하우를 얻게 된다는 것이다. 따라서 자동차 제조업체 / 모빌리티 공급 업체의 역량을 측정하기 위해 먼저 알려진 제품 계획을 자세히 살펴본 후, 다양한 드라이버가 유효성 확인 데이터를 작성하는 기능을 측정하여 무인 제품에 대한 승인을 얻는 새로운 데이터 추적기를 자세히 살펴보라.

첫째, 산업 자치 제품 계획보기

Citigroup Global Markets Inc는 Tesla Motors Inc의 SolarCity Corp 인수 발표와 관련하여 SolarCity Corp의 고문으로 활동했다. 따라서 Citi는 본 보고서에서 회사에 대한 어떠한 견해, 의견 또는 권고도 제시하지 않는다.

공개적으로 이용할 수있는 정보를 기반으로, 우리는 선택 자동차 제조 회사 및 모빌리티 기업들의 타임 라인을 구축했다 : (1) 자율 수준에 의해 특징 지어진 과거 및 예상 제품 계획 (1 ~ 4 단계); (2) 매핑 및 공유 이동성에 대한 알려진 계획. 모든 자동차 제조 회사가 계획을 공개했을 가능성이있는 것은 아니기 때문에이 목록은 자연스럽게 유동적이기 때문에 현재 시점에서 최선의 전망으로 읽어야 한다. 자동차 제조 회사의 계획이 잘 알려짐에 따라이 분석은 업데이트 될 것이다.

자율 주행에 대한 이러한 경로를 설명하기 위해 우리는 참조 된 회사가 매년 수행하고있는 특정 단계와 조치를 보여주는 간단하고 직관적 인 도표를 만들었다. 각 회사에 대한 도표에는 확률이 높은 프로그램 타이밍을 기반으로 한 자체 공지 사항과 자체 공지 사항이 포함되어 있다.

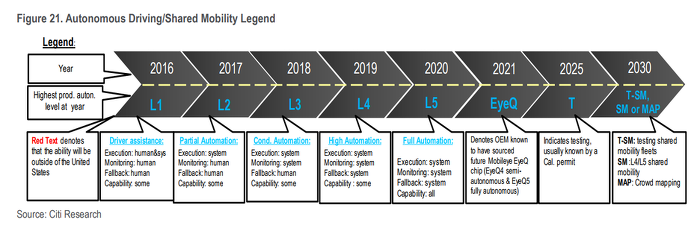

전체 범례가 아래에 표시된다.

Figure 21. 자율 주행 / 공유 이동성 범례

Source: Citi Research

"또한 우리는 리더십을 유지하거나 자율 기술을 선도하기 위해 최선을 다하고 있다. 분명히 크루즈 자동화는 그 중대한 부분이었다 ... 그리고 우리는 자율적 인 것이 먼저 공유 형 환경에서 시장에서 테스트 될 것이라고 믿는다 ...

- Mary Barra, 2Q16 GM Earnings Call

Detroit 3 (“D3”)

지금까지 D3에서 Citi는 완전 자동화를 추구하는 데 상당히 다른 접근 방식으로 분석했다. 3개의 자동차 제조사는 모두 적응형 크루즈 컨트롤의 형태로 ADAS 및 일부 L2 기능을 제공한다. 그러나 이러한 특징을 넘어서서 그들의 접근 방식은 다른 것처럼 보인다.

예를 들어 GM은 반 자율 주행 수준 3(2017 년 Supercruise 기능), 실시간 매핑(Mobileye REM) 및 Ride sharing 용 Level-4 차량을 적극적으로 추구하는 것으로 보이는 유일한 D3 자동차 회사이다(2019 년경 -2020).

GM은 또한 올해 초 크루즈 오토메이션(Cruise Automation)을 인수하고 Lyft에 투자하여 메이븐(Maven) 사업을 시작했다. 포드는 무인 자동차에 집중하기 위해 L-3을 무시하고 있지만, Citi는 향후 몇년간 교통 체증 지원 기능(Level-2)을 기대하고 있다.

올해 초 피아트 크라이슬러 자동차(FCA)는 미니 밴에서 자율 주행 테스트를 확대하기 위해 구글과의 협력을 발표했다. 그러나 FCA는 L3과 L4에 대한 시장 진출 전략을 분명히 밝히지 않았다.

■ 제너럴 모터스는 지금까지 Level 3 및 Level 4에 가장 적극적인 투자를 하고 있으며, 리프트와 파트너십을 맺었다. Super Cruise 기능은 Cadillac CT6에서 2017 년에 출시 될 것으로 예상된다. SuperCruise는 특정 조건에서 핸즈프리 고속도로 주행을 제공 할 것으로 예상된다. Super Cruise의 독특한 점은 운전자들이 오랫동안 손을 뗄 수 있도록 해 주는 운전자 카메라 모니터링 시스템이다. 이것은 운전자가 계속 루프 상태를 유지하면서 특정 조건 하에서 진정한 레벨 3 경험을 가능하게 한다.

GM은 또한 이미 2018년에 출시 될 Mobileye EyeQ4 칩 생산을 담당한 소수의 자동차 제조업체 중 하나다. GM의 Level-4 계획은 처음에는 Lyft의 운전자가 운영하는 완전 자율 차량의 출시를 수반하는 것으로 보인다. GM은 크루즈 자동화 팀(2016 년 3 월 크루즈를 인수했을 때 ~ 40에서 ~ 100까지 성장했다)을 활용하여 ~ 30 대의 차량으로 모든 시보레 볼트 EV에 장착 한 자율 기술을 테스트 해 왔다. 차량은 애리조나와 샌프란시스코의 공공 도로에서 테스트 중이다.

GM의 L4 출시 계획에 대한 일정은 아직 명확하지 않다. 회사는 2018년에서 2020 년까지 완전히 독립적인 차량(운전자 모니터 포함)을 출시하는 것에 대해 논의했지만, Lyft(GM의 라이딩 파트너)의 최근 전망은 최근 관측은 5년 내에 대부분 자율적으로 실시될 것임을 시사했다.

Figure 22. GM’s Path Towards Automation

Source: Company reports, Citi Research

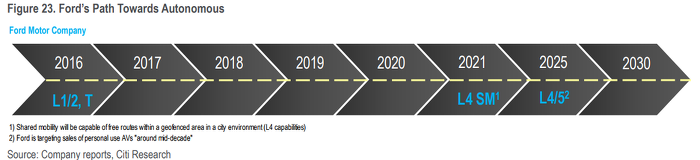

■ 포드는 2016 년 8월에 2021 년까지 완전한 무인 주행 차량을 출시 할 계획을 발표했다. 이 차량은 라이드 공유 플랫폼에 사용된다. Ford는 최근의 파트너십 및 인수를 통해 사내 소프트웨어 개발에 중점을 두고 Level-4로 직접 이동하고 있다. 올해 포드는 10대에서 30대까지의 자율 차량 개발 대수를 3 배로 늘렸고, 내년에는 120대, 그리고 2018년에는 그 3배가 될 것으로 기대하고 있다. 자동차 업계는 2018년 초 운전자와 함께 L4 차량을 주행하는 단계로 전환 한 후, 2021년 즉시 대량 판매용 차량을 상용화 할 계획이다. Ford의 접근 방식은 Google과 비슷하지만 최소한 Velodyne LIDAR(레이저 이미징 탐지 및 거리 측정기) 센서를 활용하면서 자율 소프트웨어를 대부분 사내에서 개발하도록 선택했다. Ford는 아직 이동성 네트워크 측면(즉, Lyft-GM)에 대한 파트너십을 발표하지 않았으며, 애프터 마켓 및 금융 서비스를 제공 할 계획이다. 기술 측면에서는 Ford의 사내 접근 방법을 동료와 비교하는 것이 흥미로울 것이다. 2009년 이후로 Google이 수행 한 테스트 기간을 고려할 때 Ford의 계획은 급속한 고급 엔지니어링 단계와 수용 규제 승인 프로세스를 암시하는 것처럼 보이기 때문에 공격적인 것으로 보인다. 즉, 이 프로그램이 어떻게 진행되고 있는지 평가하기에는 너무 이른 것 같다. "로봇 액시 (robotaxi)" 서비스 외에도 포드는 밴에서의 힘을 이용하여 셔틀 기반의 이동성을 추구하고 있다.

Figure 23. Ford’s Path Towards Autonomous

Source: Company reports, Citi Research

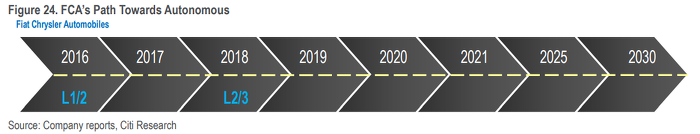

■ Fiat-Chrysler는 ADAS 및 L2 기능(Stop-Go 자동 크루즈 컨트롤 포함)을 여러 차량 라인에서 제공한다. 2016년 자동 긴급 제동(AEB) 퓨전 발사 (미니 밴)와 2017년 말 예정된 최근 대량 생산 프로그램으로 Mobileye의 EyeQ3 칩을 신속하게 배치한 것으로 보인다. 2016년 3월, 마세라티의 CEO Harald Webster는 회사는 개발중인 고속도로 시범 시스템을 사용하여 운전의 "지루한 부분"을 자동화 할 계획이라고 밝혔다. L2 또는 L3 시스템은 향후 2 년 내에 Ghibli 및 Quattroporte 세단으로 진입 할 가능성이 높습니다. 또한 100 개 자치 미니 밴에 대한 비 독점적 Google-FCA 제휴는 주목할 만한 가치가 있다. 그러나 이 파트너십의 최종적인 의미가 무엇인지는 분명하지 않다. Citi는 이 시점에서 확고한 L4 계획이나 공유 된 이동성 플랜을 알지 못한다.

Figure 24. FCA’s Path Towards Autonomous

Source: Company reports, Citi Research

Japan 3 (“J3”)

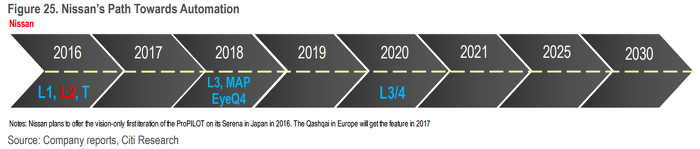

J3 내에서 Nissan은 이 시점에서 ProPilot 출시 및 다중 차선 고속도로 및 기타 플랜에 근거하여, 현시점에서 자율 주행에 대해 가장 가시적인 것으로 나타났다. ProPilot는 2016년에 출시될 예정이며, 혼다와 토요타는 2020년까지 어떤 형태의 고속도로 전용 자율 주행을 제공하고자 한다.

■ 닛산은 자율 주행에 대한 명확한 계획을 제시했다. 닛산은 이번 여름에 미니 밴(Serena)을 통해 일본에서 Level-2를 시작했다. Serena는 ProPilot의 첫 번째 반복을 특징으로 하며, 자동 스티어링을 통해 단일 차선 고속도로 적응형 순항 제어를 허용한다. 닛산은 Mobileye의 EyeQ4 칩 생산을 담당 한 소수의 자동차 제조업체 중 하나다. 닛산의 L3 단계는 2018 년에 출시 될 예정이며, 같은 해에 계획된 도로 경험 관리(REM) 출시 (탑재 형 비전 센서를 사용하여 매핑)도 예정되어 있다. 주행은 운전자 간섭 없이 도시 교차로와 교통량을 탐색 할 것이라고 말하는 “intersection autonomy”를 발표 할 때, 2020 년경에 최고조에 달할 것이다.

Figure 25. Nissan’s Path Towards Automation

Source: Company reports, Citi Research

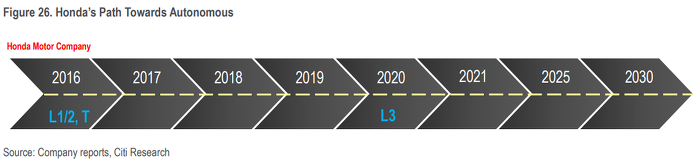

■ Honda는 ADAS 및 L2 이상의 자율 주행 관련하여 경쟁사들 만큼이나 큰 액션을 취하지 않았다. 2020년 6월 Honda는 2020년까지 전체 고속도로 자율 주행 계획과 같은 세부 사항을 발표했다. 해당 발표에 전시된 차량에는 지붕에 센서가 배치되어 있었다. Honda는 캘리포니아 주에서 자율 주행 시험 허가를 받는 것을 포함하여 테스트 중이다. Citi에게는 Honda의 플랜이 Toyota(L3 또는 L4의 고속도로 2020 계획)와 비슷하지만 Nissan의 것보다 다소 덜 공격적인 것으로 보인다.

Figure 26. Honda’s Path Towards Autonomous

Source: Company reports, Citi Research

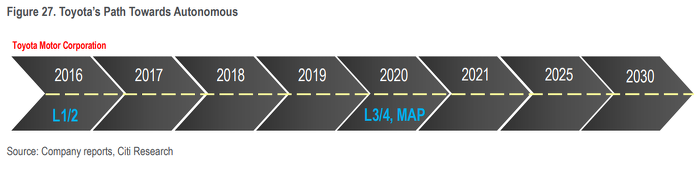

■ Toyota는 2015년 Highway Teammate라는 자동화 된 주행 시험 차량을 공개 했으며 2020년경에 출시 할 계획이다. L3 단계의 고속도로 시스템 인 것처럼 보이며, L4,L5 수준은 아니다. Toyota Highway 차량은 스테레오 비전과, 서라운드 레이더 및 레이저 스캐너를 활용한다. Toyota는 2015년 말에 Mobileye의 REM 시스템과 유사한 개념으로지도 수집을 수행하기 위해 차량의 탑재 카메라를 활용할 것이라고 발표했다. 도요타는 완전 자율 차량의 리딩 기업 자리를 향해 경쟁하지는 않지만, 향후 5 년간 도요타 연구소(TRI)에 10억 달러를 투자 할 것을 발표했다. 이 연구소는 MIT와 스탠포드와의 여러 연구 파트너십을 맺었다. 2016 년 5 월, 도요타는 Uber와의 협력을 발표해, 현재의 Uber 운전자를위한 Ride sharing 및 자금 조달의 다양한 측면을 연구했다. 이 파트너십의 일부로 Toyota Financial Services는 Uber에 전략적 투자를 했다.

Figure 27. Toyota’s Path Towards Autonomous

Source: Company reports, Citi Research Nissan

German 3 (“G3”)

모든 G3 자동차 제조업체는 자율 주행을 촉진하고 이동성을 공유하는 데 주력하고 있다. 자동차 제조사는 HD 매핑에 대한 관심도 공유하고 있다. 그룹 내에서 BMW는 Level4 공유 이동 차량에 대한 확고한 일정을 발표하여, 현재의 리딩 기업으로로 보인다.

■ BMW made headlines in July of 2016 when it announced a partnership with Intel and Mobileye for a fully autonomous driving alliance centered on highly autonomous, as well as fully autonomous (with a focus on shared mobility in geofenced areas within Europe). The significance of this announcement was due in part because it was a production commitment as opposed to a mere development program. BMW is aiming its iNEXT model to serve as the basis for a fleet of fully autonomous vehicles, as the alliance with Mobileye-Intel will create an open platform. Within the program, testing within a shared mobility network is expected to begin in 2017. BMW also has a current testing permit in the state of California, and an expected EyeQ4 deployment in 2018 including we believe a future Level-3 program. Lastly, BMW, like its G3 peers, is expected to deploy mapping capability both from its stake in high-definition map maker HERE and Mobileye’s REM feature expected to go into production in the future.

■ BMW는 2016년 7월에 완전 자율 주행을 중심으로 Intel 및 Mobileye와 파트너십을 발표했다. BMW는 자사의 iNEXT 모델을 Mobileye-Intel과의 제휴를 통해 개방형 플랫폼을 만들면서 완전 자율 주행 차량의 기반이 될 수 있도록 목표로 삼고있다. 프로그램 내에서 공유 이동성 네트워크 테스트는 2017 년에 시작될 것으로 예상된다. BMW는 캘리포니아주의 현재 테스트 허가를 갖고 있으며, 미래의 L3 프로그램을 포함하여 2018년에 예상되는 EyeQ4 배포가 있다. 마지막으로, BMW는 G3 동료들과 마찬가지로 고화질 지도 제작 업체인 HERE의 지분 투자와, 향후 생산에 들어갈 예정인 Mobileye의 REM 기능에서 매핑 기능을 배치 할 것으로 예상된다.

Figure 28. BMW’s Path Towards Autonomous

Source: Company reports, Citi Research

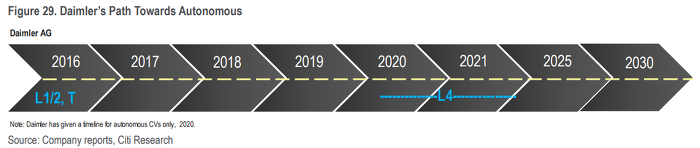

■ Daimler는 ADAS 및 자율 주행의 최전선에 있다. 다수의 메르세데스 차량은 조향 보조 장치와 함께 Distronic Plus라고 불리는 L2 기능을 제공한다. 새로 출시 된 E 클래스에는 Drive Pilot를 출시했다.이 드라이브 파일럿은 차선 변경을 수행하는 L2 단계의 기능을 제공한다. 고속도로 주행 기능을보다 정교하게 수행할 수 있도록 해준다. 새로운 E-Class는 다중 레이더 및 스테레오 카메라를 사용하고, Car-to-Car 통신을 사용한다. 다임러는 캘리포니아 주에서 자율 테스팅 허가를 받았다. 최근 다음과 같은 4단계로 결정되는 미래 모빌리티 분야의 목표를 발표했다 : (1) emobility; (2) 디지털화 된 생태계; (3) 공유 모빌리티; (4) 자율 주행.

Figure 29. Daimler’s Path Towards Autonomous

Source: Company reports, Citi Research

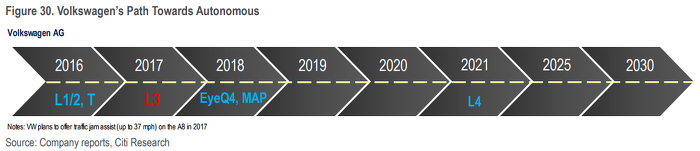

■ Volkswagen은 최근 GM과 비슷한 수준의 플랜을 택했다. 첫째로, VW은 미래의 차량 공유에 대해 Gett에 투자와 전략적 제휴를 발표했다. VW은 2025년까지 이러한 활동에 수십억 유로의 매출 범위를 제시했다. 둘째로, VW은 Mobileye REM 매핑 서비스에도 가입했으며, 2018년 EyeQ4 칩 출시를 약속했다. 셋째로, Audi는 A8에서 L3 교통 정체 파일럿을 시작할 것으로 예상된다. 차량에는 신호 비전, 레이저, 레이더 및 초음파 센서를 수신하는 zFAS 다중 도메인 컨트롤러가 필요하다. Audi는 Daimler 및 BMW와 함께 HERE 매핑 컨소시엄의 파트너이기도 하다. L4의 측면에서 볼 때, 2016년에 2021년부터 완전 자율 차량을 출시하기로 발표한 중반 VW의 관점에서 볼 때, BMW의 방향과 유사하다. 2016년 8월 언론 보도에 Audi가 311마일의 EV범위와 L4 등급 자율 주행 기술을 달성 할 수있는 4도어 전기 세단(A-etron)을 연구하고 있다고 발표했다.

Figure 30. Volkswagen’s Path Towards Autonomous

Source: Company reports, Citi Research

Other Automakers

■ Volvo는 반 자율주행, 최종으로는 완전한 자율주행을 목표로 하고 있다. 올해 볼보는 2017년 XC90 모델과 2016 S90 모델에 파일럿 어시스트 II 기능을 제공 할 예정이다. 이 기능을 사용하면 반자동 모드에서 130kmh(약 80kmh)까지 주행할 수 있으며, 작업을 수행하기 위해 차량을 따라갈 필요가 없다. 이 시스템은 모노 카메라(EyeQ3)를 사용하는 델파이 RaCam 시스템과 유리 뒤에 장착 된 레이더를 활용한다. 2021년, 볼보는 DriveMe 이니셔티브를 통해 완전한 고속도로 자율 주행이 가능할 것으로 기대하고 있다. 실제로, Mobileye는 최근에 이 프로그램에 따라 Volvo에서 3자 대상 상을 발표했다. 2016 년 9 월 볼보는 2021 년까지 조건부 L4 기능(자동차에는 스티어링 휠이 있음)에 약 1만 달러의 비용으로 소비자가 이용할 수 있는 자율 주행 기능을 제공 할 것이라고 밝혔다. Volvo는 또한 Uber와 협력하여 2016 년 8 월에 자체 운전 개발을 홍보하는 뉴스를 제작했다. 이 계약에 따라 Volvo는 Uber가 자체 개발 한 자율 주행 센서에 맞는 XC90 SUV "기본 차량"을 제공한다. 볼보는 자율 주행 개발을 위해 동일한 기본 차량을 사용할 것이다. 두 회사는 프로젝트에 3억 달러를 투자하고 있다. 2016년 9월 Volvo는 Autoliv와 제휴하여 자율 차량 소프트웨어 회사를 창립하겠다고 발표했다. 2017년 초에 ~ 200 명의 엔지니어로 시작할 것으로 예상되는 이 회사는 2021년에 고도로 자동화 된 운전 솔루션을 출시 할 것으로 예상된다. Volvo Car Group 및 Autoliv에서 균등하게 지분을 소유하게 된다. Net-net은 Volvo가 Uber와 동시에 작업하면서 자율 주행 시스템을 개발하고있는 것으로 보인다. 두 프로그램이 동일한 센서 제품 군을 사용하고 있는지 여부는 불확실하다.

Figure 31. Volvo’s Path Towards Autonomous

Source: Company reports, Citi Research

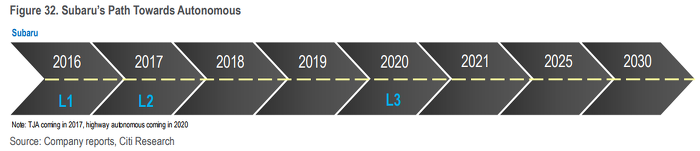

■ Subaru 2017 년에 교통 체증 지원을 제공하며, EyeSight (현재 L1 기능)를 확장 할 계획이다. 교통 체증 지원 기능은 자동 가속 및 제동 뿐만 아니라 최대 40mph까지 제어 할 수 있다. 스바루는 2020년에 자동 차선 변경 및 조향이 가능한 고속도로 용 반 자율 주행 기능을 도입 할 것이라고 밝혔다.

Figure 32. Subaru’s Path Towards Autonomous

Source: Company reports, Citi Research

■ Hyundai/Kia는 부분적으로 자율 주행 기술을 2020년까지 도입하고, 2030년까지 최초의 완전 자율 차량을 시장에 선보일 계획이다. 현대 기아는 기능을 향상시키기 위해 적극적으로 투자하고있는 것처럼 보일지라도, 타임 라인은 J3보다 뒤쳐져 있다.

Figure 33. Hyundai/Kia’s Path Towards Autonomous

Source: Company reports, Citi Research

Tech Players and Startups

■ Google (Alphabet): 구글은 L2, L3를 건너뛰었다. 그들은 무인 자동차 분야에서 리딩 업체이다. 포드는 구글과 유사한 접근을 취했던 첫번째 자동차 제조 회사다. 2016년 9월 30일 현재 Google 2009년에 프로젝트가 시작된 이래 210만 마일을 축적했다. 현재 4개 주에 걸쳐 공공 도로에서 58대의 차량을 시험하고 있으며, 주당 20-22k마일을 주행하고 있다. Google은 테스트 성능에 대해 대중에게 상당히 투명하게 발표하고 있다. 구글은 자동차 제조사와는 달리 자동차 제조업체와 파트너가 될 것이라는 점을 제외하고는 마켓 전략을 명확히 제시하지 않았다. 2016년 초 Google은 FCA를 통해 테스트 용 미니 밴을 선보였다.

일정에 관해서는, 지난 몇 년 동안 2020년이 자율 주행의 완성이 될 것이라는 암시가 있었지만, 최근 경영진이 공개 토론회에서 상업화가 지연 될 수 있다고 발표한 바 있다. 무인 상태로 주행하는 철학과 목표를 고려할 때 규제 방식은 Google의 접근 방식에도 중요하다. 라이딩 공유와 관련하여 2016년 8월 WSJ는 Google이 Waze 앱을 통해 제공되는 P2P 라이딩 공유 서비스를 확장하고 있다고 보도했다. Uber / Lyft와는 달리 Google 서비스는 운전자를 모집하는 것처럼 보이지 않고, Waze 사용자와 연결하여 운전자가 같은 방향으로 향하는 라이더와 연결된다. 이 서비스는 구글에 마일 당 0.54 달러를 부과하지 않을 것이다.

Figure 34. Google’s Path Towards Autonomous

Source: Company reports, Citi Research

■ Uber: 앞서 언급했듯이 Uber는 2016년 8월에 Volvo와 파트너십을 체결하여 완전한 자율 주행 자동차를 개발할 것이라고 발표했다. Uber의 자율 운전 개발은 피츠버그(Carnegie Mellon 팀과 연계)에 집중되어 있으며, 최근에는 2016년 8월에 Otto를 인수하여 확장되었다. 독점적이지 않은 Volvo 파트너십은 Uber의 자율 주행 시스템으로 ~ 100 대의 Volvo XC90 SUV를 Uber에 제공하는 것으로 보인다. 흥미롭게도, Uber는 2016년부터 피츠버그 전역의 실제 주행에서 자율 테스트 차량(시스템을 모니터링하는 드라이버가 있음)을 활용할 계획이다. Uber-equipped XC90의 공개적으로 이용 가능한 그림에서, roof-mounted하게 된 자율 주행 시스템은 차량 주위에 LiDAR와 여러 가지 다른 센서를 포함하는 것처럼 보인다. Citi는 Uber가 Tier 1 자동차 공급 업체와 협력 중이지만, 적어도 현재는 자체적으로 제어 소프트웨어를 개발하고 있다고 생각한다. Uber는 Google과 마찬가지로 자동차를 만들려 하지 않고, 오히려 자동차 제조업체와 파트너가 된다는 의견을 공개적으로 발표했다. 이것은 시스템 통합 및 차량 정비에서 자동차 제조업체의 이점을 고려할 때 우리에게 의미가 있다. 이 경쟁에서의 Uber의 장점은 데이터가 풍부하고 L4 유효성 검사 테스트를 수행하는데 이상적이며, 선도적인 Ride share 네트워크를 고려할 때 중요하다. 이 네트워크는 상업 운전자가 없는 차량의 부하율을 극대화 하는데 상당한 이점을 줄 것이다. 규제 당국이 주어진 정체 혜택에 유리하게 작용할 가능성이 있다.

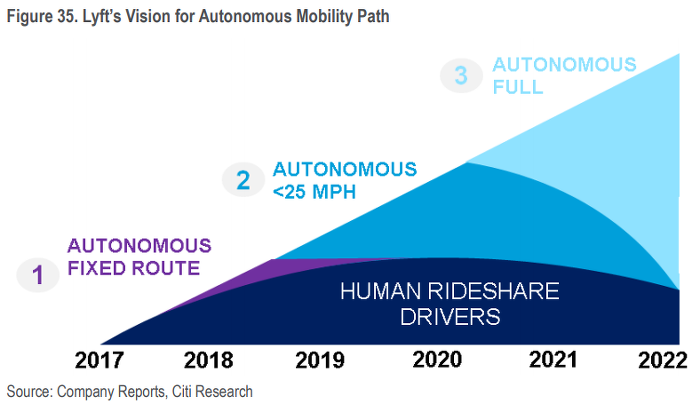

■ Lyft: 최근 미래의 모빌리티에 대한 비전을 공유했다. 5년 이내에 대부분의 차량이 자율 주행 차량이 될 것이라는 비전이다. Lyft는 2016년 1월 GM과 협력하여 온디맨드 자율 주행 차량 네트워크(GM은 Lyft의 9%를 소유하고 있음)를 런칭했다.

Figure 35. Lyft’s Vision for Autonomous Mobility Path

Source: Company Reports, Citi Research

■ nuTonomy: 2018년에 싱가포르에서 상용화 된 robotaxi 서비스(운전자가 동승한 L4)를 위한 파일럿을 시작할 예정인 MIT 스카우트이다. 2015년 10월에 NuTonomy의 자율 주행 트럭 운행 중에 사고가 있었는데, 원인을 검토 중에 있다. 이 기술은 LiDAR 센서 및 NVIDIA의 하드웨어에 의존하는 로봇 공학을 활용하는 것으로 보인다. NuTonomy의 계획은 전 세계에 서비스를 계속 확장하는 것이다.

■ Baidu: 현재 중국에서 자율 주행 차량을 테스트하고 있으며, 연말까지 미국에서 테스트를 시작할 예정이다. 016년 8월 Baidu는 캘리포니아 DMV에서 Autonomous Vehicle Testing Permit을 취득했다. Baidu는 NVIDIA GPU 기반의 NVIDIA 자체 구동 차량 플랫폼과 Baidu Cloud 플랫폼, 매핑 기술을 결합한 포괄적인 클라우드 - 투 - 플랫폼을 구축하기 위해 Nvidia와 파트너 관계를 맺었다. Baidu의 목표는 2018년까지 중국의 제한된 지역 내에서 셔틀 서비스를 도입하고, 5년 내에 자율 주행 차량을 대량 생산하는 것이다.

■ Zoox, Drive.ai, Comma.ai, FiveAI: 자율 주행 소프트웨어 부문에서 사업을 영위하는 스타트업이다. Zoox는 현재 California 주에 유효한 자율 주행 테스트 허가를 가지고 있으며, 2020 년까지 robotaxi service를 시작할 계획이다. Zoox는 올해 초 10억 달러로 가치 평가를 받았으며, 2억 달러를 조달 받았다. Comma.ai는 비전과 레이더를 활용하여 L2 자동 운전을 위한 애프터 마켓 장치를 개발 중 이었으나 최근 NHTSA로부터 서신을 받은 후 첫 제품 출시를 시작했다.

■ Lucid Motors (formerly known as Atieva): 캘리포니아에 본사를 두고 있으며, 2018년 후반에 주행거리 300마일의 고성능 프리미엄 전기차를 개발중이다.

■ Fisker Inc: 2016년 10 월 Fisker Automotive의 창업자 인 Henrik Fisker는 새로운 회사 설립을 발표했다. Fisker Inc는 프리미엄 EV를 개발하고 있다. 2017년 하반기에 선보일 예정인이 차량은 새로운 배터리 화학 및 재료로 설계되고 있다. 보도 자료에 따르면, 이 회사는 업계 최고 수준의 배터리 수명으로 400 마일 이상의 주행 거리를 제공하는 독보적 인 기술을 자랑 하고 있다. Fisker의 궁극적 인 목표는 새로운 배터리 기술을 OEM에 판매하는 것이다.

■ Faraday Future: 올해 초 캘리포니아주의 자율 테스팅 허가를 받았다.

■ LeEco: 중국의 기반의 전기차를 개발하는 기업이다. LeEco는 40만대의 EV 차량 생산을 위한 공장을 짓기 위해 18억 달러를 투자했다. 차량은 전기차이며, 자율 주행, 커넥티드, 라이드 쉐어링을 할 수 있다. LeEco는 또한 제조 / 공급망 및 R & D 분야에서 Faraday Future와 파트너 관계를 맺고 지원한다.

■ NextEV: 중국에 본사를 둔 기업이며, 최근 캘리포니아 주에서 자율 차량 시험 허가를 받았다. 아시아, 유럽 및 실리콘 밸리에 지사를 두고 있다. 언론 보도에 따르면 회사는 먼저 중국 소비자에게 차량을 판매하고, 이후 전세계로 확장 할 계획이라고 한다.

■ Delphi: Mobileye와 제휴하여 완전 자율 주행을위한 턴키 솔루션을 제공하고 있다. 싱가포르 정부 대상으로 온디맨드형 자율주행 파일럿을 개발중이다. Delphi에는 온 디맨드 플랫폼을위한 엔드 - 투 - 엔드 생태계를 제공하는 6 개의 완전 자율 차량 (안전 드라이버 포함)이 있다. Delphi의 CEO 인 Kevin Clark는 9월에 있었던 Automotive News와의 인터뷰에서 Delphi는 여러 도시와 대화 중이며 연말까지 1~2 개의 추가 파트너십을 발표 할 수 있다고 언급했다.

이스라엘 자동차 기술 분야의 스포트라이트

이스라엘은 미래의 자동차 기술 개발을 위한 주요 허브 중 하나가 되었다. 2016년 9월 Citi는 센서, 데이터, 인공 지능, 라이드 공유, 전자 장치 및 사이버 보안 분야(이스라엘의 많은 회사가 Argus, GuardKnox 및 기타 여러 업체에 참여하는 분야)의 여러 회사를 만나기 위해 이스라엘을 향했다. Mobileye는 시가 총액 100억 달러를 기록한 성공적인 2014년 상장으로 Israeli Auto/Tech를 이끌어 나가는 주요 기업이 되었다. 2013년 Google은 이스라엘 회사인 Waze Mobile이 개발하여 대중화 한 실시간 교통 매핑 앱인 Waze를 인수했다. 최근에 VW와 포드가 Tier 1 공급 업체와 마찬가지로 이스라엘 기업에 투자/인수를하는 것을 목도했다. Citi는 이 지역의 기업를 트랙킹하여 신기술을 이해하고, 자동차/기술 산업의 경쟁 구도를 이해하는 것이 중요하다고 생각한다. 아래에서는 미래의 모빌리티 추세에 관련된 소수의 민간 기업을 강조한다.

Oryx Vision: 장거리(150 미터)에 걸쳐 높은 해상도의 나노 안테나 기술을 사용한 감지 기능을 개발했다. 이 기술은 광전자로 빛 입자를 포착하는 대신, 오릭스 비전은 박막 공정에서 실리콘 어레이로 제조 된 작은 안테나를 사용하여 빛을 파동으로 받는다.

otonomo: 자동차의 데이터로 수익을 창출 할 수 있도록 클라우드 기반 서비스 및 데이터 분석 기능을 제공한다. 자동차 제조업체와 데이터(보험, 안전, 유지 보수, 주유소, 함대)를 활용할 다양한 공급 업체 사이에 자리 잡고 있다.

Autotalks: V2V 제공 업체인 Autotalks는 독립형 또는 다른 전자 제어 장치(ECU)에 통합 된 모든 케이스에 대해 완벽한 V2X 솔루션을 구현한다.

Valens: HDBaseT 기술을 이용한 첨단 차량 연결. 2010년에 Valens은 가전 제품을 위한 HDBaseT 제휴를 설립했으며, 2016년에 자동차 그룹의 파트너십이 체결되었다. GM, Daimler, Delphi, Mitsubishi Electric, Harman, LG, Samsung, Panasonic 등이있다. Valens의 기술은 트위스트 페어 케이블(50ft)을 통해 HD비디오 오디오/비디오, 데이터, USB및 전원을 동시에 스트리밍 할 수 있다.

Cortica: 2007년에 설립 된 Cortica는 우리의 두뇌가 어떻게 작동하는지 시뮬레이션함으로써 이미지를 해석한다. Cortica는 자사의 기술이 대량의 저 정확도 및 복잡한 데이터에서 구조와 관계를 포착 할 수 있다고 설명한다. 자동차에서 Cortica의 기술은 보이지 않을 수도 있는 악천후와 같은 모호한 장면에서 매우 상세한 매핑/로컬리제이션을 수행 할 수 있다.

Nexar: 운전자를 위한 사고 및 안전 관련 인 - 대시 카메라 서비스를 제공한다. 데이터를 처리하고 머신 비전을 활용하여 데이터를 수집한다. Nexar는 이미 5 백만 마일을 축적했으며, 주당 약 50만 마일을 누적 중이다.

Gett: 최근 VW에서 3억 달러를 투자한 온디맨드 모빌리티 회사이다. Gett는 특히 런던과 모스크바에서 유럽에서 강력한 지위를 유지하고 있다. 이 회사는 또한 뉴욕에 존재한다. 런던에서는 흑인 택시의 절반 이상이 Gett에서 운행한다. Gett는 앱을 통해 소비자에게 서비스를 제공하는 것 외에도 기업 고객을 보유하고 있다. 이 회사는 "막대한" 모빌리티 수익으로 두 가지 모델을 기대한다. (a) 주문형 제공 업체와 자동차 제조업체가 파트너 관계로 협력함. (2) 주문형 제공 업체가 모든 가치를 포착.

이제 자율 주행 기술 및 데이터를 살펴보자

Mobileye는 자율 주행 차량을 위한 기술을 본질적으로 3 가지로 묘사한다. : (1) 감지; (2) 현지화 / 매핑; (3) 운전 정책 또는 통제.

NVIDIA는 세 가지 유사한 필라를 설명한다. : (1) 지각; (2) 추론; (3) 운전 중

감지 / 지각

가장 많이 사용되는 네 가지 감지 방식에는 비전, 레이더, LiDAR, 초음파가 있다. ADAS 응용 프로그램은 이러한 방식 중 하나 혹은 두 가지를 사용하며, 대개의 경우 비전과 레이더를 사용한다. 오늘날 ADAS 애플리케이션은 다른 차량, 차선, 보행자, 동물 및 기타 사물에 대해 전방향 감지 기능을 필요로 힌다. 자동화 수준을 높이려면 감지 영역(대부분 360도)이 더 커야하며, 모든 것을 효과적으로 감지하고 경로 출력을 설정해야 한다. 예를 들어, 자율 주행 차량은 차선 경계, 모든 경로 및 상황을 이해해야 한다.

강력한 감지 기능을 구현하려면 L3 이상에서는 여러 센서 방식을 활용하는 뛰어난 소프트웨어 기능이 필요할 것이다. 나중에 Citi는 센서의 기본 사항에 대해 논의하지만, 요약하면 비전은 정면의 화면과 경로를 연결하는 장점이 있지만, 레이더는 모든 날씨 및 조명 조건에서 물체를 감지 할 수 있다고 생각한다.

LiDAR는 중복 감지에서도 중요한 역할을 할 수 있으며, 레이더와 달리 경로 계획을 보조할 수도 있다. Mobileye-Delphi와의 파트너십은 주로 비전과 레이더에 의존하지만 이중화를 위해 LiDAR도 사용한다. 그 사이에 Mobileye-BMW-Intel 파트너십은 8대의 카메라, 4대의 레이다, 6대의 초음파 감지기를 적용했다.

포드와 구글은 카메라와 레이더가 있었지만, LiDAR를 주 센서로 더 많이 의존하는 Level-4 / 5 차량을 전시했다. 업계가 4/5 수준의 표준 센서 제품군에 수렴하는지 또는 다른 경로를 선택할지 여부는 흥미로울 것이다. 그럼에도 불구하고 적어도 두 개 또는 세 개의 핵심 센서가 그러한 자동차에 존재할 것으로 예상된다.

또한 차량 대 차량 통신은 차량 내 교차로에 진입하는 차량을 예측하는 것과 같은 상황에서 온보드 센서의 수신 범위 밖에있는 상황에서 또 다른 감지 단계를 추가 할 수 있다. 차량 대 차량이 1세대 Level-4 / 5 차량에 잘 적용되지 않을 수도 있지만, 후속 세대에서는 차량을 더 많이 볼 것으로 예상된다.

물론 센서 자체는 작은 부분 뿐이다. 소프트웨어를 개발 한 후 소프트웨어를 완벽하게 만드는 것이 가장 큰 문제다. 이것은 컴퓨터 비전, 심층 학습 및 기타 이미지 처리 기술이 적용되는 부분이다. 소프트웨어는 전문성과 시스템 교육 및 코너 사례 발견을 위한 대용량 데이터를 필요로 한다. 소프트웨어 중 일부는 객체 탐지를 위해 이미지에 주석을 달기도 하지만, 구동 가능한 경로, 객체 감지 및 여유 공간을 해결하기 위해 신경망을 훈련하는 것도 있다.

Deep Neural Networks – AI가 모든 것을 할 수 있을까?

센서는 단순히 데이터 수집을 위한 입력 피드 일뿐이다. 데이터는 궁극적으로 차량 제어 위해 분석되어야 한다. 업계의 논쟁 중 하나는 분석 단계에서 오는 경향이 있다.

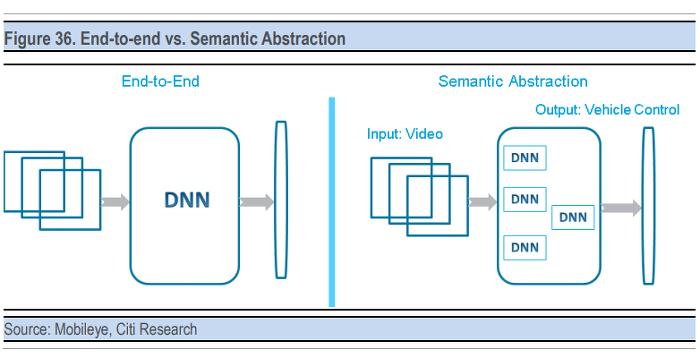

최근 몇 년 동안 신경 네트워크(DNN)가 급속히 발전함에 따라 컴퓨팅 파워가 강화되고, 교육 이미지(ImageNet)가 제공됨에 따라 충분한 규모를 달성했다. DNN 사용을 고려하는 두 가지 방법은 다음과 같다.

(1) 엔드 투 엔드 솔루션;

(2) 의미론적 추상화.

End-to-End

End-to-End는 특정 도메인 전문 지식이나, 이미지 주석이 없는 모든 유형의 기능 및 알고리즘을 수행하는 방대한 심층 신경 네트워크다. 이 모델에서 "문제"는 시스템이 "문제"를 고유한 구성 요소로 분해하지 않고 해결할 수 있는 거대한 데이터 패킷으로 간주된다.

자동차 환경에서 이 접근법의 잠재적 인 문제점 중 하나는end-to-end에서 잘못된 탐지를 진단하는 것이 더 어렵다는 것이다. 즉, 이번에는 사고를 일으키지 않았지만 다음 번에 발생할 수있는 희귀한 케이스(정상 작동 파라미터를 벗어나는 상황)를 찾아 문서화하는 것이 더 어려울 수 있다.

2016년 9월에 DOT / NHTSA 규정 가이드 라인은 자동차 회사가 본질적으로 자율 주행 시스템의 작동을 충분히 고려하도록 권장했으므로 문제가 발생하면 진단, 이해 및 수정하기가 더 쉬워졌다. 또한, NHTSA의 2016년 10월 서한은 특정 상황에서 자동화 기능 및 제한 사항에 대한 테스트 및 분석에 대한 자세한 설명을 요청한 것으로 보인다.

즉, 다양한 형태의 end-to-end가 여전히 물체 감지, 안면 인식 및 차량 행동과 같은 다양한 모듈을 훈련하는 데 사용될 수 있다. 또한 교육 데이터 및 유효성 검사 통계가 늘어남에 따라 종단 간 접근법이 향상 될 것이므로 일부 업계 참가자는이 방법을 추구 할 것으로 기대한다. 다른 인증 방법보다 긴 인증이 필요한지 여부를 확인하는 것이 흥미로울 것이다.

Semantic Abstraction

Semantic Abstraction에서, 비디오 입력은 많은 개별 DNN 및 컴퓨터 비전 교육에 의해 분석되며, 각각 특정 작업, 즉 물체 탐지, 차량 탐지, 보행자 탐지, 운전 가능 경로, 경로 구분 기호 및 기타 많은 것들이 있다. 그런 다음 작업이 운전 정책을 위해 다른 DNN에 공급 된 다음 궁극적으로 차량 제어 조치로 이어진다. Semantic Abstraction와end-to-end의 가장 큰 차이점은, 이 Semantic Abstraction 모델에서 "문제"가 개별 구성 요소로 분류되어 각 모듈이 동일한 입력 피드를 기반으로 특정 분석 집합을 수행한다는 점이다. 이를 위해서는 각 모듈을 해결할 수있는 많은 학습 네트워크가 필요하다. 이 방법은 코너 케이스가 그 시점에서 반드시 사고를 일으키지 않았더라도 코너 케이스를 식별 할 수 있다는 이점이 있다.

Figure 36. End-to-end vs. Semantic Abstraction

Source: Mobileye, Citi Research

Localization/Mapping

사람은 잘 아는 길에서 편하게 운전하는 경향이 있지만, 자율 주행 시스템에서는 운전할 필요가 없기 때문에 맵핑은 매우 흥미로운 분야다. 자율주행의 맵핑은 정확한 현지화 또는 이원화 된 레이어로 생각할 수 있다. 기존의 내비게이션 (GPS)지도는 차량을 10m 범위까지 국한시킬 수 있으며, 이는 자율 주행 차량에 충분하지 않는다.

상세한 HD지도 및 3D지도는 센티미터 눈금으로 매핑 할 수 있다. HD지도는 일반적으로 LiDAR와 같은 수많은 센서를 탑재 한 전용 차량으로 제작된다. HD 로드맵을 작성하는 회사는 Google, Tom Tom 등이 있다. HD지도는 자율 주행의 핵심 구성 요소이며, 특히 도심외 지역에서 중심적인 역할을 한다. 그러나 HD지도의 주요 문제점은 자주 업데이트되지 않는 것과 관련이 있다. 이는 자주 지도가 자주 업데이트되는 지리적 제한 구역 밖에서의 자율 주행의 주요 문제다.

따라서 세 번째 접근법은 기존의 온보드 센서(이미 ADAS를 수행하는 카메라)를 활용하여 거의 실시간으로 희소 한 3D 및 고밀도 1차원 지도를 만드는 crowd source 지도다. 따라서 도로에 있는 수백만 대의 자동차가 정보를 수집 할 수있는 경로를 포함하여, 해당 네트워크의 자율 차량을 위한 실시간 매핑을 제공 할 수 있는 네트워크에 공급된다.

수집 된 데이터 세트는 일반적인 위험 거리, 교통 흐름, 예측 경로 및 환경 정보와 같은 기능을 지원하는 효과적인 고 해상도 지도를 만들기 위해 일반적인 맵(또는 HD 맵) 위에 놓안다. Citi는 이러한 crowd sourcing 기능이 자율 주행인 차량이 넓은 지역의 라이브지도에 접근 할 수있게 하는데 중요하다고 생각한다.

감지와 마찬가지로, Citi는 다음과 같은 이유로 비전이 crowd source 매핑에서 중요한 역할을 할 것으로 기대한다.

(a) 카메라는 ADAS 차량에서 크라우드 소싱에 이상적이다.

(b) 카메라는 차선을 포함하여 레이더보다 더 많은 데이터를 수집 할 수 있으며, 물체를 식별하는 데 필요한 유효성 검사 데이터를 필요로 하지 않는다.

Mobileye REM은 모든 자동차 제조사 고객이 이용할 수있는 crowd source 매핑의 대표적인 예다. 도요타는 카메라 기반의 유사한 crowd source지도를 자체 제작에 두고 있다.

운전 정책 및 통제 (Behavior of the Car)

이 주제는 아마도 경쟁에서 가장 도전적 일 것이다. 예상되지 않는 복잡한 도로에서 운전을 가르치는 것으로 생각할 수 있다. 또한 다른 지역의 자동차들을 각기 다른 운전 행태로 채택하는 것도 중요하다. 예를 들어, 차선 병합, 교차로, 도로 왕복 운동, 차선 변경, 차선 이탈, 규칙 위반 단속 등의 규칙을 위반하고 규칙을 위반하는 규칙을 만드는 것을 포함한다. 이 문제에 대한 업계의 접근법은 시뮬레이션된 강화 학습을 통해 소프트웨어를 훈련하는 것으로, 시뮬레이션된 현장에서 적절한 행동을 찾는데 효과적으로 보상을 받았다.

시뮬레이터는 전형적으로 환경 모델(자동차 주변의 것)을 학습시키면, 강화 학습 도구는 호스트 차량이 복잡한 장면의 맥락에서 올바르게 작동하도록 훈련시킨다. 환경 모델은 시뮬레이터에서 인위적으로 생성되거나 실제 데이터를 통해 생성 될 수 있다. 실제 맵핑 데이터에서 실제 도로 시나리오를 이해하거나 데이터를 운전하여 전체 장면을 더 잘 포착 할 수 있다. 매핑 문제와 마찬가지로 여러 지역 / 자동차 제조업체의 실제 데이터가 풍부해짐에 따라 시뮬레이터 교육에 도움이 될 수 있으므로 드라이버 정책 경쟁에서 이기는 것이 부분적으로 데이터 가용성에 달려 있다고 생각된다.

이는 운전자 모니터가 장착 된 L4 테스트 차량의 경우 특히 중요해 질 수 있다. 이러한 차량에는 교육 된 정책을 테스트하고 향후 시뮬레이션(예 : 4 방향 정지 신호 교차점)을 위해 더 많은 데이터를 수집하기 위한 전체 센서 세트가 포함되어 있기 때문이다. 따라서 더 많은 데이터를 얻을 수있는 공급 업체(예 : 자동차 제조업체가 차량 테스트를 공유하고 서로 데이터를 매핑하는 데 동의하도록 함)는 이 개발에서 더욱 유리하게 될 수 있다.

자동차 제조업체의 경우 의사 결정 트리는 자체 정책 개발 여부, 공급 업체에 대한 아웃소싱 여부, 데이터 및 학습 내용을 다른 자동차 업체와 공유할지 여부에 관한 것이다. 또한 운전 정책이 결국 crowd sourced 매핑 개념과 비슷한 것으로 변모하는지 여부를 확인하는 것도 흥미로울 것이다. 즉, 도로에있는 수백만 대의 자동차가 장면에서 행동적 복제 단서를 집어 냄으로써 운전 행동을 배울 수 있다.(즉, 차량을 맞춤식으로 조정하는 것, 지역별 운전 스타일에 따라 달라질 수 있음).

운전 정책은 자율 주행의 원동력 일뿐만 아니라 소비자가 기계보다 인간과 비슷한 행동을 할 수있는 특정 주행 스타일이나 차량을 선호 할 수 있으므로(특히 어딘가에서 늦게 운행 할 때) 이동 서비스 회사 간의 잠재적 차별화 요소이기도 한다. 이론적으로 시간이 지남에 따라 시뮬레이션과 실제 행동 데이터가 혼합 된 지역 또는 특정 도시 / 도로의 마이크로 수준에서 고유 한 드라이버 정책 규칙을 만들 수 있다.

자동차 제조업체의 옵션 : 공급 업체 또는 자체 개발? 데이터 공유를 위한 파트너십?

내부적으로 공급 업체 대 자체 개발의 결정은 자동차 제조 업체들이 점진적으로 추진하고 있는 것인데, 이는 특히 Autonomous Technology가 L4 자동차의 중심이 되는 데 있어서 그렇다. 감지 및 매핑에 관해서는 자동차 회사가 이미 아웃소싱하는 것을 기대한다. 이러한 기술 수준은 L4와 마찬가지로 ADAS 및 L1~L3과 관련이 있다.

그러나 운전자 정책은 일부 자동차 제조업체가 보다 큰 내부 통제를 원하고있는 것으로 보인다. 표면적으로 이것은 자율 주행 자동차의 차별화 포인트가 운전 스타일 일 수 있기 때문에 의미가 있다. 물론 자동차 제조업체는 공급 업체와 협력하여 운전 정책의 일부를 외주 제작하고 다른 업체는 내부적으로 개발할 수 있다. 그럼에도 불구하고 M&A(GM-Cruise, Ford-SAIPS), 협업(BMW-Mobileye-Intel, Volvo-Autoliv) 또는 기타 내부 투자를 통해 내부 역량을 적어도 강화하는 조치를 취하는 특정 자동차 회사는 분명히 조치를 취하고 있다.

9월에 열린 Citi의 Global Technology 컨퍼런스에서 Mobileye는 두 가지 버킷으로 상황을 묘사했다.

첫 번째는 회사 별 L4, L5 프로그램을 선호하는 대형 자동차 제조업체다. 이 자동차 제조 회사는 세 가지 필라(센싱, 매핑, 정책) 모두를 위한 완전한 파트너십(BMW-Mobileye)을 제공하거나 하나 또는 두 개의 기둥을위한 구성 요소를 체택한다.

다른 버킷에는 Mobileye-Delphi가 제공하는 것과 같은 턴키 솔루션을 선호하는 중간 크기 자동차 제조업체가 포함되어 있다. 서로 다른 접근 방식을 사용하더라도 센서 및 매핑 데이터의 표준화 가능성이 있다.

자동차 제조업체 간의 검증 및 테스트 데이터 공유는 향후 모니터링을위한 흥미로운 가능성있는 경로다. 일부 자동차 제조업체는 경쟁에서 더 앞서 나갈 수 있도록 이러한 데이터를 공유 할 수 있다.

예를 들어, 경쟁이 심한 경쟁 업체가없는 자동차 제조업체는 이러한 데이터 공유를 고려할 수 있다. 동맹의 가능한 이점은 다음과 같다. (1) 데이터를 공유하는 자동차 제조업체는 귀중한 자원을 확보하고 경쟁에서의 지위를 가속화 할 수 있다. (2) 공통적 인 운전자 정책 언어를 갖는 자율 주행 차는 다양한 접근법을 갖는 것보다 나을 수있다.

Introduce : 미국 Autonomous Data의 경쟁

Citigroup Global Markets Inc는 Tesla Motors Inc의 SolarCity Corp 인수 발표와 관련하여 SolarCity Corp의 고문으로 활동했다. 따라서 Citi는 본 보고서에서 회사에 대한 어떠한 견해, 의견 또는 권고도 제시하지 않는다.

자율 주행의 세 가지 기둥을 살펴보고 무인차 경쟁에서 규제 요소를 고려하는 것이 중요한 질문을 제기한다. 어떤 자동차 / 모빌리티 제공 업체가 앞이나 뒤에 있는지 측정하는 방법은 무엇인가? 그러나 계량을 시도 할 수 있는 한 가지 영역은 데이터를 완벽하게 감지하고 크라우드 소싱 된 지도를 작성하며, '차량 학습'을 수행하는 데 매우 중요한 데이터다.

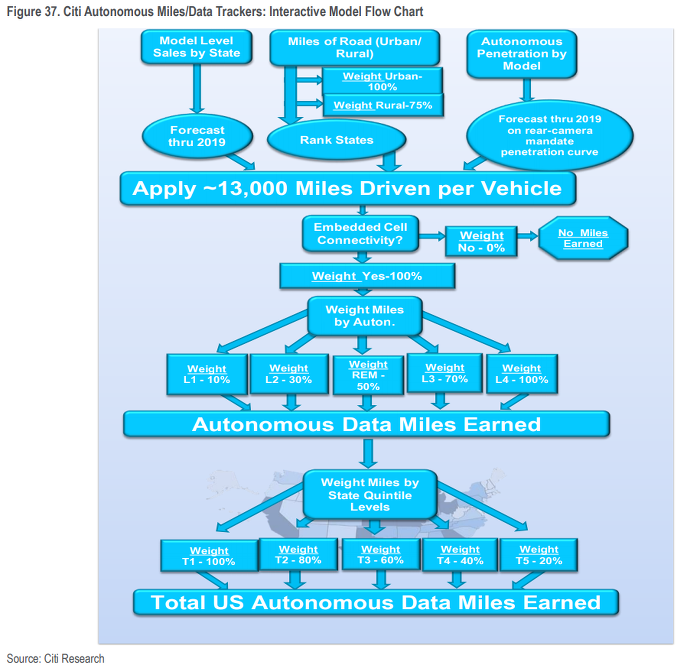

따라서 Citi는 일부 자동차 제조업체를 대상으로 미국의 자율 주행 데이터를 계산하는 모델을 도입했다. 이 모델은 특정 시점에서 통찰력을 제공하기 위한 것이며 향후 제품 및 기타 관련 사항을 반영하도록 업데이트 될 예정이다.

Methodology

이 모델은 매우 엄격하므로 아래에 요약 방법론의 흐름도를 제공했다. 간단한 요약으로 계산 된 점수는 누적 기준으로 2019년에 집계된다. 평가 된 각 자동차 제조업체에 대해 모델에 고려된다.

(1) 현재의 ADAS 기능 배치, 차기 ADAS 및 자율적 인 제품 계획 및 차량 모델에 의한 보급률;

(2) 내장 된 양방향 3G + 셀룰러 기술로 제공되는 현재 차량;

(3) 각 자동차 제조업체에 대한 주 수준에서의 모델 / 모델 별 미국 차량 판매 (당사 분석을위한 주요 차별화 요소, 우리의 관점에서);

(4) 여행 한 평균 개인 마일 대 여행 한 평균 근무 마일;

(5) 주정부 도로의 농촌 및 도시 마일.

이 입력들 각각은 자동차 제조업체의 적립 마일을 결정하기 위해 가중치를 받는다. 이러한 요인을 고려한 후에 평가 된 각 자동차 제조업체에 2개의 점수가 지정된다.

■ 첫 번째는 Level-4 마일 점수다. 센서 패키지를 운반하는 차량의 누적 마일은 운전자가 없는 환경에서도 사용된다. 결국 필수 인증 취득에 필요한 유효 마일 수다. 따라서 도로에서 L4 차량을 제공하는 자동차 회사 인 경우 운전자가 필요없는 것으로 추정되는 동일한 차량 구성에 대한 유효성 확인 데이터를 가지고 마일을 적립 할 수 있다. 여기서 도전 과제 중 하나는 테스트(즉, 소프트웨어 개발을위한 자율 장착 차량)와 검증(시스템 설계 입증) 간의 경계가 분명하지 않다는 것이다. 따라서 일부 가정 / 규칙이 모델에 적용된다. 시간이 지남에 따라 Citi는 그것이 더 명확해지기를 기대한다.

■ 두 번째 점수는 L1-3 및 매핑 기능을 고려한다. L2-3에서 얻은 학습 결과와 맵핑이 더 나은 L4 시스템을 만들 수 있다고 생각한다. L4 마일 등급의 지표라고 생각해보라. 두 자동차 회사가 L4 마일을 100만 마일 기록하면 L1~3 점수가 더 높은 자동차 회사가 아마도 그 사람들에 대한 학습을 더 잘 활용할 수있을 것이다.

회사는 컴퓨터 또는 지리 펜스 테스트 센터에서 시뮬레이션 된 마일에 대한 크레딧을 제공하지 않는다. Citi는 그러한 데이터를 수집하기에 충분한 정보가 없기 때문에 이 작업을 수행한다. 이 모델은 적어도 현재는 맵핑 및 정책 표면을 위한 데이터를 수집 할 수 있는 대시 캠(dash-cams)과 같은 애프터 마켓(aftermarket) 장치에 대해서도 인정하지 않는다. 즉, 우리 모델은 그러한 데이터가 가능해지면 방법론을 조정할 수 있다는 점에서 유동적이다.

Figure 37. Citi Autonomous Miles/Data Trackers: Interactive Model Flow Chart

Source: Citi Research

cITI의 과거 Car of the Future 보고서를 읽은 독자는 무인 자동차에 대한 논제가 향후 10년 동안 확장을 주도하는 4개 주(캘리포니아, 플로리다, 뉴욕 및 일리노이 주)를 고려하고 있음을 알고 있다. 우리 모델의 장점 중 하나는 주 및 전국 수준에서 자동차 제조업체 점수를 분석 할 수 있다는 것이다. 그러므로 캘리포니아에서 많은 마일을 모으고 있다면, 그 국가에 대한 점수를 얻는 데 도움이 될 것이다. 당분간 우리는 데이터 수집 단계의 초기 단계이기 때문에 국가 차원의 데이터를 제공하고 있다. L4 마일 점수의 측면에서 상위 4개 회사는 GM, Google, Ford, Uber다. GM의 전망은 공개 논평과 GM이 Lyft 네트워크에 자율주행 볼트 EV를 내년에 선보일 것이라고 Lyft의 전망에서 가정 한 내용을 토대로 한다. 축적 된 마일의 불규칙성과 불균등 한 특성으로 인해 승용차 네트워크를 통해 검증하는 것이 가능한 이점이 있다고 생각한다.

Ford와 Uber는 보다 발전된 개발을 위해 더 큰 차량(즉, 100대)을 준비하고 있는 반면 Google은 고급 테스트 단계에 있다. 다시 말하면, 유효성 검사와 테스트 사이의 정확한 경계는 이 시점에서 완전히 명확하지 않다. GM은 또한 회사의 공격적인 ADAs 배치, 내년 슈퍼 크루즈의 출시 및 내년 REM crowd sourced 매핑 출시가 예상되어, L1-3 스코어에서 잘 평가된다. GM의 규모와 결합하면 2019년까지 많은 양의 데이터를 축적 할 수있는 가능성을 제시한다.

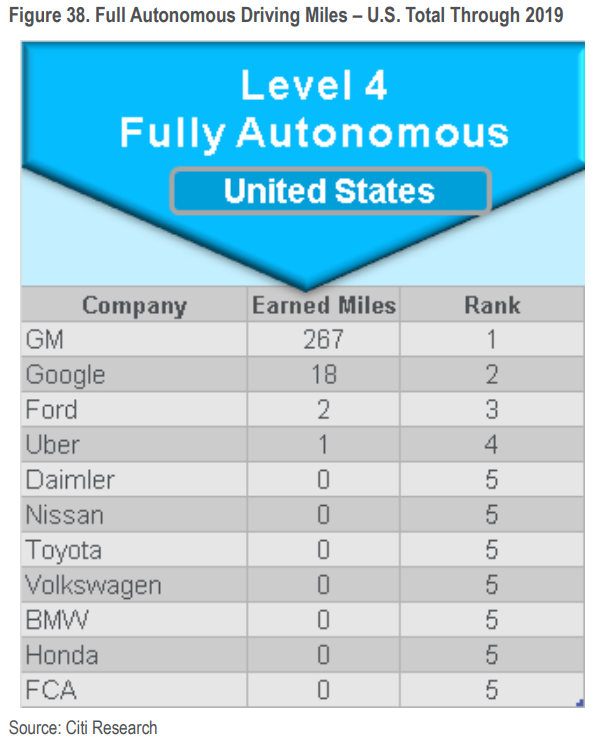

Figure 38. Full Autonomous Driving Miles – U.S. Total Through 2019

Source: Citi Research

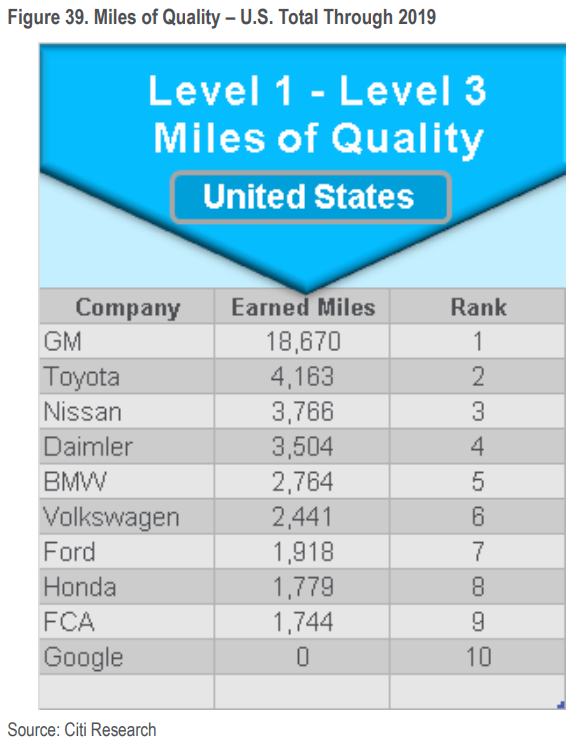

Figure 39. Miles of Quality – U.S. Total Through 2019

Source: Citi Research

Detailed Methodology

가중치를 사용하지 않으면, 채택 곡선, 제품 로드맵 및 주 집중 보다는 자동차 제조업체 규모에 의해 크게 왜곡되기 때문에 자동차 제조업체의 경쟁력을 정확하게 평가할 수 없다. 따라서 우리는 특정 상수를 기반으로 가중치 시스템을 개발했다.

Drivable Miles:

■ 평균적인 개인 / 차량이 연간 ~ 13,000 마일을 달리고 있다고 가정한다. Citi는 일년에 이 마일을 업무적인 것과 사적인 것의 두 범주로 나눈다. 왜냐하면 모든 마일이 같은 것은 아니기 때문입니다.

■ Citi는 작업 마일을 20%로 평가한다. Alphabet이 위성 이미지(5yrs 당 ~ 1)를 업데이트하는 것과 비슷한 규모를 사용한다. 작업 마일은 우리 모델의 연간 총 마일의 ~ 60%다.

■ 개인 마일의 가중치는 65%입니다. 이는 개인 마일의 큰 비율을 차지하지만 반복적인 개인 운전 경로로 인한 중복을 제거하는 데 도움이 된다. Citi의 모델에서 개인 마일은 연간 마일의 ~ 40%다.

State Roadway Weightings:

■ 운전할 수있는 도로가 가장 많은 주에서는 신용 등급이 가장 높아야 한다. Citi는 도시의 마일이 시골의 마일을 초과하는 가중치를 가져야 한다고 생각한다. Citi는 도시 도로 마일의 가중치를 100%로 하고 농촌을 75%로 산정했다.

■ 조정 된 결과를 국가 별 가중치 도로에 결합한다

■ 다음으로 5 분위수로 국가의 순위를 매긴다.

– Top Quintile weight = 100%

– Quintile 2 weight = 80%

– Quintile 3 weight = 60%

– Quintile 4 weight = 40%

– Bottom Quintile weight = 20%

Connectivity Weighting

■ 자동차 제조업체가 자율 주행 기술의 데이터를 기록하고 액세스 할 수 있도록 하기 위해 차량에 양방향 3G + 셀룰러 기술이 내장되어 있는지 여부를 측정한다. 차량에 이 연결 요소가ㅍ있는 경우 100% 또는 0%의 이진 가중치를 받는다. Citi는 2018년까지 모든 자동차 제조업체가 이러한 유형의 연결성을 갖게 될 것으로 가정한다.

ADAS Weighting

■ ADAS 기능은 각 기능을 적용 할 수 있는 자율 주행 레벨에 따라 가중치가 적용된다. Citi는 5 단계로 나눈다 :

– Level 1 – 10%

– Level 2 – 30%

– Level REM (Mobileye crowdsourced mapping) – 50%

– Level 3 – 70%

– Level 4 – 100%

Model Building Blocks

이 모델에는 주 수준에서 판매 예측을 시작으로 상향식 분석을 완료하기 위한 최선의 시도가 통합되어 있다. Citi는 다음과 같은 가정을 한다 :

■ 미국의 모든 차량에는 2018년까지 휴대 전화(3G +) 연결이 내장되어 있다고 가정한다.

■ 차량의 연결성을 제공하는 경우(선택 사항 인 경우), 차량의 전체 라인업을 통해 전체 차량에 대한 완전한 신용을 얻을 수 있다고 가정한다.

■ 2022년까지 미국에서 100% ADAS 보급률로 상승 할 것으로 가정한다. 모델 연도(2015/2016)에서 모델(수입 및 수출)별로 차선 이탈 경고(LDW) 보급률로 시작하여 후방 카메라 규제 명령의 보급에 비례하여 종단 가격을 증가 시킨다.

■ Citi는 완전 자율 주행 경쟁에서 각 자동차 제조업체마다 다른 경로 진행을 가정한다.

■ Citi는 정의되지 않거나 모호한 자율 주행 계획을 가진 자동차 제조업체가 고급 모델에 고급 기능을 먼저 배치하고, 점차 대중 시장 모델을 따르는 것으로 가정한다.

■ 판매 증가율은 생산 증가율과 동일한 비율로 발생한다고 가정한다.

■ Citi는 신규 차량 진입 업체가 1년 동안 생산 견적에 상응하는 수준으로 판매한다고 가정한다.

Pillar #2: 공급 / 수요 역량 측정

위에서 언급했듯이, 무인 주행 네트워크의 견고성은 네트워크의 부하 인자 또는 마일 당 인플리케이션 수에 따라 달라진다. 규제 당국자들에게 더 높은 장래 부하율을 가진 네트워크에 대한 선호는 혼잡과 공해를 줄여야 할 필요성에서 기인 할 수있다. 물론 네트워크 자체는 더 낮은 가격을 가지고 있으며 따라서 가격의 높낮음에 따라서 경쟁 우위를 확보할 수 있다. 승차 공유 네트워크의 또 다른 이점은 비 수익 창출 차량보다 L4 차량(운전자 모니터 포함)을 더 빠르고 경제적으로 검증 할 수 있다는 것이다.

Uber / Lyft / Gett와 같은 라이드 공유 회사는 주요 도시에서 이미 고객 네트워크와 관련 전략 데이터를 구축 한 고유한 이점을 가지고 있다. 물론 이러한 회사들이 자율 주행 경주(위에서 말한 사항)에 뒤쳐지면 기존 네트워크의 가치가 위험에 처할 것이다. 이는 Uber와 Lyft가 모두 자율 주행 시스템에 노력에 종사하고 있는 이유를 설명한다. 또한 GM이 왜 파트너십을 맺고, Lyft에 투자했는지, GM이 Maven 자동차 사업을 시작한 이유, VW가 Gett와 제휴 / 투자 한 이유, Toyota와 Volvo가 Uber와 파트너 관계를 맺은 이유에 대해 설명한다.

Google과 Apple이 이 분야에서 향후 역할을 고려할 수 있다고 추측 할 수 있다. 적어도 Google은 적극적으로 자율 주행 기능을 적극적으로 추구하고 있다. Uber는 현재 이 필라의 명확한 리더다. 또한 Uber가 전통적인 자동차 제조사와 제휴 한 소규모 경쟁사(Lyft & Gett)와는 달리 자체적인 자동차 기술을 개발하기 위해 투자하고 얻는 것이 가장 눈에 띄는 점이다. 그러나 Uber조차도 무인 차량과 필요한 서비스 / 텔레매틱스 지원을 제공하는 자동차 제조사에 어느 정도 의존하게 될 것이다. 예를 들어, 업계 관계자는 L4 차량에 센서를 장착하는 것이 생산 차량에서는 어려울 것으로 보이므로 자동차 제조업체 통합을 최종 제품에 필수적이라고 제안한다.

Citi가 알지 못하는 것은 자동차 제조업체들이 자발적으로 Uber와 함께 파트너십을 맺는 것이다. 만약 그 대답이 그다지 기꺼이하지 않는다면,

자체적으로 기술을 개발하겠다는 Uber의 결정은 장래에 자동차 제조업체와의 유리한 소싱 계약을 협상 할 때 유리한 위치에 설 수 있다는 점에서 전략적 가치가 있다. 이러한 노력이 없었다면 Uber는 자율 주행 기술을 개발하는 자동차 회사와 기술을 보유한 기술 대기업(Google, Apple)이 직접 자신의 차량을 만들 수 있는 날을 맞이할 수밖에 없다.

즉, 무인차 인증을 받는 것은, 특히 에코 시스템이 확립된 기술 회사들을 위한 네트워크를 더욱 수월하게 구축할 수 있도록 하는 것이다. 그래서 Uber의 경우, 자율주행 경쟁에서 리딩업체로 서는 것이 중요하다. 이는 수익성이 높은 시장의 점유율을 상당 부분을 유지할 수 있는 티켓이 될 수 있기 때문에 중요하다.Uber의 미국 경쟁 업체의 경우 재정적 제약으로 인해 선택의 여지가 적어, 자동차 제조업체와 협력하는 것이 타당하다.

이제 문제는 다음과 같다.

(a) 자율 주행 기술 관점에서 Uber와 자동차 회사 및 Google과의 상대 거리가 어느 정도인가?

(b) 도요타, 볼보와의 Uber의 협력 관계는 어느 정도 될 수 있는가?

(c) Uber가 자발적으로 적극적으로 조치를 취함에 따라 다른 자동차 회사는 Uber와 보다 독점적으로 협력하기로 결정하는가?

Uber의 피츠버그 자동차(Uber의 자체 구동 기술 장착)가 내년에 몇 가지 단서를 제공 할 수 있지만 확실하지 않다.

그럼에도 불구하고, 자동차 제조업체의 경우 타기가 많은 회사와의 파트너십은 긍정적 인 것으로 간주한다. 이는 지리적으로 울창한 도시 환경에서 성공적인 미래의 무인 네트워크를 운영하는데 중요한 기둥을 주입하기 때문이다. GM은 Lyft와의 관계에서 가장 앞서있는 것으로 보인다. 이것은 Express Drive 플랫폼 및 미래의 L4 차량(Bolt EV 차량 일 가능성이 있음)을 필요로 한다. 폭스바겐은 또한 헌신적인 것처럼 보이며, Gett와 관계를 형성했다. 물론 Volvo와 Toyota는 Uber와 다른 측면에서 일치하는 것처럼 보인다.

Figure 40. Automaker Rideshare vs. Carshare Landscape

자동차 제조사 | Rideshare Partner | 차량공유 파트너 社 | 기타 주행 벤쳐 | Details |

Ford | n/a | n/a | Chariot, GoBike bike sharing | GoDrive는 FSM 내 런던의 소형차 공유 프로그램임. |

GM | Lyft / Uber pilot | Maven | n/a | GM은 Uber와 제휴를 통해 프란시스코에서 운전자에게 차량 대여를 제공하는 90일간의 시범 프로그램을 진행함. |

Toyota | Uber | Dash - pilot, Getaround - pilot | n/a | 도요타는 City CarShare와 자동차를 시범 적으로 운행하는 Dash를 보유하고 있으며, 2017년에 캘리포니아 주 샌프란시스코에서 Getaround를 실시한 바 있다. |

Volkswagen | Gett | n/a | n/a | 폭스바겐은 2016년 3월에 reenwheels(WV 지분 60%)로 이전된 Quicar 자동차 공유 프로그램을 진행 한 바 있다. |

BMW | Scoop | DriveNow | n/a | DriveNow는 유로에서 시행되었으며, 향후 주차 때문에 중단되었다. |

Mercedes Benz | n/a | Car2Go | Via On-Demand Shuttle - pilot | 2014년에 Ridescout 인수 |

Volvo | Uber | n/a | n/a | |

Source: Company reports, Citi Research

자동차 공유에 대해?

자동차 공유는 자동차 제조업체가 소비자와 직접 연결하여 네트워크를 형성 할 수있는 콘센트가 될 수도 있다. 여기에는 Zipcar(Avis), Car2Go (Daimler), DriveNow(BMW), Maven(GM) 및 물론 렌트카 회사와 같은 서비스가 포함된다. 그러한 네트워크를 갖춤으로써 회사는 무인차 경쟁을 위한 기반을 마련 할 수 있다. GM의 Maven은 샌프란시스코에서 Uber 운전자가 GM 차량을 이용할 수 있도록 하기 위해 Uber와 90일 파일럿을 최근 발표했다. 이 서비스는 일주일에 $179(세금과 수수료를 더한 금액)의 임대 계약을 제공하며, 여기에는 보험을 포함하며 개인 사용을 위해 차량을 이용하기 위한 추가 비용이 들지 않는다.

최근에 Toyota는 샌프란시스코에서 Getaround에 전략적 투자를 통해 자동차 공유 서비스를 시작했다. 이 서비스에서 Toyota 차량 소유주는 Getaround 자동차 공유 플랫폼을 통해 얻은 수입을 통해 월별 임대료를 직접 지불 할 수 있다. 위에서 언급한 전통적인 라이드 셰어 네트워크 (Uber, Lyft, Gett, Ola, Didi)와 자동차 공유 서비스 외에도 BlaBlaCar 및 최근 Waze와 같은 카풀 서비스가 이 혼합형 서비스에 포함되었다.

Pillar #3: Gauging Fleet Service & Hardware

Citi는 이것을 세 개의 단순한 버킷으로 생각한다.

첫째, 세계적인 규모와 대형 딜러 네트워크를 갖춘 자동차 회사는 이점이 있어야 한다. 견고한 딜러 네트워크는 무인 차량의 점검, 주차 및 점검에 중요하다. 항공기와 마찬가지로 Citi는 무인 차량의 경우, 차량 소유주가 일상적으로 실시해야 하는 정기 점검이 필요할 것으로 생각한다. 렌트카 회사도 여기서 역할을 할 수 있다.

둘째, 텔레매틱스 서비스 또한 중요하다. Robotaxi 라이더는 질문 / 우려가 있을 경우 인간 보조원을 이용할 필요가 있다. 인간 감시 장치는 라이더 들간의 순조로운 전환을 보장하기 위해 필요하다.(이전의 라이더가 실제로 차량을 떠나야하는지 확인해야 함) 따라서 텔레매틱스 및 연결 지원 서비스가 설정된 자동차 제조업체는 여기에서도 이점을 얻을 수 있다.

셋째, 강력한 전기 자동차 성능을 갖춘 자동차 제조업체들에게도 이점이 있어야 한다.

전기 자동차는 자율 차량에 적합하다. 2020-2025 년까지 EV 기술 내에서 경쟁 우위가 거의 없을 것으로 예상되지만, 이는 필연적 인 결론이 아니다. 더 많은 범위를 축소하거나 수익 마일 당 비용을 낮출 수있는 우수한 기술을 보유한 자동차 제조업체는 여기에서 우위를 점할 수 있다.

2030: 누가 경쟁에서 앞서고 있는지?

자동차 제조업체들 사이에서 모빌리티 경쟁에서 리더와 후발 업체를 불러 모으는 것은 아직 이르지만, 다음과 같은 회사/컨소시엄을 선호하는 경향이 있다 :

■ 적극적으로 파트너를 통한 자율 주행 추구;

■ crowd sourced 매핑을 비롯하여 데이터가 풍부하며, 전략적으로 라이드 셰어 업체와 제휴한다.;

■ 강력한 연결성 / 텔레매틱스 존재감을 가지며 앱을 통해 소비자와 직접 연결된다.;

■ EV에서 리더십을 발휘하고 있다.;

■ 차량 관리 역할을 하는 대규모 및 대규모 딜러 네트워크를 보유하고 있어야 한다.

얼마나 많은 승자가 출현 할 것인가? 분명히 말하기는 너무 이르지만 산업체들은 각 지역마다 2~3 명의 대형 업체가 있을 가능성이 있다. 이것은 우리에게 논리적인 것처럼 보인다. Citi는 자동차 제조업체들이 애프터 마켓 수익을 확보하기 위해 연결성/대형 데이터 활용과 같은 무인 모델을 넘어서서 추구 할 수있는 다른 기회가 있음을 강조해야 한다.

공급자는 어떤가? 자율주행, 커넥티드 카 및 EV에 대한 더 높은 컨텐츠 경향은 특정 자동차 공급 업체에게 기회를 가져올 것이다. 사이버 보안 및 대용량 데이터와 같은 새로운 카테고리도 중요한 역할을 할 수 있다.

공급자는 더 높은 내용(특히 세단 형 자동차 / 소형 자동차 부문)에 있을뿐만 아니라, 결과로 생기는 복잡성으로 더 높은 스위칭 비용을 초래한다.

Figure 41. 2030: Who Comes Out Ahead in the Race?

Source: Citi Research

미국 자동차 판매는 어떻게 되는가?

SAAR 2030

이 분석의 목표는 자연스럽게 2030년까지의 자동차 판매 모델을 추측하는 것이다. 고맙게도 Citi는 단순한 "자신 만의 모험 선택" 보다 더 깊이 나아갈 수있는 독점 도구가 있다고 생각한다.

동시에, Citi는 자동차 산업의 장기 전망을 스트레스 테스트를 하기 때문에 시간에 대해 의도적으로 보수적 인 가정을하고 싶다.

(1) 우리는 운전자없는 자동차가 다른 운송 수단으로부터 어떤 몫을 얻는다고 가정하지 않는다.

(2) 우리는 모든 무인 자동차가 소비자 소유의 자율 주행 차량(PERSO-AV)과 달리 자율 주행 차량 (FLEET-AV)에 의해 서비스된다고 가정한다.

■ 1단계는 다음과 같이 업계의 사고 과정을 깨기위한 것이다. (1) 차량 (렌터카, 택시)에 대한 영향. (2) 지리적 위치의 유리한 지점 (도시 / 농촌 / 지역 / 주)에서 소매 차량에 대한 영향; (3) 세분화의 유리한 점 (픽업 대 자동차 대 SUV 등)에서 소매 차량에 대한 영향.

■ 2단계는 밀도 조사 기록을 활용 한 2020-2030 무인 자동차 산업 시나리오를 확립 한 다음, 자동차 제조업체가 주정부 시장 점유율 데이터에 집중함으로써 손실 된 자동차 판매를 결정하는 것이다.

프로세스를 시작합시다 :

Fleet vs. Retail:

1. Fleet (미국 경 자동차 판매의 20 % 이하) : 아마 가장 논쟁의 여지가 없는 가정은 택시와 렌터카가 FLEET-AV와 PERSO-AV에 의해 밀려날 될 위험이 가장 높다는 것이다. 이것은 렌터카 회사의 역할에 대한 견해가 아니라 사실 차량 관리가 점점 더 중요해질 것이라는 것을 의미한다. 그러나 오늘날 우리가 알고있는 전용 차량에 대한 필요성이 있다. 미국의 일일 렌트카 판매는 미국 자동차 경매 총 매출의 7% 인 1.0-150만 개에 달하는 것으로 추산된다. 물론 이들은 자동차 회사들의 판매량이 저조한 경향이 있다. 우리의 시뮬레이션에서 우리는 이 채널이 2030 년까지 50% 삭감되었다고 가정한다. 나머지 차량 채널은 정부 및 기업 고객으로 구성된다. 그들을 위해 우리는 구매 습관에 변화가 없다고 가정한다.

2. Retail vehicles (미국 경 자동차 판매의 80 % 이하) : 전통적인 개인 이동성에서 벗어난 변화는 먼저 세그먼트(트럭 대 자동차)와 미국 내 위치에 달려 있다. 다행히도 이를 해소 할 수 있는 자세한 데이터와 내부 도구가 있다.

소매 : 어느 세그먼트가 중단 될 가능성이 가장 클까?

1. 위험이 덜한 럭셔리 트럭 (미국 매출의 38%) : 개인용 차량으로 대체로 남아있을 가능성이 있는 픽업 트럭, SUV, 밴, 대형 크로스 오버, 대형 자동차 및 고급 자동차가 여기에 포함된다. 이들은 최종 사용자(대가족, 견인) 또는 소비자가(아마도 비합리적으로는 그렇지만) 포기를 거부 할 가능성이 있는 사치품에 유용성을 제공하는 차량이다. 이 세그먼트는 미국 차량 판매의 약 38%를 차지한다. GM & Ford의 경우, 판매 대수의 50%와 다양한 이익을 누릴 수있는 편안한 대다수를 차지한다. 따라서 적어도 현재의 2030년 분석을 통해, Citi는 이러한 차량을 무인 모빌리티 네트워크의 가능 시장 이상으로 간주한다.

2. '위험이 있음' 분류 = 그 밖의 모든 것 (미국 판매의 62 %) : 소형 자동차, 중형 차, 크로스 오버 차량과 같은 전통적인 대량 시장 차량. 가정에서 활용도가 저조한 중고차 또는 3차 차량을 소유한 차량이나 주요 도시에 속한 차량을 생각해 보아야 한다. 당사의 모범 사례를 제시하면 이러한 세그먼트를 "위험 요소"로 세분화하여 중단 없는 리스크를 해결할 수 있다.

"위험에 처한"소매 시장 : 어느 지역이 가장 혼란에 빠질까?

그래서 "위험에 처한" 부분(자동차 판매의 62%) 내에서 소매 차량의 수를 확립 한 후, 다음 단계는 운전자가 없는 택시 네트워크의 영향을 가장 많이 받거나 / 덜 영향을 받는 지역을 고려하는 것이다. 여기에 Citi의 가정은 무인 네트워크가 처음에 목표로 삼는 것입니다.

(1) 인구 밀도가 높은 도시와 그 주변 환경 - 높은 이용률로 가장 많은 화폐와 환경 이익을 얻을 수 있다.

(2) 물류 및 유지 관리 문제가 덜 문제가되는 따뜻한 기상 상태(캘리포니아, 플로리다).

다음으로 우리는 세 가지 유형의 시장에 대한 치수를 정했다.

■ 주요 도시 : Census 데이터에 따르면, 미국의 상위 30개 도시에는 3900만 명의 인구가 거주하고 있어 약 2천 3백만 대의 자동차가 거주하고 있거나, 미국 내 경자동차 인구의 9%에 달하는 것으로 나타났다. 상위 3개 도시(뉴욕 메트로, 시카고 지역, LA 카운티)의 합병된 시장 점유율이 GM과 포드의 각각 10%와 8%로, 경우 전국 시장 점유율의 18%, 14% 보다 훨씬 밑도는 수준이다.

■ 농촌 지역의 개인 차량 : 처음에는 영향을 미치지 않는다.